20代独身女性のこれからの「お金」と「資産」に向けて、大切なポイントは?

「将来かかるお金は、今から準備しておいた方が良いのかな…」

「結婚する相手の収入が気になる…」

「子どもができても働けるのかな」

「家はいつ買ったらいいの?」

社会人になり20代半ばにもなると、これから先の人生のことについて不安を感じるという独身女性は多いのではないでしょうか。

また、結婚後のパートナーとの生活、子どもができた後の働き方、生涯で必要なお金などについて気になるという方も多いと思います。

女性の平均的な初婚年齢は、2015年の統計によると29.1歳となっています。(※1)

女性の20代は、「人生の様々なライフイベントを間近に控えている時期」と言えるかもしれません。

20代独身女性の方がこれからの人生をより輝いて送れる為に、この記事では「将来のお金と資産」を考えるうえでの大切なポイントをお伝えしていきます。

※1 2015年社会保障・人口問題基本調査(結婚と出産に関する全国調査)現代日本の結婚と出産ー第15回出生動向基本調査(独身者調査ならびに夫婦調査)報告書ー

国立社会保障・人口問題研究所

Index

1)「結婚した場合の生活」についてイメージを描いておく

20代の女性で、「近々結婚を考えている」または「結婚したい」と思っている方は多いでしょう。

価値観や生き方が多様化してきた現在では、結婚以外の選択肢を選ぶ女性も少なくないと思いますが、突然生涯のパートナーとの出会いがあるかもしれません。そんなときに備える意味でも、「仮に結婚した場合」のイメージを持っておくことは大切です。

結婚を考えている女性は、パートナーの「お金の価値観」も大切に。

将来のお金と資産について考えたとき、結婚を考えている(または予定している)女性は「パートナー(未来の配偶者)の収入」についてとても気になると思います。

パートナーとなる人の収入は大切です。でもそれ以上に、20代の時期はパートナーと「お金の価値観」がマッチするかについて意識することをおすすめします。

相手も20代なら、まだまだ収入が少ないケースも多いでしょう。20代は自己投資(スキルや専門知識を習得する)に時間をかけることが必要な時期でもあります。

そういった自己投資への意識も含めて、2人のお金に対する考え方・価値観がマッチしているかを見ておくのです。

夫婦でお財布を別にしていて、お互いの収支と貯蓄が全くわからないという家庭も結構多いです。

もし結婚後、「実は夫が浪費家で貯蓄が全くなかった」、「カードローンだらけだった」などが発覚したら、目も当てられません。

結婚後、夫婦共働きなら収入は2人分です。住居費や光熱費などの支出も分担することが多いので、その他の支出をうまく抑えれば貯蓄は貯まりやすくなります。

このように、パートナーとのお金に関する考え方、価値観が近ければ、その分目指したいライフプランを実現しやすくなります。

でも、人は歳月と共に価値観も変わっていきます(相手もそうですし、あなた自身もそうです)。

現時点での価値観が「全く一緒でないとダメ」と決めつけてしまうのではなく、お互いの価値観を尊重しあえる関係になれることから目指していきたいですね。

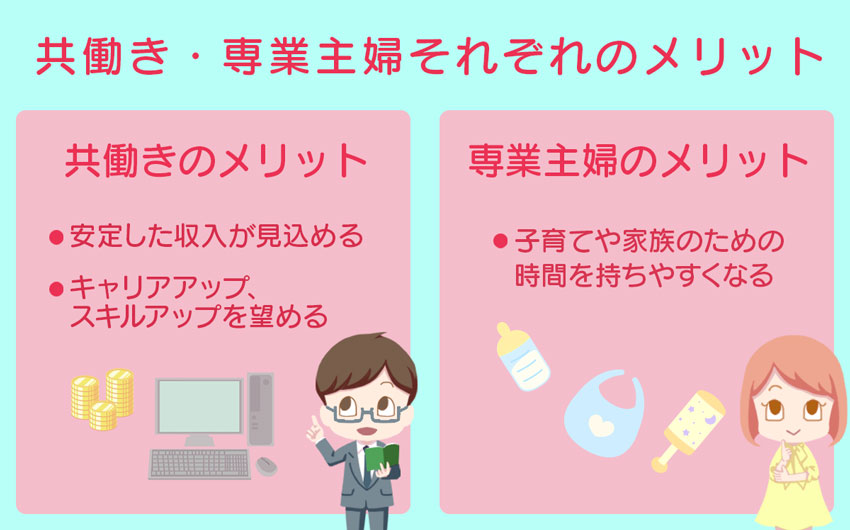

「共働き」と「専業主婦」、どちらがいいの?

「専業主婦をやってみたい」

と考えている独身女性は、会社を辞めることで失う会社員のメリットを事前に把握しておくことをおすすめします。

会社員のメリットはなんといっても安定した収入です。

例えば、あなたの正社員の時の年収が生涯平均で400万円だとします。

400万円を40年分で計算すると1億6,000万円になります。30年分だと1億2,000万円です。会社を辞めると、この収入がなくなります。

また、老後の年金に関しては、会社員は自営業者や専業主婦が受け取れる老齢基礎年金(満額で約78万円/年 ※2020年4月基準)に加え、老齢厚生年金を受け取れます。

厚生年金の保険料は給与天引きで納めるので、厚生年金は、収入が高く勤務期間が長いほど増えていきます。

例えば、年収400万円の女性が40年間会社勤めをした場合の厚生年金の支給額を簡易的に計算すると、約94万円になります(※遠藤さんに算出元を訊く)。専業主婦と比較すると、老後の収入にこれだけの違いが生じます。

厚生年金に加入するためには、必ずしも正社員になる必要はありません。パートでも正社員の4分の3以上の所定労働日数がある人は、厚生年金に加入することになります。(※7)

短時間労働者で厚生年金の対象になる人の範囲は広がっており、週20時間以上の勤務日数があり、月額の賃金が8.8万円以上ある人は、一定の用件を満たせば厚生年金に加入することになります。

さらに短時間労働者の厚生年金の加入条件は段階的に拡大していく予定です。(※8)

「仕事は続けたいけど、保育園が見つからないかも」

という不安をお持ちは、育児休業は最長子どもが2歳になるまで利用できることを押さえておきましょう。(※9)なんとか保育園の空きが見つかる場合があります。

また、20代のうちに何かスキルを身につけるなどの自己投資(※ 自己投資については、3章で詳しくお伝えします)をしておくと、出産前後、育児休業期間を経ても仕事での活躍の期待が高まってくるでしょう。

※7日本年金機構 適用事業所と被保険者

※8厚生労働省 年金制度改正法(令和2年法律第40号)が成立しました。

※9育児・介護休業法について

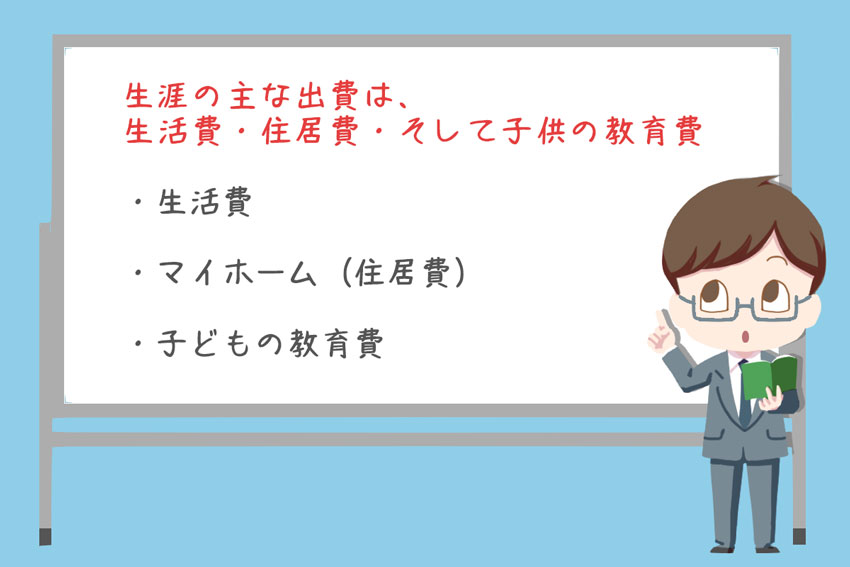

2) 生涯かかるお金がどれくらいかのイメージを持とう

20代女性のこれからのお金と資産について考えていく際は、まず「生涯かかるお金がどれくらいになるのか」についてのイメージを持っておくことが大切です。

人生の主な出費となるのは、生活費、住居費、そして子どもの教育費です。

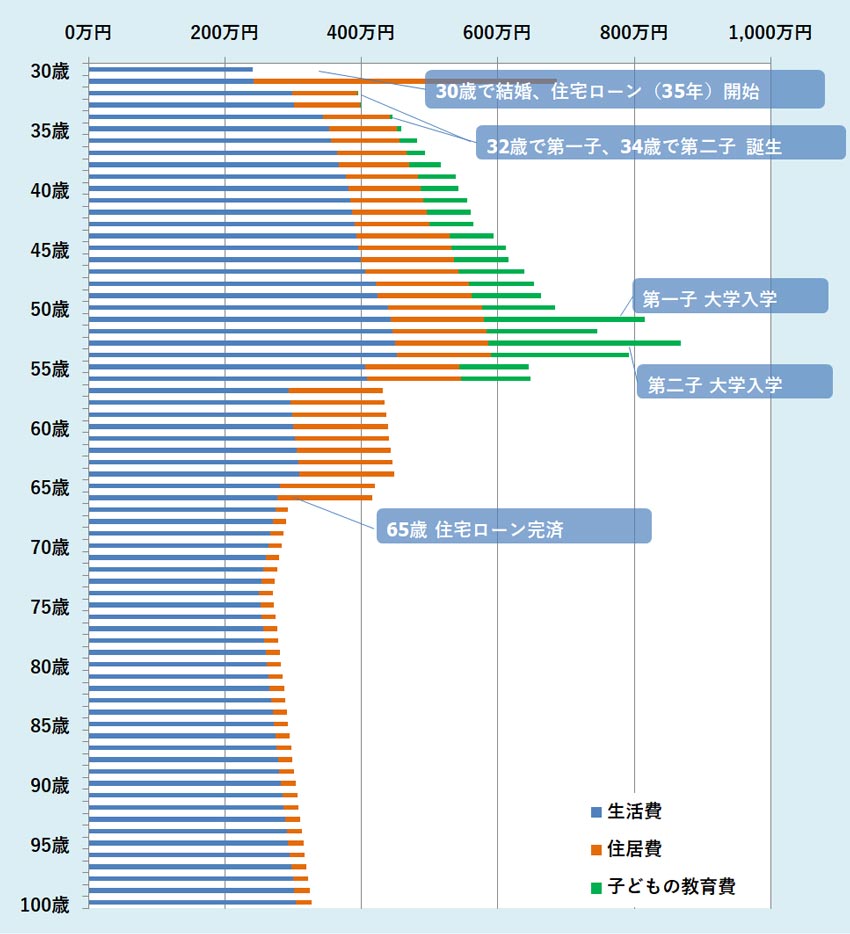

下記のグラフは、子どもが2人いる家庭の年間支出を表したものです。

青いグラフが生活費、赤が住居費、そして緑が子どもの教育費です。

一見して、青の生活費が生涯にわたって高いことがわかります。住居費と子どもの教育費は、現役時代に高くなっています。

参考:30歳からの夫婦・子ども2人家庭の年間支出イメージ

上記シミュレーショングラフの条件

・30歳で結婚、住宅購入(35年住宅ローン、頭金35万円 毎月10万円・ボーナス時返済なし)

・生活費には養育費も含まれる および、年間0.75%の物価上昇があるものとする

・32歳で第一子、34歳で第二子が産まれる 子供二人とも大学まで進学(高校まで公立、大学は私立)

まずは生活費から見ていきましょう。

30代前半から50代中盤までの家族の人数が増えていく時期に、生活費が大きくなっています。

この時期までに収入がある程度高まっていないと、あとあとの生活が苦しくなる可能性があります。

また、生活費に含まれる養育費は、子ども一人あたり平均で未就学時期(0~5歳)は年間約50万円、小学校から高校卒業までは年間約60万円ほどかかるといいます。※2

生活費の支出を予測しコントロールしていくためには、いつ頃子どもが欲しいのか、何人まで産みたいのか計画することも大切になります。

続いて、住居費です。

マイホームを購入すると、住宅ローンとその他住居費(管理費、修繕積立金、固定資産税等)の合計が家賃を上回ることもあるでしょう。

長く住み続ければ、ローン完済後はメンテナンス費用などに限定されるので、住居費は賃貸より持ち家の方が少なくなります。

ただし、高い家を買えば、当然ローン返済額は大きくなるので家計を圧迫します。

背伸びしすぎず、無理なく返せる金額の物件を、適切なタイミングで購入することが大切です。

そして、3つ目の教育費について。

子どもがいる家庭では、進学とともに教育資金が必要になってきます。

先程のグラフでは、高校までは公立、大学から私立という計画になっています。

この計画の場合、第一子と第二子が大学に入る頃に教育費のグラフ(緑のグラフ)が大きく増えていることがわかります。

もし、中学から私立に進学すると、教育費のグラフはもっと手前から上がり始めます。

私立学校に通わせた場合、塾や習い事を含む年間の平均的な教育費は、中学で約141万円(※3)、高校で 約97万円(※3)、大学で約109 万円(※4)となっています。

この数字は目安ですので、実際は習い事の種類や留学の有無などによって金額は異なります。また、入学の年は、受験料や入学金が大きくなることも覚えておきましょう。

子どもが私立に通っている時期は、お金を貯めにくいばかりか、家計が赤字になることも少なくありません。早いうちから計画的に貯蓄をすることが大切です。

※3 幼稚園、小学校、中学校、高等学校:文部科学省「平成30年子供の学習費調査の結果について」

※4 私立大学:私立大学等の平成30年度入学者に係る学生納付金等調査結果について

参考:教育資金の目安

| 公立 | 私立 | |

|---|---|---|

| 幼稚園(3年) | 約67万円 | 約158万円 |

| 小学校(6年) | 約192万円 | 約959万円 |

| 中学校(3年) | 約146万円 | 約421万円 |

| 高等学校(3年) | 約137万円 | 約290万円 |

| 大学(4年) | 約244万円 | 約459万円 |

(千円以下切り捨て)

(出典)幼稚園、小学校、中学校、高等学校:文部科学省「平成30年子供の学習費調査の結果について」

私立大学:私立大学等の平成30年度入学者に係る学生納付金等調査結果について

公立大学:国立大学等の授業料その他の費用に関する省令

(2020年8月5日検索)を上記資料を基に筆者作成

あわせて読みたい

-

- 子供が成人になるまでのトータルコストは?知っておきたい現代日本の養育費&教育費

- 1)まずは、子供を育てるうえでかかる費用の概算イメージを持とう 子供ひとりにかかる費用は、出産から15年間でおおよそ1,900万円以上かかる? はじめ...

老後の資金は、どれだけ貯めておくと良いの?

ここまで、主に30~50代の「現役世代」時代の出費について見てきました。

続いては、「その後」の老後の生活費についても見ていきましょう。

年金で生活している夫婦の平均的な支出は月に約27万円です。一方、月の収入は約24万円となっており、毎月約3万円が不足しています。(※5)

また、「老後のゆとりあるくらし」には月36万円(※6)が必要と言われているので、毎月の不足額は、12万円(36万円―24万円)となります。

現在、公的年金を受け取れる年齢は65歳からですが、65歳時点の平均余命は男性で20年、女性は25年となっています。

仮に夫婦とも90歳まで生きたとすると、25年で3,600万円必要になります。

ここまで、現在の制度を基に、平均的な数字で試算をしていますが、今の20代の方の老後では制度自体が変わっている可能性もあるでしょう。

少子高齢化がさらに進み、もらえる年金が減ったり、支給開始年齢も70歳などになる可能性もあります。

老後支出は、一般的には子どもが独立し、定年退職後は生活範囲が狭まるため、現役の頃の7割で試算します。

一方で、仕事と子育てで時間が取られていた現役時代と比較して、老後は自分のために多くの時間とお金を使うことができます。

実際、好きなことを思い切りするために「年中外出している」という定年退職者は少なくありません。

「老後は余暇を充実させたい」などの希望がある方は、若い頃から老後の資産形成に向けての自助努力が必要となるでしょう。

※5 家計調査報告(家計収支編)2019年(令和元年)平均結果の概要(2020年8月5日検索)

※6 生命保険文化センター「老後の生活費はいくらくらい必要と考える?」

あわせて読みたい

-

- 今さら聞けない?国民年金・厚生年金の仕組みをやさしく&わかりやすく解説

- 1)公的年金(国民年金・厚生年金)は、人生のリスクを総合的に保証する仕組み 公的年金は「老後の生活を支えるもの」と思っている方は多いと思いますが、実はそれだけ...

3) 20代女性の「自己投資」について

ここまでのお話で、何度か「自己投資」という言葉が出てきました。

実際、20代の女性で「そろそろ、将来に向けて自分を磨く必要があるかも…」と考えている方も多いと思います。

自己投資の種類や解釈の幅は広く、具体的に何をすればよいか迷ってしまうという人もいるかもしれません。そこで、20代女性が意識する自己投資の主な分野として4つのポイントをお話していきます。

美容・健康

自己投資と聞いてまっさきに「美容・健康」が思い浮かぶという方も多いでしょう。

もちろん、美容や健康も大切な自己投資です。

特に健康については、年齢の経過と共にその大切さが身に染みて感じられるものです。歳に関わらず「若い自分」であり続けるうえでも、健康への投資はしっかりやっておきたいものです。

美容への投資についても、「見た目を気にしすぎと思われたら…」と控えめになることなく、自分のペースで取り組んでいくと良いでしょう。女性・男性に関わらず「見た目」にどれだけ気を遣えているかで人からの印象や交流関係は変わってくるものです。

美容・健康の自己投資の手法は様々ありますので、ここでは細かな説明は省略しますが、なるべく「無理なく中長期的に持続でき、効果を期待できる」自分に合った方法を選びたいですね。

例えば美容への投資では「歯のメンテナンス」や「脱毛」が、その後のお手入れも楽になったりと、おすすめです。

お金の知識

お金の知識は、間違いなく持っておいたほうが良いです。

なぜお金の知識が必要になるのかというと、「将来、お金に困らない生活」を得やすくなるからです。

お金の知識は、段階を踏んで学んでいくことをおすすめします。

参考:お金の知識を学んでいくステップ

| 学ぶこと | 具体的な行動例 | |

|---|---|---|

| Step1 | 無駄な出費を抑える、節約する | ・お金の出入りの把握(収支の「見える化」) ・出費のかかる習慣や生活の見直し ・税金や社会保険の仕組みを知る ・預金・ローンの仕組み、金利についての理解を深める |

| Step2 | 価値の感じるところに、しっかりとお金をかける | ・スキルアップなどの自己投資 ・美容・健康 ・ネットワーク形成や出会い |

| Step3 | 効率的に貯蓄する(お金を多く貯める) | ・国や自治体の保障制度についての理解を深める ・不用品のオークションやフリマアプリ出品 ・電子マネーやクレジットカードのポイント活用 ・副業をはじめる |

| Step4 | 自動的にお金を増やす | ・投資を行う。また、その為の学習を行う |

「お金の知識」と聞くと、難しそうと感じてしまう人もいるかもしれません。

ですが、上の表にあるとおり、Step1から順に学んでいった方が行動を起こしやすくなり、お金に対する向き合い方を段々と身につけていくことができます。

お金の知識を持ってその後の人生を送るのとそうでないのとでは、将来大きな差が出てくるものです。自分らしく素敵な人生にするために、20代の早いうちから、お金の知識を深めるための時間を確保していきたいものですね。

教養

教養は歳を経ることに豊かになり、かつ誰にも盗まれることはありません。

身につけた教養によって収入を増やしていくことも期待できます。

ひとことで「教養」と言っても、その対象は語学やパソコン、各種資格なども含めると非常に幅広いので、何から始めたら良いか悩んでしまうという方もいるかもしれませんね。

そこで、どの教養を選択するかは、「①人の役に立てるか」「②自分にとって得意そうな分野か」「③情熱を持って取り組めるか」の3点を持って対象を選んでいくと良いです。

──特に、「③情熱を持って取り組めるか」は継続しそして成長していくうえでとても大切です。

例えば、あなたが「語学を学びたい」と思った時に、①~③についてポジティブなイメージを持てるようでしたら、習得しやすいはずです。

一方で、「経済についてあまり興味・関心がない、今の自分の周囲では、特に必要としてない」という人が「社会人になったら、この新聞を読むべきだと言われたから」という理由だけで日経新聞を定期購読したとしても、それが教養を身につけることに繋がるかというと、難しいでしょう。

大切なことは、「その教養が、どれだけあなたを助け、幸せ(豊か)にしてくれるか」を考えることです。20代の若い時期からなりたい自分を描き、じっくり取り組むことによって大抵の分野の教養は一定のレベルまで得られるはずです。

ぜひ、あなたならではの教養の身につけ方を見出して、取り組んでみてください。

人脈

自己投資の柱に「人脈」を挙げる人は多いです。

人脈によって仕事を得られたり収入アップに繋げられたという人もいますし、家族以外にどれだけ信頼でき、頼れる仲間がいるかどうかで人生も変わっています。

アメリカの心理学者マーティン・セリグマンによると、人の幸福は「快楽(ポジティブ感情)」、「達成」、「没頭」、「意味・意義」、「良質な人間関係」で構成され(※9)、人脈の豊富さがその人の幸せを左右すると言っても過言ではありません。

※9 「幸福公共哲学とその科学的展開―ポジティブ心理学と政治経済学」『公共研究』千葉大学公共学会

体力のある20代の若いうちは、(自分が負担やストレスを感じない程度に)積極的に自分の興味がある趣味の集まりや勉強会、交流会などに参加してみてはいかがでしょうか。

自分が住んでいる地域のコミュニティサークルやボランティア活動に参加するのも良いですね。

新しい出会いや縁に繋がることもあるでしょうし、もしかしたら未来のパートナーも見つけられるかもしれません!

4)投資はいつぐらいから、どんな風に始めると良い?

投資は、お金持ちがするもの、と思っている人は多いです。

しかし、ネット証券を使った積み立て投資なら、月1,000円でも、10,000円でも始められます。

お金は残った分で投資しようと思っても中々できるものではありません。あるだけ使ってしまうものです。

お金を増やすためには、給料が振り込まれたら先に投資する分を引いてしまって、残った分でやりくりするという方法を早期に身につけることが大切です。

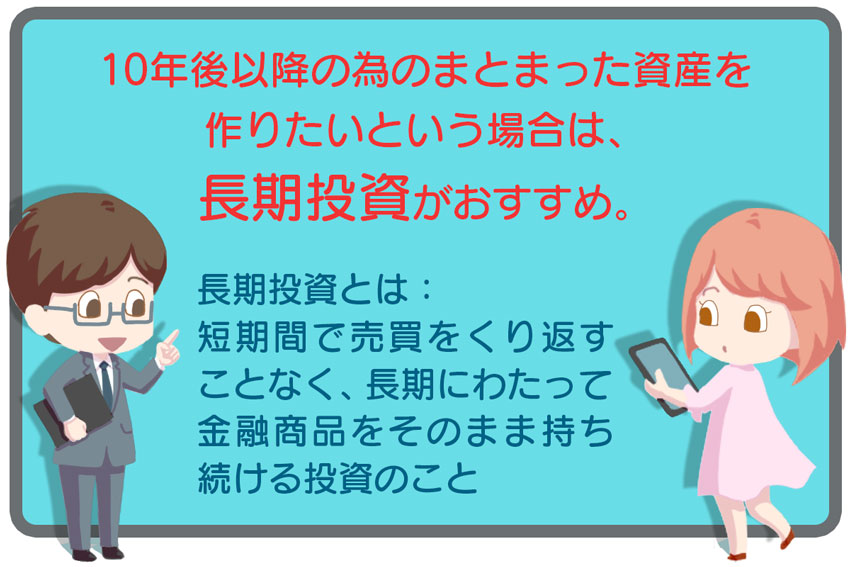

投資には、長い期間をかけてじっくりお金を増やしていく長期投資と、毎日のように株などを売り買いする短期投資があります。

子どもの教育資金や老後のためにまとまった資産を準備しておきたい、という方は長期投資がおすすめです。

短期投資は、いわゆる「お金儲け」的な要素が大きく、ゲームのように株を買ったり売ったりすることをイメージされる方も多いでしょう。実際に、短期投資の場合は損を繰り返すとたちまちお金が減っていきます。

一方、長期投資であれば、長い年月をかけることでリスクを和らげることができます。

ここでは、初心者でも取り組みやすい長期投資を見てみましょう。

早いうちから「積み立て型」の投資を始めるのがおすすめ

長期投資によってリスクを和らげる効果を最大限に生かすのであれば、投資信託の積み立て投資がおすすめです。

投資信託での積み立て投資は、長期間にわたって、毎月、毎週、毎日というように間隔を決めて同額の投資をしていく方法です。

投資信託とは

投資信託とは、個人投資家等から資金を集めファンドを形成し、投資の専門家(プロ)がファンドマネージャーとなり運用を行うことをいいます。

さまざまな金融商品(株式、債券等)や国(国内・国外)に向けて投資ができるため、手軽に分散投資が可能です。また少額から投資ができるため、投資初心者や積立てにも適した金融商品です。

投資信託は株式と同じで、毎日値動きしていきます。価格が上がったり下がったりしますが、基本は「価格が低い時に買って、高い時に売る」ことによって利益を得られます。

積み立て投資は、自動的に定額で投資信託を買っていく方法なので、価格が上がっている時だけでなく、下がっている時も買うことになります。

この買い方によって、例えば投資信託の価格が半額に下落した場合、同じ投資金額で下落する前の2倍の数量を買うことができるのです。

積み立て投資だと、価格が低い時ほど多くの数量を買い続けることになるため、平均の購入単価を抑えられる効果があります。

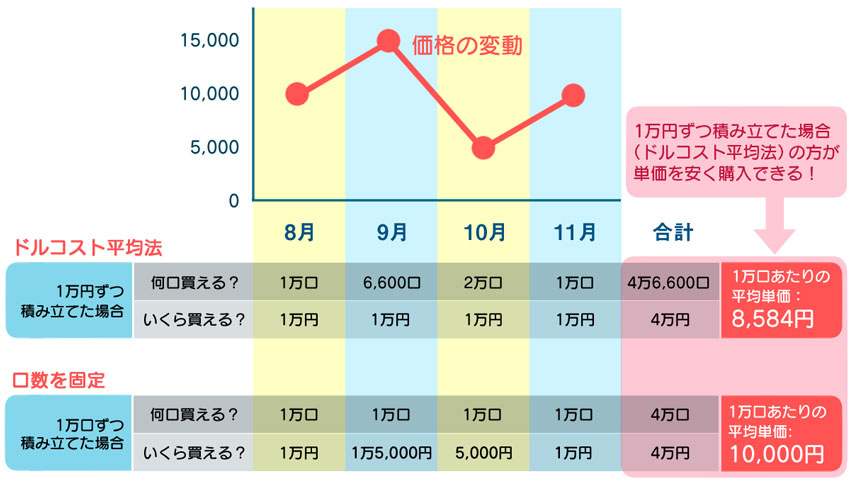

この購入方法を「ドルコスト平均法」というのですが、以下具体例を挙げましょう。

ドルコスト平均法による購入例

上記図は、商品価格が8月:10,000円、9月:15,000円、10月:5,000円、11月:10,000と値動きをした際に、ドルコスト平均法で積立購入した場合と口数を固定して購入した場合を比較したものです。

ドルコスト平均法で購入した時の方が、口数を固定して購入した場合よりも平均単価が下がっていることが確認できます。

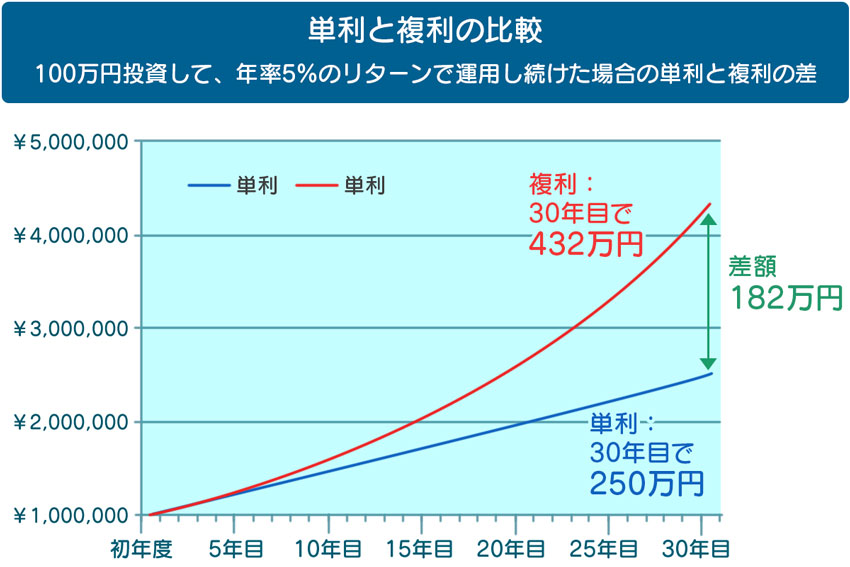

また、投資信託は、長期で投資を継続することで複利効果が得られます。この複利効果を得ることで、長期で資産を大きく増やすことが可能なのです。

複利とは

「複利」とは、一定期間ごとに利息を元手となるお金(元金・元本)に組み入れ、それに対して利息を計算する方法です。投資による複利では、利息分が再投資されることになります。

利息を元本に含めずに計算していく方法を「単利」といいます。単利と複利を比べると、当然複利の方が最終的な金額は大きくなります。複利はいわば利息が利息を生む仕組みとなっており、運用期間が長くなるほどその効果は大きくなります。これを「複利効果」といいます。

投資の「リスク」と「リターン」の関係を知っておく

投資を始める際、投資の基本概念となる「リスクとリターン」について理解することが大切です。

投資のリスクとは、「値動きのブレ幅(ボラティリティ)」や「不確実性」を表します。

値動き(価格変動)の幅が荒いほどリスクは高く、穏やかな場合はリスクが低くなります。

リターンは「利回り」のことで、「投資で得られるであろう収益(率)」のことをいいます。

投資のリスクとリターンは表裏一体の関係にあります。リスクが高いほどリターンも高く、リスクが低ければリターンも低くなります。

お金儲けを目的とした短期投資の場合はリスクのコントロールが難しくなります。

小さな金額では、短期で売買してもあまり利益が得られませんので、どうしても一括で大きな金額を投じてしまいがちです。

発生した損をさらに短期運用で取り返そうとすると、逆に損失が重なることにもなりかねません。

短期運用はお金儲けだけを目的とした取引なので、投機的と言われています。

投機的な短期運用は、余剰資金で楽しむ程度に留めることがおすすめです。

5)20代から始める資産運用のおすすめプラン

投資の初心者は、投資信託の積み立てから始めてみるがおすすめです。

投資信託の仕組みを理解するだけで、投資の視野が広がります。投資信託の投資対象は、株、債券、不動産証券、金、原油など様々です。1つの投資信託を経験してみると、他の種類の投資信託に投資をする際のハードルが下がります。

また、ネット証券なら現在では100円でも投資できます。

証券会社(総合) おすすめサービスTop3

投資が初めての方は、インターネットで操作すること自体に不安を感じるのではないでしょうか。

まずは、少額で投資をしてみることで、投資に少しずつ慣れていきましょう。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

投資の主な種類

- 投資信託

- 株式

- FX

- 仮想通貨

- 債券

- 不動産投資

- 金

- ソーシャルレンディング

一方で、投資の世界には、大きな損が出てしまうようなものもあります。

主な投資の種類:投資信託、株式、FX、仮想通貨、債券、不動産投資、金、ソーシャルレンディング等

これらの多くが、短期的なもうけを狙った取引で利用されています。

株であれば、噂だけで株価が上がり、初心者が買った後に株価が下がってしまうということが良く起きます。

うまくタイミングを見て儲けることは簡単ではありません。

あわせて読みたい

-

- 【初心者向け】株はやったほうが良い?株がおすすめな人と、おすすめしない人

- 1)そもそも、株とはどんなもの? 株とは、ざっくりというと「会社(会社)を保有している」権利のことです。 つまり、特定の会社の株を持っている(株主に...

また、FXは、預け入れた金額より多額の投資をすることができます(国内では最大25倍)。

例えば、50万円を入金して、500万円の投資をすることができます。

500万円の投資で、もし10%の損が出ると、50万円が損失額になります。

この場合、預けた50万円が全て無くなってしまうことになります。

あわせて読みたい

-

- 【初心者向け】FXはやったほうが良い?FXがおすすめな人と、おすすめしない人

- 1)そもそも、FXとはどんなもの? FXとは、「FoeigExchage」の略で、外国為替証拠金取引を意味します。 「外国為替」つまり、米ドルやユーロ...

仮想通貨の市場はまだまだ発展途上と言えます。

資産が引き出される盗難事件が起きたり、景気等と関係なく急上昇と急低下を繰り返すことも多々ありました。

仮想通貨が流行した時は、億の資産を築いた人達が有名になりました。

ただ、そのような人は、ごく一部です。そのような魅力的な話に載せられて仮想通貨の市場に手を出し、資産が10分の1になってしまった人もいます。

このように投資の世界には、初心者が気を付けなければならないことが数多く存在します。

新しい投資を行う際には、慎重に判断するようにしましょう。

20代から「これからの将来」を意識してはじめたい、おすすめの投資は──

ここからは、投資信託を利用し、つみたてNISA、iDeCo、などの税制優遇制度を活用する方法と個別株に有利な条件で投資できる持株会の制度について解説します。

投資信託

投資信託は、小額から投資できること、多様な投資対象に投資できることがメリットです。

少し前までは手数料が高い商品が多かったのですが、最近は買うときの手数料や売却手数料がかからない商品も多く存在し、運用資産から差し引かれるコストもかなり低いものが増えてきました。

売りたい時は一部売ることもできます。

若いうちは少額からコツコツと投資信託の積み立て投資を行い、収入が増えた積み立て額を増加し、将来は運用しながら取り崩して使っていく、ということもできます。将来の資産作りには欠かせない金融商品です。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

つみたてNISA

投資信託を始めようという20代の方は、あわせて「つみたてNISA」を検討されると良いでしょう。

本来、投資信託を売却した利益の税金は、利益部分に対し20.315%が課税されます。

例えば、100万円の利益が出たら、203,150円が税金として引かれてしまいます。

しかし、つみたてNISAを利用して投資をする場合、年間40万円までは、20年非課税になります。

20年分、毎年使用すると、合計800万円を非課税で投資することが可能です。

もし800万円が1,200万円になり、400万円の利益が発生した場合、本来は 812,600円が税金として引かれますが、つみたてNISAを使えば引かれません。つみたてNISAを利用するか否かで運用後の手取り額が大きく変わることになります。

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。v 対象となる商品は、一...

確定拠出年金(iDeCo、企業型)

老後の資産形成について不安な方、今から対策を取っておきたいという方は「確定拠出年金」の活用がおすすめです。

確定拠出年金には、個人が加入する「iDeCo」と企業が用意する「企業型確定拠出年金(企業型DC)」があります。

iDeCoは、個人型確定拠出年金の略称です。iDeCoには、以下3点の税制優遇があります。

①運用益が非課税になる

積み立てた資産を自分の判断で運用し、得られた利益は非課税(通常は約20%課税)となります。

②60歳以降に年金資産を受取る際、控除が受けられる

一時金であれば「退職所得控除」、年金であれば「公的年金等控除」が受けられ、税負担が軽減されます。

③拠出額は全額所得控除される

その年に積み立てた金額は全額所得控除となり、節税効果が得られます。

iDeCoも毎年の積み立てができる限度額が決まっています。会社員や公務員は年14.4万円〜27.6万円、専業主婦は27.6万円、自営業者は年81.6万円となっています。

(こちらのサイトで加入診断ができます。)

iDeCo公式サイト iDeCoをはじめよう

iDeCoの留意点は、年金制度という理由から60歳まで引き出せないこと、資産を預かる証券会社によっては、運用管理手数料がかかる場合があること、などがあげられます。

あわせて読みたい

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 1)iDeCo(イデコ)のポイント・特徴 iDeCoは「老後資金を貯めたい」という際に、是非とも活用したい年金制度 iDeCoは、「老後の資産形成のた...

企業型確定拠出年金(企業型DC)は、会社員が対象で、企業が掛金を毎月拠出し(積み立て)、従業員が金融商品の選択や資産配分など年金資産の運用を行う制度です。

積立てた資産は原則60歳以降に、「年金(分割)」か「一時金(一括)」で受け取ることができます。

iDeCoと同様に60歳まで引き出すことはできません。受け取る金額も運用実績に基づきます。企業が出す掛金に従業員が掛金を上乗せする「マッチング拠出」という制度を導入している企業もあります。

このほか、「選択制DC」(選択制確定拠出年金)があります。

選択制DCとは、給与またはボーナスを原資として、前払い退職金で受け取るかDCに拠出するかを従業員が選べる制度です。

さらに企業型DCは、iDeCoと同様に以下のような税制優遇が3点あります。

①運用益が非課税になる

通常運用で得た利益に対して約20%課税されるところ、非課税となります。

②60歳以降に年金資産を受取る際、控除が受けられる

一時金であれば「退職所得控除」、年金であれば「公的年金等控除」が受けられ、税負担が軽減されます。

③マッチング拠出した場合の掛金が控除される

従業員が上乗せした掛金は「全額所得控除」となり、所得税・住民税が軽減されます。

以上のようにiDeCoまた企業型DCは税制優遇によるメリットが大きいので、ぜひ活用したい制度です。

特に企業型DCについては、これから転職活動をされる方は転職先の企業がDCを導入しているかについてもチェックしてみると良いでしょう。

自社株

上場企業にお勤めの方は、従業員持株会の制度を調べてみてください。

持株会制度とは、給与天引きで自社の株を買っていく制度です。

持株会は、手数料がかからない、会社によって投資金額に補助が出る、本来なら10万円以上の単位でないと買えない株を、千円単位と少額から買っていくことができる、などのメリットがあります。

自社の将来を見据えて投資をしたいという方はぜひ活用しましょう。

持株会を利用する場合の留意点は、資産割合の多くが自社株に偏ってしまうことです。万が一自社が倒産した場合、個人資産の大半まで失わないように、ある程度増えたら売って減らし、投資金額を調節するようにしましょう。

まとめ)20代女性は、将来かかるお金の具体的なイメージを持つことが大切

20代独身女性がこれからのお金について考えるときは、まずは将来かかるお金の具体的なイメージを持つことが大切です。

イメージするだけでも不安は減るものです。

今後の人生で必要な支出を確認した上で、資産形成を一歩ずつ進めていくと良いでしょう。

20代のうちに自己投資をして、将来の収入を増やすことも目指したいですね。そうすれば、結婚後に子どもが大きくなって膨らんでいく生活費を収入でカバーできる可能性も高まります。

また、老後の資産については、若いうちからのコツコツ積み立て投資を行うことが大切です。

将来必要なお金を給与から先に引いてしまい、残りのお金でやりくりできるようになれば、資産は確実に積み上げていけます。

これから結婚を考えている方は、パートナーとなる人がこのようなお金の計画をじっくりと話し合える人か見極めることも、安心した結婚生活を送るうえで大切になるかもしれませんね。