株の銘柄選び方で、「テクニカル分析」はどうやるの?初心者向けに優しく解説

株式投資の分析手法はファンダメンタルズとテクニカル分析に分けられます。テクニカル分析は短期売買を好む方々が利用している印象がありますが、長期投資目的の方にとっても必要なスキルになります。

テクニカル分析と聞くと難しそうな印象を持つ方は少なくありませんが、実は基本的なことだけであれば誰でも簡単に使いこなすことができます。

証券会社のマイページや金融マーケット情報を提供しているウェブサイトに掲載されている株式チャートの分析ツールでも、十分に必要な情報は取得することができます。

テクニカル分析は、チャート分析といわれることもあり相場が加熱している状況で投資してしまうリスクを防ぐ役割を果たします。

ファンダメンタルズ分析で銘柄の中身を調べ、テクニカル分析で投資タイミングを決める、ということを守るだけで投資の精度は高くなります。それではテクニカル分析の基礎を見ていきましょう。

Index

1)テクニカル分析は、なぜ必要?

そもそも、テクニカル分析とは

テクニカル分析とは、過去のチャートを見て株価の上昇と下落の傾向を掴み、将来のチャートの動きを予測する分析手法です。

株式投資をすでにスタートされている方は感じていることだと思いますが、株価は上がっているといつまでも上がっていきそうに見えますし、下がっていると地に落ちてしまうのではないか、と不安になります。

テクニカル分析を行うことで、相場に存在する上昇と下落のサイクルや、時々起きてしまう小さなバブル(短期的に勢いよく上がりすぎて、その後急落してしまうような相場)を見極めて投資判断をすることができます。

銘柄や指標によっては、テクニカル分析でかなり高い精度の予測ができる場合があります。

短期売買を好む投資家は、テクニカル分析による必勝パターンを探していますが、過去のチャート通りに今後のチャートが動いてくれるとは限らないので、注意が必要です。

テクニカル分析は、なぜ必要か

テクニカル分析が必要な理由は、「売買の決断をするため」と覚えておくと良いでしょう。

投資経験がある方ほど、「こんなに上がるならあの銘柄を買っておけばよかった。」「こんなに下がるならあの時に売っておけばよかった。」という後悔をした経験があるものです。

ファンダメンタルズ分析でどれほど素晴らしい会社に出会っても、いざ買おうと思うと決断ができない方は少なくありません。

また、資金の必要性が生じたので、株式を売らなければならなくなった時に限って、「もう少しだけ上がってから売ろう。」という欲が出てしまうものです。

投資判断をする際には、そういった人間の感情が邪魔になってしまうことがあります。テクニカル分析で得られる情報を基準にして、予め売買タイミングをルールとして決めておけば、感情に惑わされずに冷静に判断ができるようになります。

ファンダメンタルズ分析で成長性の高い企業を見つけても、その銘柄が短期的に買われすぎている場合、利益を確定したがる投資家の売り注文で下がってしまうことがあります。

テクニカル分析を行うことで、その銘柄の買われすぎ、売られすぎを確認することができます。

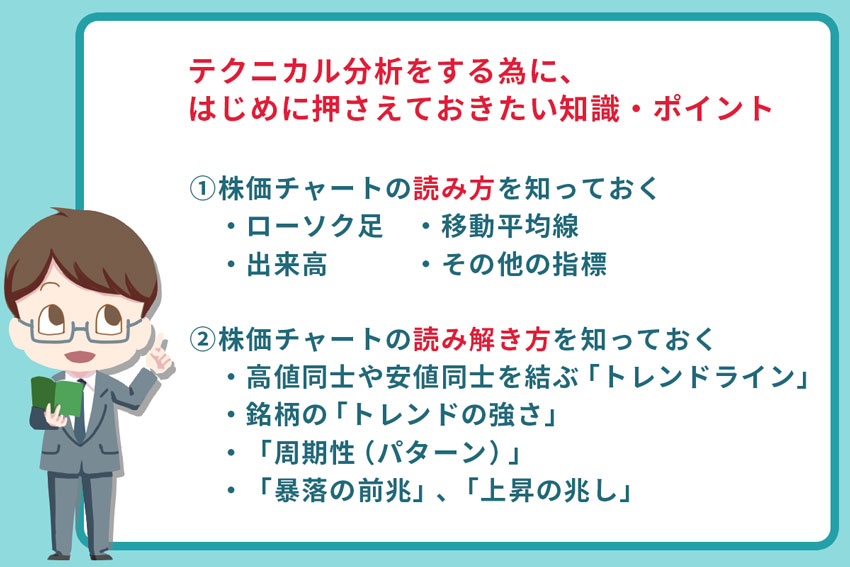

2)テクニカル分析を行う上で、押さえておきたい知識・ポイント

テクニカル分析にはさまざまな手法があります。銘柄の値動きの特性や投資家のスタンスによって、有効な手法は異なります。

まずは、どういったケースでも必要となる基本的なチャートの見方を押さえておきましょう。

また、株式投資は上がっている銘柄を追いかけて買う「順張り」という手法と、下がっている銘柄を割安だと判断して購入する「逆張り」という手法がありますので、どちらの方が自分の考え方に向いているかを考えておくと良いでしょう。

チャートを分析していると、1つの指標から「買い」と判断できる要素と、「売り」と判断できる要素が見つかってしまい、投資スタンスが決まっていないとむしろ悩んでしまうことがあります。

ご自身の投資スタンスを決めておくと素早い判断に繋がります。

株価チャートの読み方を知っておこう

ローソク足

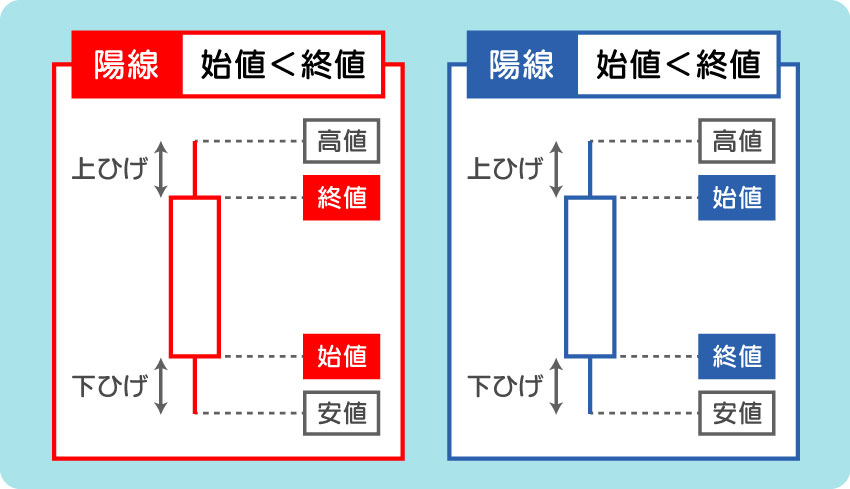

まずはローソク足について説明します。ローソク足は、図のようなローソクの形で表した指標が数珠つなぎになっているチャートです。

1本のローソクが一定の期間に株価がどのように動いたかを表しています。

例えば、日足(ひあし)と呼ばれるローソク足チャートは、1本のローソクが1日の株価の動きを示しています。

陽線と陰線という種類があり、陽線は始値よりも終値が高い日に、陰線は始値より終値が低い日に描かれます。

四角いローソクの上下に伸びた線を「ひげ」といい、上ひげの先が期間中の最高値、下ひげの先が最安値です。

日足のローソク足チャートが陽線ということは、朝9時の相場のスタート時から、相場が閉まる午後3時にかけて株価が上がったということになります。

順張り派の人は、「買い手の勢いがあるので上がり続けるのではないか。」と期待しますが、一方で「今日上がったから明日は下がってしまうのではないか。」と不安に考える人もいます。

陰線は、朝方よりも午後にかけて相場が下がったことを示しますので、順張り派の方にとっては不安な1日だったということになります。

しかし、「皆が売っている時こそ買い時である。」と考える逆張り派の方は、ローソク足が陰線の日に買っている場合もあります。

長期投資派の方は、日足(ひあし)、週足(しゅうあし)、月足(つきあし)のローソク足チャートを見るのが一般的です。

日足チャートで見たら株価が暴落しているように見えても、月足チャート(ローソク足1本で1ヶ月分の相場の動きを示す)で見たら、大した変動ではないとうこともあります。冷静な判断をするためにも、3種類のローソク足チャートはチェックしましょう。

ちなみに、デイトレーダーなどの短期投資家は1分足、5分足などの非常に短い期間を表したローソク足を用いて投資判断をしていますので、日中に相場から目が離せません。

移動平均線

移動平均線は、一定の期間の株価の平均値をチャートにしたものです。

株式投資の世界では、株価の方向感のことを「トレンド」と表現します。株が一定期間上昇している場合は、「上昇トレンド」、一定期間下落を続けている状況を「下落トレンド」といいます。

下図を例に見ていきましょう。

図表出典:TradingView

移動平均線は、トレンドを見る際に役立ちます。例えば、「25日移動平均線」は、過去25日間の株価の平均値をチャートにしたものです。

25日移動平均線が上向きであれば「過去25日間で考えると株価は上昇してきている。」とうことです。順張り派の投資家は、「移動平均線が上向きということは、株価は上昇トレンドにあるのだから投資をしよう」と考えます。

一方で、逆張り派の方は、トレンドを読むためだけではなく割安なタイミングを狙うために移動平均線を見ます。

例えば、株価が移動平均線を極端に割り込んで下がっているということは、割安かもしれないと考えるのです。

逆張り派の投資家は、平均的な価格より安いタイミングで株式を購入するために、株価が移動平均線から下に乖離する時を狙っています。

トレンドを見る際にも、株価の暴落時を狙う際にも、一般的には25日移動平均線、75日移動平均線、さらには200日移動平均線といったように、複数種類の移動平均線を観察するようにすると段々と投資判断の精度が上がってきます。

出来高

出来高とは、その銘柄の売買が成立した株数をあらわす指標です。

図表出典:TradingView

出来高が多いということは売買が活況だということです。

上昇中の銘柄であれば「出来高が多いから上昇トレンドが続くのではないか。」といったように投資判断の1つの材料にすることができます。

また、出来高が多い銘柄は、少数の投資家の売買で株価が降り回されるリスクが低くなりますし、売りたい時にいつでも売れるであろうという安心感があります。

出来高が少ない銘柄は、1日に1回も売買が成立していないこともあります。

ファンダメンタルズ分析でどれだけ企業の中身を調べても、取引が成立しないのであれば、投資することはできません。

また、株価が暴落しているときは、出来高が急激に上昇することがあります。これは、売り注文が急増するからです。単純に出来高の多さをポジティブに捉えて良いとは限りません。

ところで、出来高に似たもので「売買代金」という指標があります。

出来高は株数や口数などの取引数量を表したものですが、売買代金は取引金額を表しています。

出来高をチェックする際は、売買代金も合わせてチェックすることで、どの程度の金額の売買が日中に成立しているのかを確認することができます。

その他の指標

ここまであげた指標は、非常に基本的なものになります。

テクニカル分析の指標には、この他に市場の値上がり銘柄数と値下がり銘柄数で相場の過熱感を測る「騰落レシオ」や、同じく株価の値上がりと値下がりの幅を基に相場の過熱感を測る「RSI」、上昇した日と下落した日の割合を基に相場参加者の心理を表す「サイコロジカルライン」、移動平均線分析の応用版で、相場のトレンドを予測するためのMACDや一目均衡表、理論上の株価の価格変動幅をチャートにしたボリンジャーバンドなどがあります。

その他、テクニカル分析手法は複数のものが存在します。

まずは、ローソク足や移動平均線を観察する習慣がついてから、徐々に見る指標を増やしていく、という順序がおすすめです。

株価チャートから、わかること(推測できること)は?

株価チャートを確認することで、例えば以下のようなことを推測することができます。

項目1 高値同士や安値同士を結ぶ「トレンドライン」で、今後の上昇 or 下降の予想を付けられる

トレンドラインとは、株価チャートの高値を結んだ線と安値を結んだ線です。先ほど株式には、上昇トレンドと下落トレンドがあると述べました。トレンドラインは、株価のトレンドを測る上で利用されます。

図表出典:TradingView

株価のチャートは、必ずと言って良いほど、上下を繰り返しながら進んでいきます。

図表の通り高値を結んだ線と安値を結んだ線が上向きであれば、上昇トレンドと言えます。下落トレンドはその逆です。

トレンドラインは、一定の安値目処、高値目処として見られることがあります。例えば、上記チャートの株式が下落する場合、「下がるとしても安値を結んだトレンドラインの延長線上が一旦の目処になるだろう」と考えることができます。

一方で、目処であるトレンドラインを割れてしまうと、上昇トレンドが終了し下落トレンドに入ってしまう可能性があるという見方もできます。

相場の参加者は、このようにトレンドラインを見ながら、「まだ上昇トレンドは続くだろう。」「トレンドラインまで下がってきたからそろそろ買っておこう。」というように判断をしています。

項目2 銘柄のトレンドの強さを感じ取れる

例にあげた株価チャートは明らかに上昇トレンドに乗っていることが確認できました。次はトレンドの強さを見てみます。先ほど、移動平均線が上向きであれば上昇トレンドといえる、と述べました。

よく見ると例にあげた株価チャートは、下落の時に75日移動平均線の地点で株価が上昇に転じています。

これは、株価が過去75日の平均値よりも上値で推移していることを表しています。つまり、このような状態が続けば、75日移動平均線は、ずっと上を向いたまま(上昇トレンドのサイン)ということになります。

このチャートのように、株価が移動平均線より上値で推移している株式は、強い上昇トレンドにあると判断できます。

実際にこの株式を保有している投資家は「株価は下がったが、移動平均線地点で上昇に転じたから慌てる必要はないだろう。」と判断します。

一方、株価が移動平均線に絡んで動いている銘柄や、移動平均線より下値で推移している銘柄は、不安定な動きが続くことが予測できます。

項目3 周期性がある銘柄なのかどうかを分析できる

テクニカル分析でチャートを分析する際、「周期性(パターン)はないか」という視点を持つことが大切です。

図表出典:TradingView

漠然とチャートを眺めていても、投資戦略は浮かんできません。例えば、上記のチャートは、ある薬品銘柄の月足チャートです。一見トレンドもなく、周期性もないように見えます。

しかし、2015年〜2020年の3月のローソク足を見ると、6回中5回は陰線である(3月の始値より終値が低い)ことがわかります。

唯一陽線(3月の始値より終値が高い)である2019年3月もローソクの胴体がさほど上に伸びているわけではなく、4月に陰線になっていることから、この銘柄を3月初旬に買うことは合理的ではないと判断できます。

実はこの薬品銘柄は、配当が高く安定しているということで多くの個人投資家が配当狙いの銘柄として注目しています。

配当を受け取るためには、3月末日までに株主になる必要があるのですが、配当を受け取る権利ばかりをみて3月初旬に慌てて投資をすると、わざわざ下がる確率が高いタイミングで投資をしていることになります。

長期投資をしていれば、結局は何度も配当を受け取る機会は訪れます。買い付けのタイミングは、しっかりとチャート分析をして決めることが大切になります。

項目4 暴落の前兆、上昇の兆しを予測できる

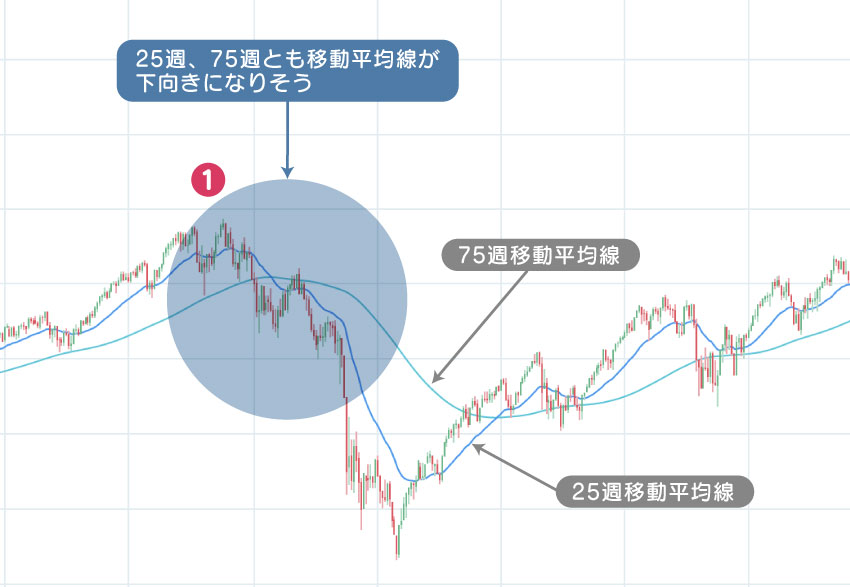

テクニカル分析をする習慣をつけておくと、暴落の前兆を予測できる場合があります。例えば、下の図表は、アメリカの株式指数(S&P500)の長期のローソク足チャート(週足)です。

図表出典:TradingView

2008年9月にリーマンブラザーズ証券というアメリカの名門証券会社が倒産したことで金融市場がパニックを起こし、株価が急落しました。実は、2008年初旬のチャートに注目すると25週移動平均線と75週移動平均線が既に下向きになり始めていることがわかります。

これは下落トレンド入りのサインだと見て取れます。リーマンショックの時のような暴落が起きるかどうかまでは予測できませんが、「しばらく株価は低迷するであろう。」ということは、2つの移動平均線を見るだけで予測することができました。

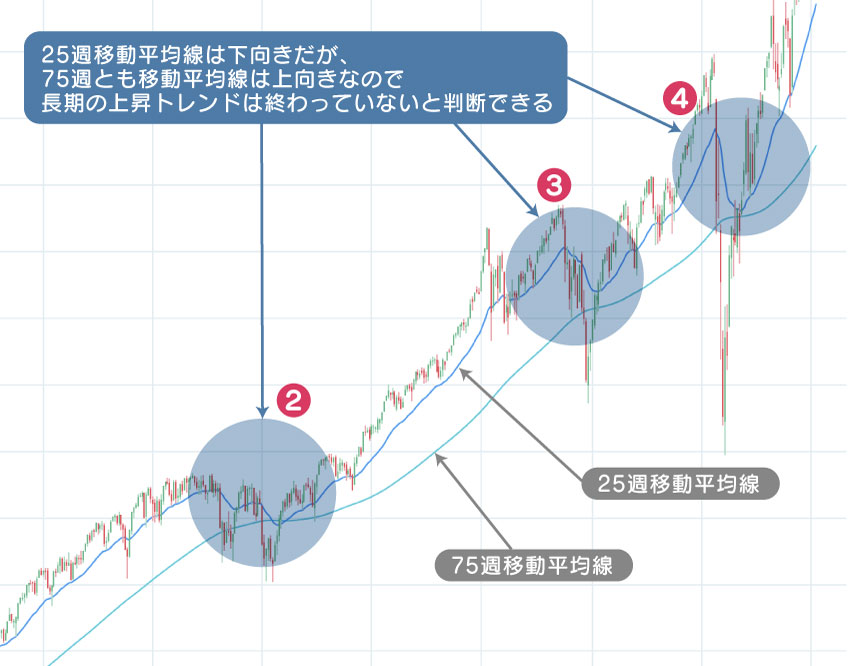

リーマンショック以降も、株式市場が急落する場面は何度かありました。

新型コロナウイルス感染拡大による2020年2〜3月の株価暴落は、その中の1つです。

しかしリーマンショック以降の株価暴落では、25週移動平均線は下向きになったことがあるものの、75週移動平均線は上向きのままです。

チャート分析をしっかりしている方は、「株価は暴落したが、75週移動平均線は上向きのままなので、買ってみよう。」という判断をすることができます。一方で、しばらく投資をお休みする期間を設ける1つのタイミングとして、「75週移動平均線まで下向きになるようならしばらく投資は控えておこう。」と考えることもできます。

ここで大切なことは、いつも移動平均線を見ていれば良いということではなく、株価が暴落した時ほど、過去の暴落時のチャートを分析し、現在に照らし合わせて冷静に投資判断をすることが必要だということです。

3)テクニカル分析を行う際の注意点

注意点1 ファンダメンタルズ分析を優先して行う

テクニカル分析はあくまでも、投資タイミングを決める補助的な手法です。

そもそも投資対象の銘柄に長期的な業績の成長の可能性があるのか、経済の成長率や今後期待できる産業は何なのか、ということを分析しないと狙う銘柄が決まりません。

ファンダメンタルズ分析がWhat(何に投資するのか)を決める手法だとしたら、テクニカル分析はWhen とHow(いつどのように投資するのか)を決める手法です。

順序としては、「この企業は非常に魅力的であり時代に即している。」という銘柄を見つけ、「しかし、今は短期的に株価が上がりすぎているので、安値を結んだトレンドラインの延長上まで株価が下がったら買うことにしよう。」というように戦略を立てます。

テクニカル分析をしていると周期性を発見し、確率だけを頼りに短期売買で投資をしたくなります。

しかし、そのような形で短期売買を繰り返すと、予測が外れて株価が下がってしまった場合に、売るのか持ち続けるのかの判断ができなくなってしまいます。

まずは、「この会社の株式なら長期で保有したい。」という銘柄を探すためにファンダメンタルズ分析から行いましょう。

注意点2 過去のチャートを分析する

テクニカル分析は冷静に合理的判断をするために使います。

先ほどリーマンショックの時のことを振り返ったように、過去を振り返るようにしましょう。

図表出典:TradingView

ファンダメンタルズ分析をして魅力的な銘柄に出会うとたとえ株価が急激に上がり過ぎているような時でも買ってしまいたくなります。

もちろん投資タイミングを分けた上で少額を投資するのであれば問題はありませんが、一括で投資をするのはリスクが高いといえます。

どれほど上がり続けている銘柄でも、価格が上がりすぎれば下落することがあります。それは過去のチャートを見ればパターンとして明らかです。

株式相場には、多くの短期投資家が参加しています。

短期投資家は逐一ファンダメンタルズ分析をしておらず、チャートの上昇と下落の駆け引きだけで投資をしている場合があります。

そのような投機的な取引で作り出される異常値に惑わされないようにするために、過去の上がり過ぎた銘柄の株価がどのように落ち着いたのかを見ておくことが大切です。

注意点3 他人が言うことを鵜呑みにせず自分なりの見解を持つ

株式投資は、ファンダメンタルズ分析の後にテクニカル分析があり、最後に投資判断をするという順序になります。

大切なことは自分で判断をするということです。

投資に詳しい友人や証券会社のアドバイザーは経験値も知識も豊富かもしれません。

しかし、彼らが「買いましょう」と言ったから買う、という判断は危険です。

情報は詳しい方々から聞くことは問題ありませんが、必ず自分でよく納得した上で判断しましょう。

なぜなら投資の玄人の方でも、判断が100発100中で的中するわけではないからです。たまたまあなたにしたアドバイスが的外れ、ということは十分にありえます。

玄人の投資家ほど、多少の失敗は許容した上で、資産全体で利益になれば問題ないと考えています。

極端な方だと5回中4回失敗しても、1つの銘柄が10倍になればトータルではプラスだと考えている人もいます。そのような方のアドバイスを聞いても、成功する確率は高くはないでしょう。

また、テクニカル分析に関しては多くの書籍が売られており、実際に投資で億を稼いだ方などが執筆している場合もありますので、大変参考になりかつ興味深い内容になっています。自身で情報を取りに行くようなスタンスが重要になります。

注意点4 失敗と検証を繰り返す気持ちが必要

テクニカル分析は、どれほど勉強をしても、予測が外れてしまうことがあります。

前述したトレンドラインもいつかはトレンドが終了してしまうことがありますし、リーマンショックの時の下落のスピードは、過去のデータから換算するとほとんど起きえないはずだったのに、現実に起きてしまいました。

しかし、資産運用を成功させている投資家は、予測が外れてしまったことで投資を止めてしまうのではなく、次に生かすような考え方を持っています。

実際に、リーマンショックの時に資産が半分以下になってしまったような方でも、その後の株式相場の上昇トレンドをしっかり掴めていれば、結局資産は増えています。

読みが外れて損が発生してしまった場合、自分だけが損をしているということはあり得ません。

そこで投資を投げ出してしまうのではなく、検証して次に生かしていきましょう。

まとめ)相場に向き合うためにテクニカル分析が必要

投資をしていると良いことばかり起こるわけではありません。買った銘柄が下がり続けてしまうようなこともあるでしょう。

もしそのような時にファンダメンタルズ分析のみで判断している方は、悪くなった経済指標や、悪化した企業業績がいつ回復するのかわからず、不安な気持ちに耐えられなくなってしまいます。

しかし、株式市場は未来を見て動きますので、足元が不景気であっても景気が回復してくる1〜2年先をみて株価が上昇し始めることがあります。

テクニカル分析は、チャート分析をすることであり、過去を振り返る作業と未来を予測する作業を行うことです。

株式チャートは世界中の相場参加者の売買の結果として形成されます。

テクニカル分析によってマーケットに向き合い続けることができれば、相場参加者の心理や動きを俯瞰して見ることができ、自ずと合理的な判断ができるようになるでしょう。