20代夫婦ふたり暮らしのこれからの「お金」と「資産」に向けて、大切なポイントは?

20代の既婚者の方々や、近々結婚を予定されている方で、「これからのお金」について不安を感じている方は多いのではないでしょうか。

「最近は夫婦共働きが普通だし、子どもが生まれた後の働き方を考えておかないと…」

「子どもができたらどれくらいお金がかかるんだろう?」

「教育費や老後のために、いつくらいから、どれくらいを貯めていけば良いんだろう?」

夫婦ふたり暮らしの生活は、様々なライフイベントがつきものです。出産や子育て、住宅購入などの出費がどれくらいになるか知りたいという方、日々の生活や老後の資金が不安な方など様々でしょう。

このコラムでは、20代の夫婦の方、または近々結婚を予定している方に向けて、将来のための資産の準備をどのように進めていったら良いかを解説していきます。

Index

1)毎月、どれくらい支出がある?年間で貯まるお金はどれくらい?

夫婦ふたり暮らしを始めたら、まず意識したいのは「お金の見える化」です。

独身時代、「お金はあればあるだけ使ってしまっていた」という方も多いことでしょう。独身のときはそれでも何とかやれていたかもしれませんが、家庭を持ったらそうはいきません。

実現したい未来像を叶えていくためには、継続的な貯蓄が欠かせません。そのためには、まず毎月の収入と支出を把握しておく必要があります。

今現在の家庭の収支状況を明確に!

「お金の見える化」(収入と支出状況の把握)をする際は、下記のような収支表を作成してみると良いでしょう。

家計の収支を確認する場合は、まず収入から確認します。

毎月銀行口座に振り込まれている月給の手取り額を1ヶ月の収入として記入してみましょう。

収入が残業代等で毎月変動する方は、年間で比較的収入が少なかった月の金額を記入すると控え目な試算になります。1年の収入はボーナスを含めた金額を記入しましょう。

参考:一ヶ月の収支表(簡易版)

| 1ヶ月 ※1ヶ月の金額イメージを入力 | 1年 ※年間の金額イメージを入力 | ||

|---|---|---|---|

| A)収入(税引き後) ※所得税、住民税、社会保険料等が引かれた、「手取り金額」(可処分所得)を記入 ※夫婦共働きの場合は、2人分の収入の合計を記入します | ※月の収入他、ボーナスも含める | ||

| その他収入 | |||

| 支出 (固定費) | 住宅関連費 (家賃・住宅ローン・管理費・修繕積立金、固定資産税など) | ※固定資産税等も含める | |

| 保険料 (生命保険料・損害保険料など) | |||

| 交通費・クルマ関連費 (駐車場代、ガソリン代なども含む) | ※車検費用、税金等も含める | ||

| 教育費 | |||

| 水道光熱費 | |||

| 通信費 (固定電話・携帯電話・その他通信費など) | |||

| 食費・日用雑貨 (外食費等、イベント等で発生した食費は除く) | |||

| 支出 (変動費) | 交際費 (外食費含む) | ||

| 被服・理美容費 | |||

| 趣味・娯楽 | |||

| こづかい | |||

| 医療費 | |||

| 新聞図書費 | |||

| 旅行・帰省・レジャー等 | |||

| 耐久消費財 (家具・家電など) | |||

| 保険料 | |||

| その他 | |||

| B)支出合計 | |||

| C)収支 ※「A)収入(税引き後)」─「B)支出合計」 | |||

参考:家計の収支表(12ヶ月バージョン Excel)のダウンロード

収支表を作成すると、意外なところでお金がかかっていることや、貯蓄が思うように進まない要因が見えていくものです。

また、支出項目について確認するだけでなく、支出をカットできないか同時に検討すると良いでしょう。

具体的な節約プランに繋げられ、貯蓄可能額を増やすことができます。

支出を減らす(節約する)ポイントは?

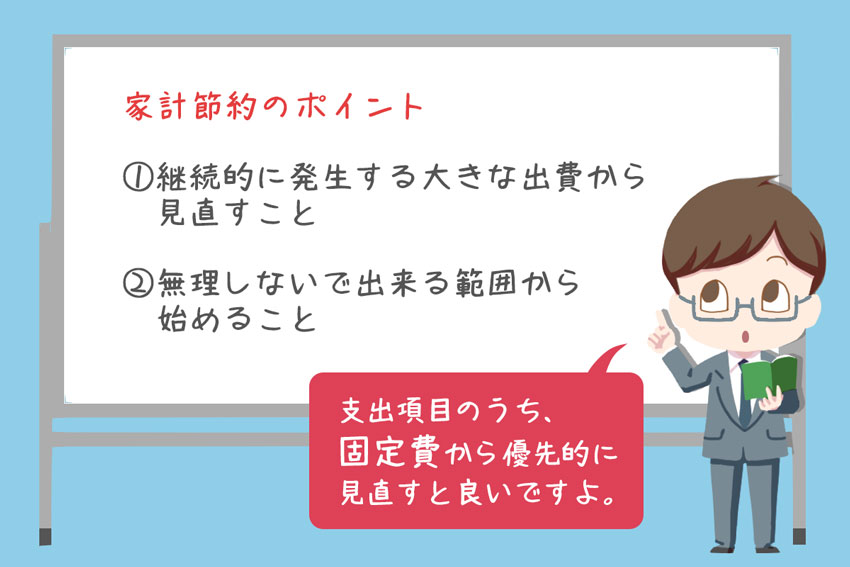

節約のポイントは、「継続的に発生する大きな出費から見直すこと」、それから「無理しないで出来る範囲から始めること」です。

「継続的に発生する出費」でまず見直したいのは固定費です。

固定費は、いちど削減すれば毎月家計が改善されるので節約効果が大きくなります。例えば、保険料を月2,000円分見直すだけで、年間24,000円のコスト改善になります。このように、支出を年間ベースで考えると、カットした場合のインパクトがイメージしやすくなりますよね。

「無理しないで出来る範囲からの節約」は人によって様々でしょうが、例えばスマホやインターネット等の通信費の見直しは誰でも実践しやすい節約と言えます。

契約や解約の手続きは少し面倒ですが、思い切ってやってしまえば、生活は変えないまま支出だけ削減できます。

その他、通っていないスポーツジムの会員契約や、使用していないアプリのサブスク(月額制のサービス)も優先的に見直すと良いでしょう。

逆に、「好きな習い事をやめる」「食費を削る」等の倹約は、QOLを低下させてしまったり、やり過ぎると疲弊してしまいます。リバウンドでむしろ消費が増えてしまう方もいますので、まずは無理の無い範囲での節約を意識することをおすすめします。

その他、光熱費の削減も取り組みやすい節約対象です。

電気代や水道代は意識せずに使っていると意外に大きな出費になっているものです。

特に電気代については、電力自由化によってこれまでの大手電力会社だけでなく様々な電力会社から電気を購入できるようになりました。

「安い電力会社に変更して、年間数万円もコストダウンした」というケースも少なくありません。

特にauやソフトバンクでは電気代と通信費をまとめて割安な料金で提供する「おまとめプラン」も用意しています(参考:「auでんき」、「ソフトバンク おうち割 電気セット」)。

まだ見直していない人は、電力会社の比較サイト等を使って、ぜひ調べてみると良いでしょう。

これらの光熱費の節約は、目標を決めて削減に取り組むと「達成感」も感じやすいものです。パートナーと協力して進めれば、収支への意識も互いに高められて良いかもしれませんね。

家計簿や収支表をつけるのが面倒…という方は、家計簿アプリの活用を

「お金の見える化」は大切ですが、一方でその為の作業が「意外に大変──」と感じる人も少なくないでしょう。

そのような方におすすめしたいのが「家計簿アプリ」です。

おすすめの家計簿アプリ

| 家計簿アプリ | 特徴 | 料金 |

|---|---|---|

マネーフォワード ME | 銀行口座やクレジットカードと連携することによって、自動的に支払い明細等を更新してくれる(マネーフォワードMEは連携可能な金融機関が家計簿アプリの中でも群を抜いて多い)。 家計簿をつけていくことで、平均的な支出データから割り出した理想的な家計をアドバイスしてくれる。 | 無料会員:0円 プレミアム会員:月額500円 |

マネーツリー | 最初からプライベート用と仕事用の2種類のグループに分けて支出を管理できるほか、マネーフォワード同様に銀行口座やクレジットカードと連携することによって、自動的に支払い明細等を更新してくれる。 全資産の推移や収支のバランスを棒グラフや折れ線グラフで簡単に可視化でき、家計状況を分析できる。 | Moneytreeプラン:0円 Moneytree Growプラン:年額3,600円 |

家計簿Zaim | レシート読み取り機能ほか、銀行やクレジットカード情報を自動的に記録してくれる。 そのほか、自治体から受け取れる可能性のある給付金を知らせてくれるという、他の家計簿アプリにはない機能も。 分析・診断機能も豊富で、家計簿初心者の方からしっかり家計管理したい人まで、幅広くおすすめ。 | 無料版:0円 プレミアム版:月額400円 |

おカネレコ | 手動で支出を入力するシンプル機能の家計簿アプリ。 銀行口座やクレジットカードの連携機能はなく、個人情報の登録も一切なし。 操作もシンプルで、「気軽に簡単に家計簿をつけたい」人向け。 | 無料版:0円 有料版:買い切り480円 |

Dr.Wallet(ドクター ウォレット) | レシート読み取り機能が特に優れた家計簿アプリ。撮ったレシートをオペレータが入力代行してくれるため、精度がかなり高い(99.98% ※公式サイトより)。 その他、クレジットカードや電子マネーの利用明細取得用の認証情報を登録することで、自動で明細を取得してくれる。 | 無料版:0円 有料版:月額600円 |

上記表に紹介する5つの家計簿アプリは無料版と有料版とありますが、どのアプリも無料版で基本的な機能は問題なく利用できます。まずは、気になったアプリから無料版で試してみると良いでしょう。

家計簿アプリの多くは、銀行口座やクレジットカードを登録することで、自動的に収支を項目ごとに計算してくれます。マネーフォワード 、マネーツリー、Zaim、Dr.Walletは、金融機関とデータの連携がされていて、お金の出し入れを把握するのに便利です。

一方、おカネレコは、銀行口座やクレジットカードとの連携がありません。買い物の度に手入力で支出を入力するため、非常にシンプルです。

まずはシンプル機能で家計簿を付けてみたいという方や、金融機関情報や個人情報の漏えいが不安という方におすすめです。

2) これから先の人生で、かかるお金がどれくらいかのイメージを持とう

ここまで、現在の状況を確認する方法を解説してきました。

次は、今後の未来の主な支出について見ていきましょう。

人生の支出の中で、大きな部分を占めているのが、生活費です。

総務省の家計調査報告(2019年版)によると、年代ごとの2人以上の勤労者世帯の消費支出は以下の通りとなっています。

| 年代 | 消費支出(月平均) |

|---|---|

| 20代(勤労世帯) | 約22万円 |

| 30代(勤労世帯) | 約29万円 |

| 40代(勤労世帯) | 約33万円 |

| 50代(勤労世帯) | 約36万円 |

| 60代(勤労世帯) | 約31万円 |

| 70代(無職世帯) | 約24万円 |

| 80代(無職世帯) | 約22万円 |

参考:総務省 家計調査報告(2019年版)の内容を元に、弊社表作成。上記表の支出金額には、住居費および教育費も含まれます。

20代の勤労者世帯の消費支出は、月平均で約22万円となっています。

22万円の中には、住居費は約3.6万円程度、教育費は0.3万円程度しか含まれていません。なので、住居費や教育費は別途計算しておく必要があります。

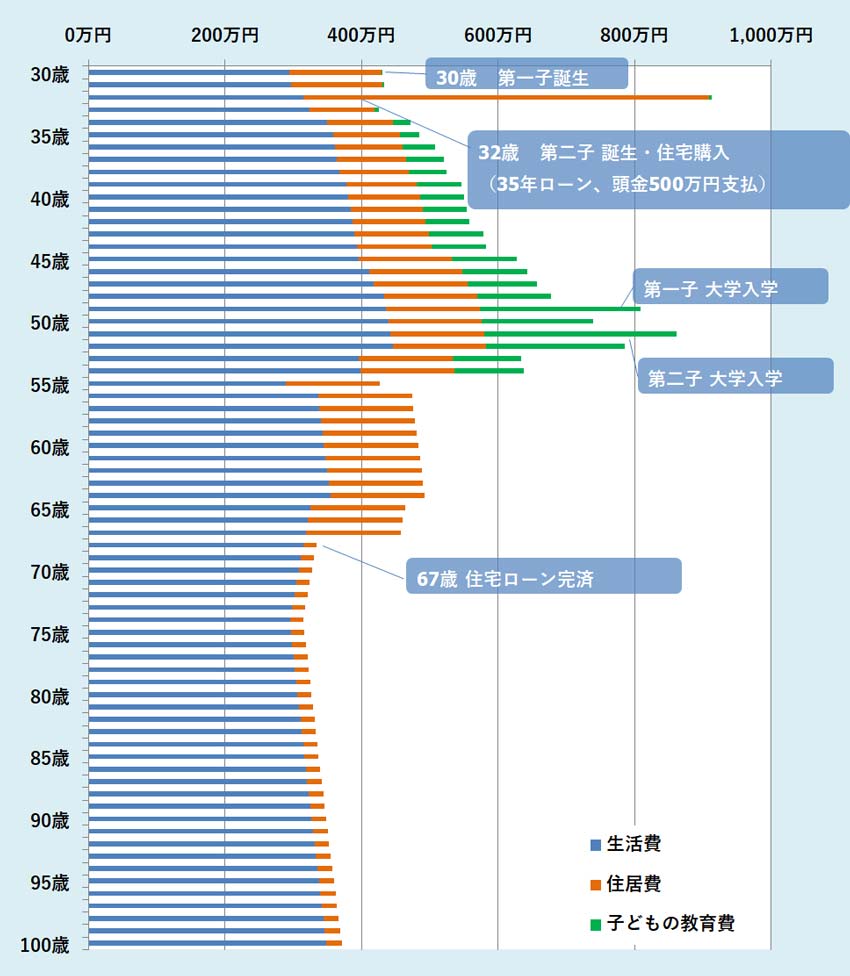

生涯の具体的な支出イメージについては、下記グラフをご覧ください。

参考:30歳からの夫婦・子ども2人家庭の年間支出イメージ

上記シミュレーショングラフの条件

・30歳で結婚、住宅購入(35年住宅ローン、頭金35万円 毎月10万円・ボーナス時返済なし)

・生活費には養育費も含まれる および、年間0.75%の物価上昇があるものとする

・32歳で第一子、34歳で第二子が産まれる 子供二人とも大学まで進学(高校まで公立、大学は私立)

上記グラフでまず意識したいのが「生活費」です。

生活費だけで生涯を通して、平均年間約344万円の支出となっています。平均的な生活を送る場合でも、世帯収入が最低でも344万円以上ないと生活が破綻するということになります。

もちろん、このグラフはモデルケースですので、もっと生活費を切り詰めてやっていくことも可能です。

一方で、世帯年収がもっと高ければ生活費も上がるので、支出は常に「見える化」してコントロールしていくことが大切になってきます。

次に「住居費」を見ていきましょう。

上記グラフのケースでは32歳にマイホームを購入しており、住宅ローンの支払いが終わる67歳から住居費は縮小しています。

実際のケースは、住宅ローンを利用する世帯の殆どは「繰上返済」を用いる等して65歳の定年退職前にローン完済しています。

60歳以降は健康上の理由等で希望する収入が得られないケースも考えられますので、「住宅ローンは健康なうちに完済する」ことを意識して、計画的に繰上返済をしていくことをおすすめします。

もし持ち家を持たず生涯賃貸で暮らす場合は、ローンの頭金を払わずに済みますが、老後も引き続き年間100万円以上の住居費が発生することになります。

あわせて読みたい

-

- 永遠の議論テーマ「住宅の賃貸と購入(持ち家)、どっちが良い?」に決着を!

- 1)住宅の賃貸と購入(持ち家)、お金がかかるのはどっち? どちらを選択したとしても、まず気になるのが住宅にかかるお金です。 ...

最後に「教育費」を見ていきましょう。

上記グラフでは、第一子が小学校から高学までは公立に通っており、私立大学に入学するタイミングで教育費の支出が大きく増えています。

このように、教育費は子どもが「いつから私立の学校に入るか」が重要となります。

一般的には子どもが生まれるタイミングあるいは小さいうちに家を買うことが多いので、住宅ローンを払いながら教育費が上乗せされていくことをあらかじめ想定しておきたいですね。

文部科学省の平成30年度子どもの学習費調査によると、年間の学習費の総額は、小学校で公立は約32万円、私立は約159万円、中学校では公立は約48万円、私立は約140万円、高校では公立は約45万円、私立は約96万円となっています。

また、大学の場合は国立大学の授業料は約53万円となっていますが、私立の場合、授業料と設備費で100万円を超えるのが一般的です。このほか、入学の年には検定料や入学金なども別途かかります。

参考:子どもひとりの年間の教育費目安(※3)

| 公立 | 私立 | |

|---|---|---|

| 小学校 | 約32万円 | 約159万円 |

| 中学校 | 約48万円 | 約140万円 |

| 高校 | 約45万円 | 約96万円 |

| 高等学校(3年) | 約137万円 | 約290万円 |

| 大学 | 約53万円 | 100万円超 ※入学の年には検定料や入学金なども別途かかります |

※3

文部科学省 平成30年子供の学習費調査の結果について

文部科学省 私立大学等の平成30年度入学者に係る学生納付金等調査結果について

文部科学省 国立大学等の授業料その他の費用に関する省令

上記表内の数字からも分かる通り、子どもの教育費は「公立(国立)に行くか私立に行くか」で大きく変わります。

仮に中学から大学まで私立に行く場合、大学を卒業するまでの10年間は毎年百数十万円の教育資金を捻出する必要があります。

夫婦は共働きが良い?それとも専業主婦(主夫)?

20代の夫婦ふたり暮らしの方々は、「現在は共働き」という方がほとんどでしょう。

一方で、これから先30代・40代・50代の時期において、夫婦共働きが良いのか、専業主婦(主夫)が良いのかで悩まれている方もいると思います。

共働きにするかどうかは、個々人の価値観によっても変わりますが、ここでは共働きによる経済的メリットに絞ってお話をします。

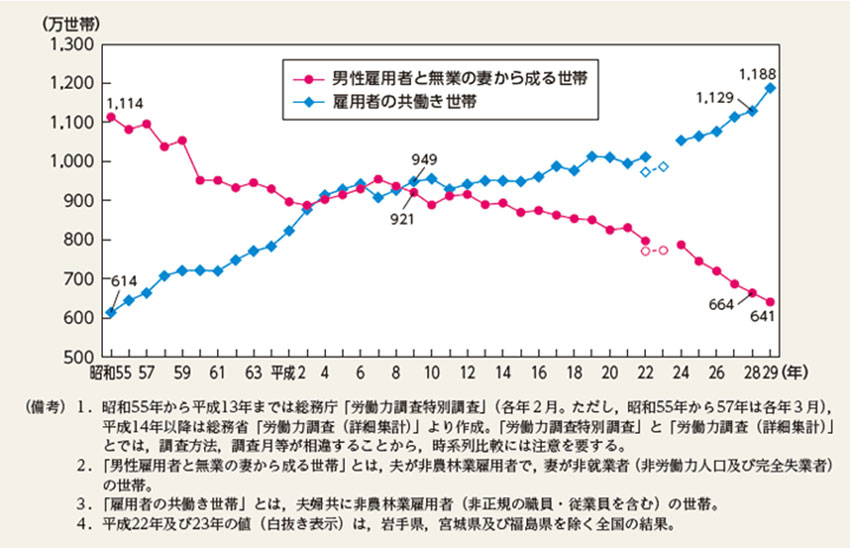

下のグラフからわかる通り、現在は、共働き世帯が多数を占めています。

参考:共働き世帯の推移(内閣府「男女共同参画局」より)

共働き世帯の経済的メリットは、日々の中では感じにくいかもしれません。

しかし、90歳までの老後生活までを見据えた場合、大きな違いが出てきます。

共働き世帯か専業主婦世帯かで、妻が得られる収入はどのくらい違うのかを可視化するために試算したのが下表です。

参考:共働き世帯の妻と、専業主婦の妻の生涯年収(90歳まで)概算

<算定条件>

・夫婦と子ども1人

・共働き世帯の妻の収入の平均年収は300万円とし、厚生年金の加入期間を38年間として概算

| 共働き世帯の妻 | 専業主婦 | |

|---|---|---|

| 給与収入 | 300万円×38年=1億1,400万円 | ー |

| 出産時給付金 | 出産育児一時金:420,000円 出産手当金:435,773円 育児休業給付金:1,505,000円 | 出産育児一時金:420,000円 |

| 児童手当て | 2,100,000円 ※年収制限による手当て金の減額はないものとする | |

| 年金 | 国民年金:781,700円×25年=19,542,500円 ※2020年4月基準 厚生年金:620,000円×25年=15,500,000円 ※年収300万円で38年間働いた場合 および標準報酬月額を用い、独自に算出しています | 国民年金:781,700円×25年=15,580,000円 ※2020年4月基準 |

| 合計 (生涯年収) | 1億5,728万3,273円 | 2,188万円 |

※上記表はあくまで概算であり、税金や社会保険料、その他様々な条件を加味すると金額は変わります。

まず、一番差が生じるのが給与収入です。

年収300万円で計算すると、38年間で合計の収入は1億円を超えます。

結婚した時、子どもが生まれた時などをきっかけに専業主婦(主夫)の道を選ばれる方もいるでしょう。

ですが、生涯専業主婦の道を選ばれる場合、その後の数十年の収入を失うことになります。

年金生活を考えた場合、共働き世帯の場合は、妻も厚生年金を受け取れる分、専業主婦の世帯より収入が高くなります。

もちろん、専業主婦(主夫)での幸せを思い描く方や、健康上の理由等で共働きの選択肢を持ちにくいという方もいるでしょう。

「共働きにする・しない」いずれにしても、両者の生涯の経済的な差異を把握した上で、働き方、生き方を選択したいものです。

老後の資金は、どれだけ貯めておくと良いの?

家庭を持ったりパートナーと一緒に暮らすようになると、「自分たちの老後に向けて、どれだけのお金を準備すると良いのだろう」と考えることもあるでしょう。

ちなみに、年金で暮らしている夫婦の支出は、平均で約27万円/月となっています。(2019年家計調査報告、巻末に出典記載)。一方、年金による収入は約22~23万円/月となっており、毎月赤字が生じている状況です。ただし、夫婦共働きの場合は妻も厚生年金を受け取れるため、この数字より年金の収入額は高くなるでしょう。

仮に27万円から年金暮らしの方の平均的な収入である22~23万円を引いた場合、毎月5万円が足りない計算になります。ここから老後30年間生きると仮定した場合、月の不足分5万円×12ヶ月×30年=1,800万円が老後に必要な金額となります。

また、生命保険文化センターの調査によると、老後のゆとりある暮らしのためには「月に36万円が必要」といいます。この場合、先ほどの計算式を当てはめると、毎月14万円が足りない計算になりますので、月の不足分14万円×12ヶ月×30年=4,680万円が老後に必要な資産になる──、という計算になります。

仕事をしないのに、老後に36万円も支出を見込む必要があるのだろうか、と思われる方もおられるでしょう。

しかし、実際は、定年退職後に積極的に趣味などに時間やお金を使っている方は少なくありません。

子育てと仕事から解放され、第二の人生を楽しむためには、一定の蓄えが必要になります。

また、年金制度は「働き手が年金保険料を払い、高齢者が給付を受け取る」という賦課方式が基本になっています。将来更に少子化が進んで働き手が減少すれば、高齢者が受け取る年金が減額になる可能性も充分あります。

老後の資産は年金制度だけに頼ることなく、「自分で準備する意識」を持つことも大切です。

3) 貯蓄も投資も、自分たち家族ならではの「目標」と「仕組み」を持つこと

ここまでの内容で、「20代の早いうちから、将来の支出に向けて貯蓄や投資を始めたほうが良いかもしれない」と思った方も多いことでしょう。

それはまったくその通りで、貯蓄も投資も早いうちから始めたほうがより多くお金を増やす可能性が大きくなります。ただ、始めることや継続することへの難しさを感じてしまうという方もいるのではないでしょうか。

貯蓄や投資を継続するにはいくつかコツがあります。それは、「目標金額を決めること」と、「仕組みを作ること」です。

目標金額というのは、マイホームの頭金、大学の学費、海外留学資金、老後の備えなど、人生の節目に必要なまとまった資金のことです。

例えば、子どもの大学費用500万円を15年で貯めようとする場合、毎月約28,000円の貯蓄が必要になります。

ですが、いきなり「毎月28,000円を余らせるように生活しよう」としても、なかなか難しいと思います。

そこで、資産を増やしていくための「仕組みを作る」ことから始めるのです。

貯蓄の仕組みの基本は「給与天引き」です。

この例で言うなら、28,000円を毎月給与振り込み口座から、教育資金用口座に自動的に移動する手続きをとっておくということです。そうすれば、15年後には500万円が貯まります。

教育資金のように、使うタイミングが比較的早く訪れる資金に関しては、 預金などの手堅い方法で積み立てる、または「つみたてNISA」等の方法がおすすめです。

一方、老後資金のように、必要性が当分先の資金に関しては、「貯めながら増やす」方法──つまり、投資(積み立て型の投資信託、iDeCoや企業型DC等)の方法を取り入れることも考えましょう。

貯蓄・投資を早いタイミングから始め、継続するためのポイント

- 目標金額を決める(例:子どもの教育資金、住宅ローンの頭金等)

- 貯蓄の仕組みを作る(給与天引き)

- 目標とその時期に合わせて、最適な方法を選ぶ

「積み立て」は、貯蓄だけでなく投資も視野に入れて

天引きの仕組みを使って資産を築くことを「積み立て」と言います。

過去に日本の銀行預金の金利が高かった時代は、積み立てで預金をしていれば、お金は増えました。しかし、低金利の現代ではそうはいきません。

これから先将来の支出を考えたときに、現在の収入だけでやりくりできるか不安になるという方は、積み立て型の貯蓄とあわせて積み立て型の投資も行っていくと良いでしょう。

「そう言われても、投資する資金に余裕がない」と言う人は、先に述べた家計の収支を今一度観察するとともに、無駄な支出を抽出してみましょう。そして、その支出分を削減すると同時に貯蓄のための資金を天引きする仕組みを作っていきましょう。

このように、お金の使い方をできるだけ消費や浪費から投資にシフトすることを意識することが大切です。

投資の具体的な手段に関しては、次章で触れていきます。

4)20代から始める資産運用のおすすめプラン

20代から投資を始める方は、時間を最大限に味方につけましょう。運用期間が長くなればなるほど、安定して資産を増やしていける可能性が高まります。

仮に、投資を初めて5年間は投資元本を割り込む状態が続いたとしても、6年目以降に急激に利益になり、数10%以上の利益を得ることができたというケースは珍しくありません。

また、若い時から投資を経験することで、資産運用についての知識と経験を積んで将来に役立てることができるため、大きなアドバンテージになります。

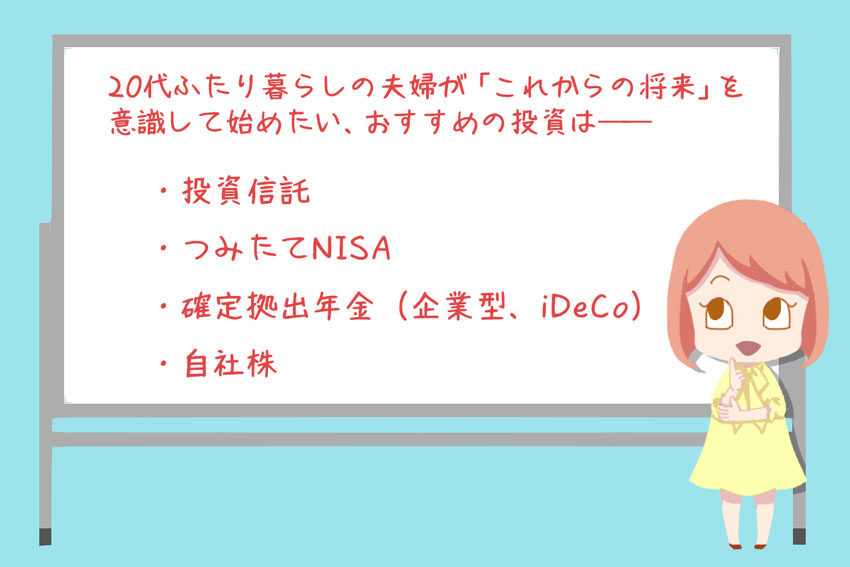

20代ふたり暮らしの夫婦が「これからの将来」を意識してはじめたい、おすすめの投資は──

20代の夫婦がこれからの将来に向けて投資をチャレンジする際は、投資信託の積み立て、またはつみたてNISAやiDeCoといった税制優遇を活用した投資信託、そのほか自社株への投資がおすすめです。

投資信託

投資信託とは、個人投資家等から資金を集めファンドを形成し、投資の専門家(プロ)がファンドマネージャーとなり運用を行うことをいいます。

さまざまな金融商品(株式、債券等)や国(国内・国外)に向けて投資ができるため、手軽に分散投資が可能です。また少額から投資ができるため、投資初心者や積立てにも適した金融商品です。

投資信託は、主に中長期運用を目的とした投資法です。

例えば、若いうちは小額で始め、収入が増えてきたら積立額を増額し、家計が苦しくなったら減額するなどです。積み立て額は状況に合わせて柔軟に調整することができます。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

つみたてNISA

投資信託を始めようという20代の方は、あわせて「つみたてNISA」を検討されると良いでしょう。

つみたてNISAは、投資信託で得た運用益(値上がり益や分配金など)が非課税となる制度です。

本来、投資信託を売った時の税金は、利益に対し20.315%が課税されるのですが、つみたてNISAを利用して投資をする場合、年間40万円の投資枠までは20年間運用益が非課税となります。

例えば、つみたてNISAで800万円の投資を行って合計400万円の利益が発生した場合、本来はその20.315%分の812,600円が税金として引かれるのが控除されるのです。

つまり、つみたてNISAを利用するか否かで運用後の手取り額が大きく変わることになります。

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。v 対象となる商品は、一...

確定拠出年金(iDeCo、企業型)

老後の資産形成について不安な方、今から対策を取っておきたいという方は「確定拠出年金」の活用がおすすめです。

確定拠出年金には、個人が加入する「iDeCo」と企業が用意する「企業型確定拠出年金(企業型DC)」があります。

iDeCoは、個人型確定拠出年金の略称です。積み立てた資産を自分の判断で運用することができ、税制優遇がとても大きい制度です。

iDeCoには、以下3点の税制優遇があります。

①運用益が非課税になる

通常運用で得た利益に対して20.315%課税されるところ、非課税となります。

②60歳以降に年金資産を受取る際、控除が受けられる

一時金であれば「退職所得控除」、年金であれば「公的年金等控除」が受けられ、税負担が軽減されます。

③掛金の全額が所得控除となる

掛金は「全額所得控除」となり、所得税・住民税が軽減されます。

iDeCoもつみたてNISA同様に「毎年の積み立てができる限度額」が決まっています。

会社員は企業年金制度の有無によって年14.4万円〜27.6万円、公務員は14.4万円、専業主婦は27.6万円、自営業者は年81.6万円となっています。

税制優遇のメリットの大きいiDeCoですが、「積み立てたお金は60歳まで引き出せないこと」、および「資産を預かる証券会社によっては、運用管理手数料がかかる場合があること」といった留意点もありますので、ご注意ください。

あわせて読みたい

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 1)iDeCo(イデコ)のポイント・特徴 iDeCoは「老後資金を貯めたい」という際に、是非とも活用したい年金制度 iDeCoは、「老後の資産形成のた...

企業型確定拠出年金(企業型DC)は、企業が掛金を毎月拠出し(積立て)、従業員が金融商品の選択や資産配分など年金資産の運用を行う制度です。

積立てた資産は原則60歳以降に、「年金(分割)」か「一時金(一括)」で受け取ることができます。

企業型DCも、iDeCoと同様に60歳まで引き出すことはできません。受け取る金額も運用実績に基づきます。企業が出す掛金に従業員が掛金を上乗せする「マッチング拠出」という制度を導入している企業もあります。

このほか、給与またはボーナスを原資として、前払い退職金で受け取るかDCに拠出するかを従業員が選べる「選択制DC」(選択制確定拠出年金)という制度もあります。

企業型DCの税制優遇のポイントは、以下の3点です(ほぼiDeCoと同様の条件になります)。

①運用益が非課税になる

通常運用で得た利益に対して約20%課税されるところ、非課税となります。

②60歳以降に年金資産を受取る際、控除が受けられる

一時金であれば「退職所得控除」、年金であれば「公的年金等控除」が受けられ、税負担が軽減されます。

③マッチング拠出した場合の掛金が控除される

従業員が上乗せした掛金は「全額所得控除」となり、所得税・住民税が軽減されます。

以上のようにiDeCoまた企業型DCは税制優遇によるメリットが大きいので是非活用したい制度です。

特に企業型DCについては、これから転職活動をされる方は転職先の企業がDCを導入しているかについてもチェックしてみると良いでしょう。

自社株

上場企業にお勤めの20代の方は、従業員持株会の制度を利用されると良いでしょう。

多くの上場企業には、給与天引きで自社の株式を買っていく持株会制度があります。

自社株を持つメリットとしては、以下の4点が挙げられます。

- 手数料がかからない

- 投資金額の5〜10%程度(会社による)の奨励金がある

(例えば、30,000円積み立てた場合、3,000円分を会社が上乗せし、33,000円分の自社株を買うことが出来る) - 本来なら数10万円以上の単位でないと買えない株を、数千円単位で買うことができる

- 100株になったら、いつでも売れる

- 配当が再投資される場合、複利効果が働く

また、持株会であれば定期的な買い付けのため、インサイダー取引になることはありません。勤めている会社の将来性が期待できる場合は、是非活用すると良いでしょう。

持株会を利用する場合の注意点は、長く続けていると自社株の資産に占める割合が大きくなってしまうことです。

個人資産の3分の1が勤め先の株、という状態で万が一お勤め先が倒産してしまったら、資産の3分の1が消えてしまうことになります。資産全体のバランスを考えて金額を決めたり、ある程度自社株の試算割合が増えたら売却して減らす等、意識しておくと良いでしょう。

その他の投資にもチャレンジしたい──という方は

投資の種類には様々なものがあります。

これまで紹介した投資の他に、株式やFX、または仮想通貨にチャレンジしたいという方もいるでしょう。

ですが、投資の知識があまりない状態で、かつ「将来の支出に備える」目的においては、軽はずみに始めることがないようにしておくことを、強くおすすめします。

投資の主な種類

- 投資信託

- 株式

- FX

- 仮想通貨

- 債券

- 不動産投資

- 金

- ソーシャルレンディング

例えば「株式投資」は投資としては最もメジャーですが、「情報戦」の一面もあります。

流行に乗った上がっている銘柄に手を出すと、先回りして買っていた玄人投資家達は逆に売りに転じ、初心者が大損をする、ということも少なくありません。

あわせて読みたい

-

- 【初心者向け】株はやったほうが良い?株がおすすめな人と、おすすめしない人

- 1)そもそも、株とはどんなもの? 株とは、ざっくりというと「会社(会社)を保有している」権利のことです。 つまり、特定の会社の株を持っている(株主に...

「FX」は通貨為替の売買を行う取引です。レバレッジの原理を使うことができ、預け入れたお金の何倍もの投資(国内では最大25倍)ができます。

レバレッジとは、預け入れ金額の何倍もの取引を行えることをテコの原理に例えて表現したものです。例えば、FXでは100万円の預け入れ資金で、500万円分、もしくは1,000万円分といったように金額を膨らませて売買をすることが可能です。

1,000万円の投資を行って1%程度の利益が取れれば、10万円の利益が得られたことになります。

しかし、10%の損が発生した場合は、100万円の損失になります。

FX取引はこのように自己資金を以上の損失が発生することがあるので、初心者は慎重に構える必要があります。

あわせて読みたい

-

- 【初心者向け】FXはやったほうが良い?FXがおすすめな人と、おすすめしない人

- 1)そもそも、FXとはどんなもの? FXとは、「FoeigExchage」の略で、外国為替証拠金取引を意味します。 「外国為替」つまり、米ドルやユーロ...

仮想通貨はこれまで価格が安定せず乱高下を繰り返しており、かなり投機的な要素の色濃い商品です。また、予期せぬことで売買が滞るリスクがあります。

仮想通貨は登場してまだ間もない取引だということもあり、他の金融商品と比べるとトラブルも少なくありません。過去に仮想通貨の取引所から資金が盗まれた事件の時は、被害者以外の投資家も売買を停止されてしまいました。

資産の大半を仮想通貨で取引していた人は、相当心配な日々を過ごしたことでしょう。

このように、投資手法を選択する際は、デメリット部分を良く理解しておく必要があります。

軽はずみな動機や好奇心で手を出す前に、しっかりと勉強した上で投資するかの判断をするべきでしょう。

まとめ)20代ふたり暮らしは、「収支の確認」と「積み立て投資」を始めよ

人生で想定しておかなければならない大きな支出は、住宅資金、教育資金、老後の備えと言われています。

これらの支出は生涯で数千万円に及びます。無計画で対応するには金額が大きすぎます。

大切なことは、将来に向けての、目標金額を設定すること。そして、貯蓄や投資を継続していくための仕組みを作ることです。

積み立て投資を行うためには、資金の捻出のために、家計の収支の確認と資金の捻出が必要になり、結果的に家計の無駄の削減にも繋がります。

資金を効率的に貯めるためには、支出のうち、浪費と消費を可能な限り投資にシフトできるかがポイントです。

希望する将来の実現に向け、まずは、小さな一歩から初めましょう。