永遠の議論テーマ「住宅の賃貸と購入(持ち家)、どっちが良い?」に決着を!

住宅は、賃貸か、それとも購入(持ち家)かどちらが良いのか、常に議論を呼ぶテーマです。

「子供が産まれて手狭になったので、住宅購入を検討している」

「今の家賃が勿体ない。家賃と同じくらいのローン金額なら買ったほうが良いのでは」

など、多くの人が住宅を買うか賃貸を続けるか悩むのではないでしょうか。

賃貸か購入か、どちらが良いのか悩ましいところです。

そこで今回は、本当のところどちらが良いのか決着をつけるべく、様々な観点から比較し徹底解説していきたいと思います。

Index

1)住宅の賃貸と購入(持ち家)、お金がかかるのはどっち?

どちらを選択したとしても、まず気になるのが住宅にかかるお金です。

賃貸と購入、それぞれどのくらいお金がかかるのでしょうか。

賃貸と購入(持ち家)それぞれの費用比較

賃貸は、家賃の他、敷金や礼金、更新料、引越し費用などがかかります。

購入(持ち家)は、物件価格の他に、初期費用、毎月の管理費(マンションの場合)や修繕費、税金、その他改築費用などがかかります。

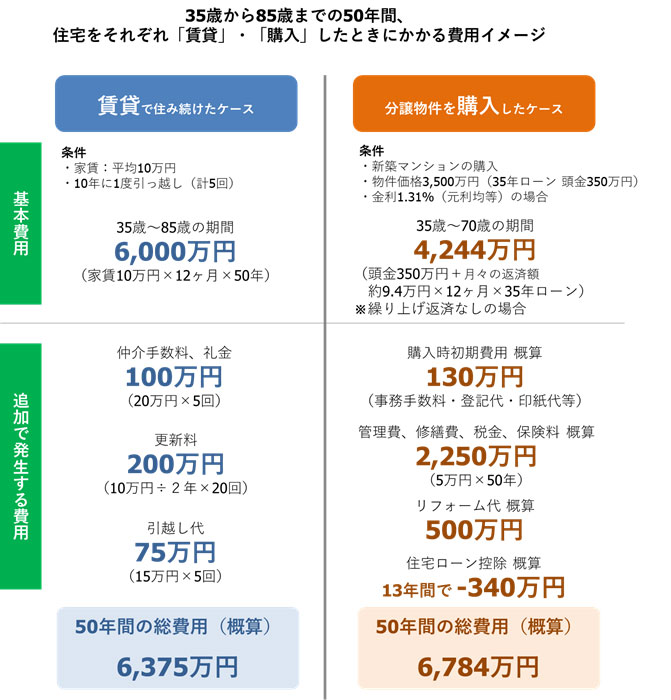

具体的にいくらかかるのか、以下の表にて算出しました。

「賃貸」と「購入(持ち家)」でそれぞれ50年住み続けると仮定した場合の概算費用です。

それでは比較してみましょう。

上記表は、家賃10万円の賃貸物件と、3,500万円の新築分譲マンション(頭金350万円、毎月の返済額9.4万円)に、それぞれ50年住み続けた場合の総費用の概算です。

総費用(トータルコスト)は、月々の家賃や返済金額などの基本費用に加え、「追加で発生する費用」を含めた金額として表記しています。

「追加で発生する費用」は、賃貸では、仲介手数料や礼金、更新料、引越し代(5回分)です。

購入(持ち家)では、初期費用(仲介手数料や保証料または事務手数料、税金等)や修繕費、管理費、固定資産税、リフォーム費用等です。

また「※住宅ローン控除」が満額適用されたものとして、概算で差し引いています。

住宅ローン控除とは

個人が住宅ローンを利用してマイホームの取得やリフォームをする際に、一定要件のもと所得税からの控除が受けられる制度のこと。正式名称は「住宅借入金等特別控除」。

さて、50年間でかかる金額を比較すると、賃貸のほうが400万円ほど購入(持ち家)より安くなっています。

賃貸住宅はメンテナンスや税金等がかからないため、その分コストを抑えられます。

ただし上記表で紹介している金額は、あくまで概算であって「費用イメージ」に過ぎません。

50年という長い年月、想定外の未来が訪れることもあるでしょう。

トータルコスト差は「何年間で測るか」で変わる

前述したトータルコスト(総費用)は、35年経過時点では賃貸のほうが安くなることが多い(※繰り上げ返済しない前提とした場合)ですが、それ以降、年月が経過するほど購入(持ち家)のほうが安くなります。

繰り上げ返済のタイミングによって異なりますが、購入(持ち家)は長く住み続けるほどトータルコストを抑えることができる半面、将来の一定時点までは賃貸のほうが安くなるということです。

ただし、20年後30年後、金利や物価の変動、景気や社会情勢、その人自身のライフスタイルも大きく変化していることも予測されます。

現時点で概算したトータルコストだけで判断するのではなく、自身の将来設計や価値観、ライフスタイルなど様々な観点から検討する必要があります。

日本国民の、住宅の「持ち家比率」は概ね61%。

国内の持ち家比率は、概ね6割前後で推移してきました。

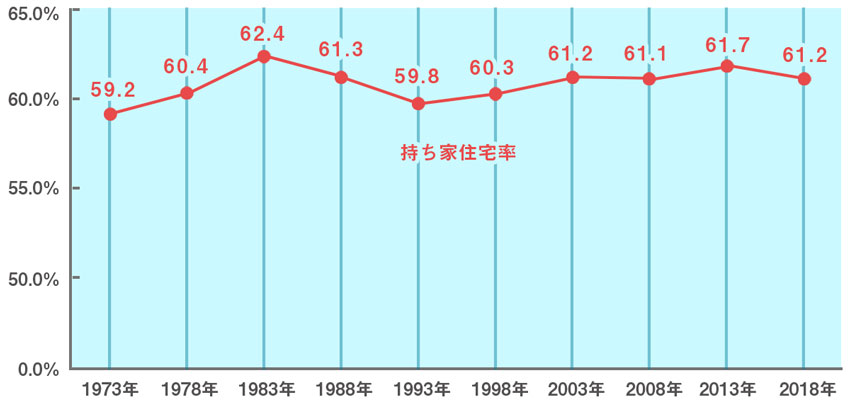

以下は「過去40年間の持ち家比率の推移」を表しています。

国内の持ち家世帯率の推移(1973年~2018年)

引用元:総務省「平成 30 年住宅・土地統計調査──図3 持ち家数,借家数及び持ち家住宅率の推移-全国(1973 年~2018 年)」のデータをもとに、弊社グラフ作成。

1968年から2018年までの40年間の持ち家比率は、1983年が最も高い62.4%、1973年が最も低い59.2%でした。

1986年から1991年まではバブル景気といわれ、資産価格が大きく上昇し好景気が続きましたが、持ち家比率は影響を受けていません。

持ち家比率は、経済や景気の動向に大きく影響を受けることもなく安定した水準を保っています。

実際にこの40年間、過半数の世帯は持ち家であり、持ち家比率に大きな変動はありません。

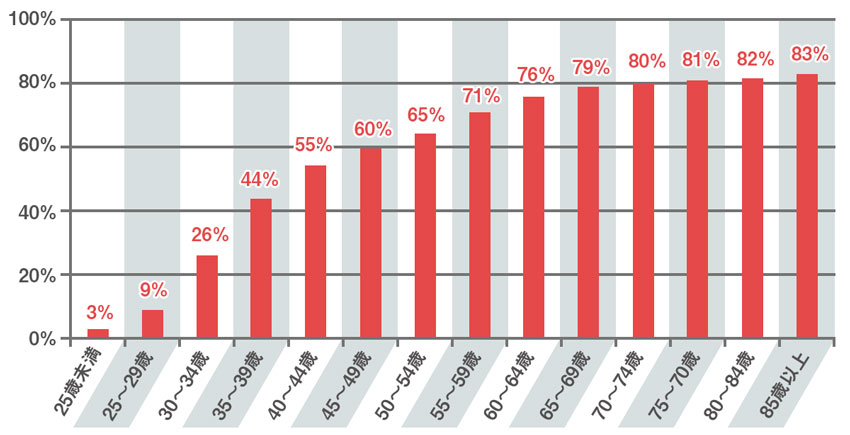

下図では「年齢層別の持ち家世帯の割合」を表しています。

年齢層別の持ち家世帯率の推移(2018年)

引用元:総務省統計局「第21-1表 世帯の種類(3区分),住宅の所有の関係(5区分),家計を主に支える者の年齢(14区分)別普通世帯数(実数及び割合)―全国(昭和43年~平成30年)」の表をもとに弊社グラフ作成

年齢階級別の持ち家世帯率を見てみると、30代前半から徐々に増加し、40代前半では半数以上が自宅を所有しています。

これは30代で住宅を購入する人の数の多さを表しています。

30代は結婚や出産など生活に変化が訪れる方が多く、そういったライフステージの変化をきっかけに住宅を購入するからです。

持ち家世帯率は、年齢が上がるほど高くなっており、40代から緩やかに増え、70代以降はほぼ横ばいで推移しています。年齢が上がるほど、住宅を購入する人の割合は低下傾向にあります。

2) 住宅の賃貸と購入(持ち家)、それぞれのメリット・デメリット

ここでは、賃貸と購入(持ち家)それぞれのメリット・デメリットを整理し、まとめていきたいと思います。

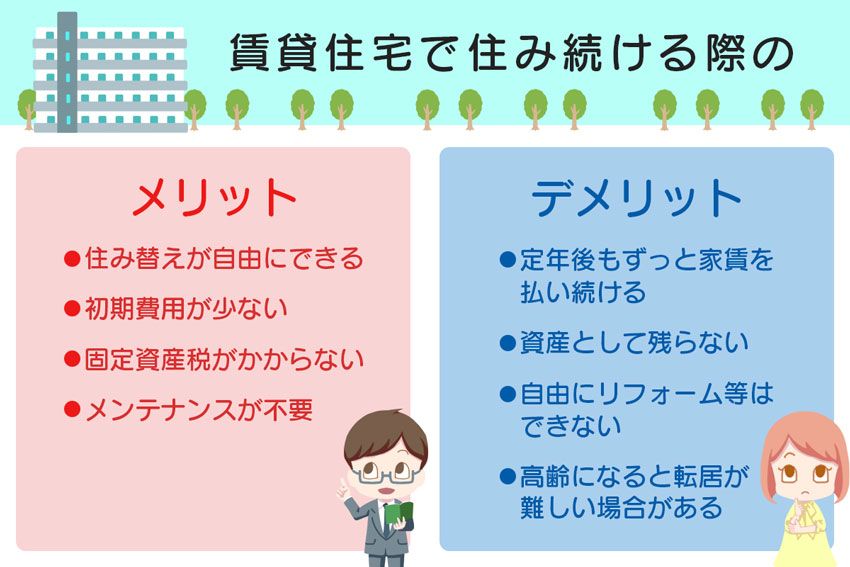

賃貸住宅で住み続ける際の、メリットとデメリット

賃貸住宅の最大のメリットは、「住み替えが自由」ということでしょう。

賃貸住宅は転勤や転職、結婚、出産、子供の成長や独立、老後の暮らしなど、将来のライフステージの変化に応じて住まいを変えることができます。

また近隣トラブルや子供の学校トラブルなど、万が一何か問題があった場合も、いつでも住み替えできるので安心です。

他にもメンテナンス費用や修繕費などの維持費がかからないこと、持ち家と比べて初期費用が少額で済むこと等もメリットといえます。

賃貸住宅のデメリットは、「老後(定年後)も家賃負担が続く」ことに加え、、高齢になると転居が難しくなり住みたい場所に住めない可能性があることです。

あくまで借り物ですので、自身の所有物ではないため資産として残すことも、自由にリフォームやリノベーションを行うこともできません。

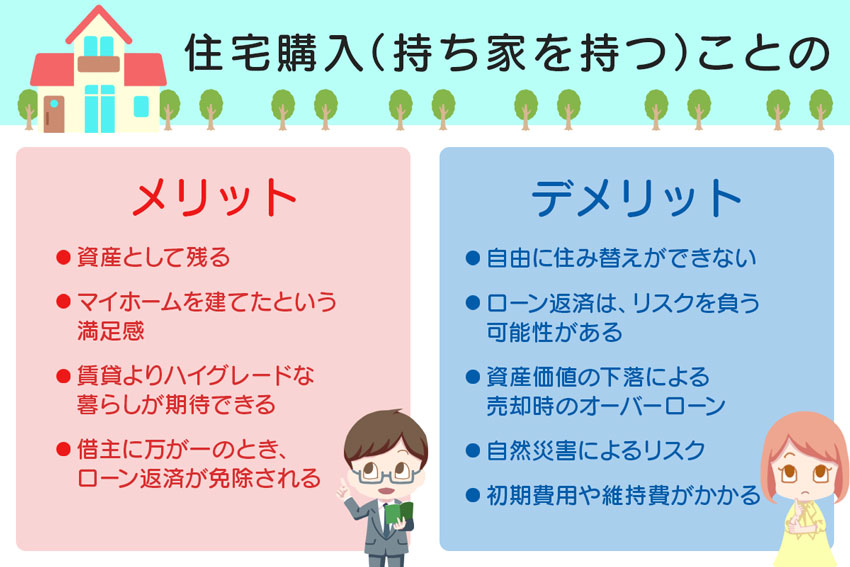

住宅購入(持ち家を持つ)ことの、メリットとデメリット

住宅購入の最大のメリットは「資産として残る」ということでしょう。

持ち家はローンを完済すれば自己の所有物となります。賃貸は掛け捨てとなり何も残りません。

経済状況にもよりますが、通常は建物の価値が年数の経過とともに目減りし、将来の資産価値は購入時より低下していきます。

住宅ローンは、変動金利で借りる場合、将来の金利上昇リスクを負うことになります。また、利息や保証料等を負担する必要があります。

一方で、世帯主に万が一(死亡や高度障害等)のことがあり、所定の条件を満たした場合は、団体信用生命保険の加入により免除されます。

また一定の条件を満たせば「住宅ローン控除」という税制優遇を受けられ、節税が可能です。

住宅購入のデメリットは、高額な初期費用が必要で、メンテナンス代や修繕費・管理費等がかかることでしょう。台風や地震等の自然災害による持ち家の倒壊リスクや、何かあったときに住み替えが容易ではないことも持ち家のデメリットといえます。

また、多額の住宅ローンを支払っていくため、収入の減少などによってローン返済が困難になってしまう可能性もあります。売却しようと思っても、ローンが売却価格を上回っている場合は現金を用意する必要があるため、あらかじめ借りるときに適切な借入額にしておく必要があります。

ただし、住宅購入は「マイホームを建てた」「自分の家を持った」という満足感や幸福感につながり、お金や理屈では測れない一面もあります。幸せな暮らしのために家を買うのですから、リスクを想定して適切な価格の家を買うことが大切です。

3) 住宅の賃貸と購入(持ち家)、それぞれ向いている人

ここまで、賃貸と購入(持ち家)について、費用面や利便性、それぞれのメリット・デメリットについて解説してきました。

住まい選びは、生活環境や価値観、ライフスタイルや将来設計等人それぞれ異なるため、自身にベストな選択をすることが大切です。

それでは賃貸と購入(持ち家)ではそれぞれどんな人に向いているのでしょうか。

ここでは、両者でおすすめとなる人の例をあげて説明していきますので、住居を決める際の判断材料としてください。

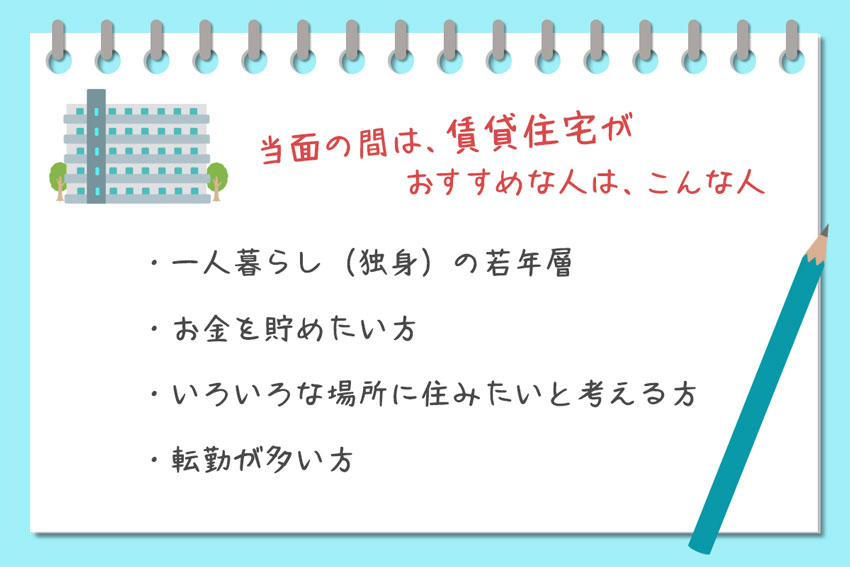

「当面の間は、賃貸住宅がおすすめ」な人は、こんな人

賃貸住宅は、住み替えが自由で身軽という点が魅力でした。

そのため「若いうちにとにかくお金を貯めたい」「通勤しやすい駅近物件がいい」という一人暮らしの若年層の方におすすめです。

賃貸は持ち家のように高額な初期費用や、保有コスト(修繕費・管理費等)もかからないため、効率的にお金を貯めることができます。

通勤に便利な駅近物件は、購入となると高額で手が届かないけれど、賃貸であれば住むことができる場合も多いでしょう。一人暮らし向けの賃貸物件が最も多いことは、それだけ需要が高いからだといえます。

また一つの場所にずっと住み続けるではなく、「いろいろな場所や環境で生活してみたい」「今後転勤が頻繁にあるかもしれない」という方も賃貸住宅が良いと思います。

持ち家の場合、売却して住み替えることも可能ですが、価格や時期等、必ずしも希望通りに売却ができるわけではありません。貸す場合も同様です。

メンテナンスや近隣トラブル等の煩わしさから解放されたい方にも、賃貸住宅は向いているでしょう。

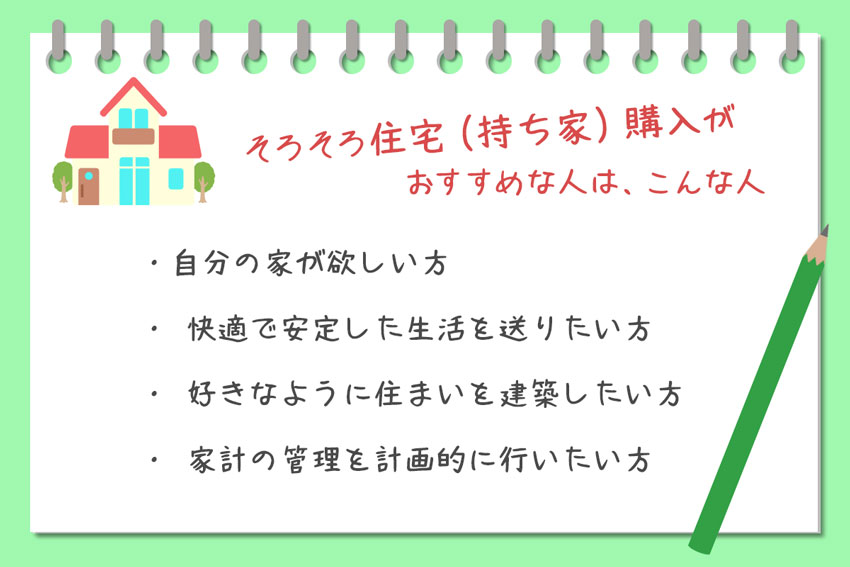

「近いタイミングで、住宅購入(持ち家を持つこと)がおすすめ」な人は、こんな人

「憧れのマイホーム」という言葉があるように、自分の家を持つことに憧れや希望を抱いている方は多いでしょう。また同じ場所で安定した生活を送りたい方にも、住宅購入をおすすめします。

一戸建てやマンションを購入した場合、賃貸と同額の住居費でも、住環境が優れていればより快適な暮らしが期待できます。

また、注文住宅や改築、リフォーム等、自分たちに合ったベストな住まいづくりを実現することができるため、住まいにこだわりがある方、好きなように建築したい方には、住宅購入が適しているといえます。

一般的に賃貸住宅の場合は、壁に一つ穴を開けるにも許可が必要となります(DIY賃貸を除く)が、持ち家であれば簡単なDIYから大規模な改築まで、気兼ねなく行うことができます(マンションの場合は専有部に限る)。

住宅購入は、初期費用の負担は大きいですが、住宅ローンを組んで毎月一定額を返済に充て、修繕費等を積立てるなど、将来の支出がある程度確定しています。そのため、今後の資産形成を計画的に行うことも可能となるでしょう。

子どもの教育費や車の購入費、老後の資金など、家計の管理を計画的に行えば、住宅を購入し希望するライフプランを実現することができます。

まとめ)あなたにとっての「理想の暮らし」を送るために‥

賃貸か購入か、50年間の費用面で概算すると賃貸のほうが低コストであるとお伝えしました。

ただ、このような概算はあくまでイメージに過ぎず、少しでも仮定から外れると全く異なる金額になるため、概算の金額だけを判断基準とすることはできません。

人生100年時代ですから、ライフステージに伴って住み替えることなども考え、ライフプランを想定し住まいを考えていく必要があります。

住宅に対する満足度や幸福感はお金だけで測れない部分が多く存在します。

大切なことは、自分にとって「理想の暮らし」とはどのようなものか、深く考え向き合ってみることではないでしょうか。

理想の暮らしは、その人の価値観や環境、将来設計等によりそれぞれ異なるため、一概にどちらかが良いとは言い切れません。

金銭的な制約はあるものの、長い人生、自身や家族にとっての理想の暮らしが送れるよう、いろいろな角度から比較検討し、適切な選択をする必要があります。ベストな答えが見つかるよう願っています。