「今の家計で、子供2人分養育費を賄える?」シロさん(共働き)のお金事情

シロさんの資産ポートフォリオ

FINANCIAL STATUS

年収:450万円

現在の資産額:100万円

毎月の出費:21万円

- :%

現在、主婦業をメインに、週2日ほどパート勤務を入れています。

最近まで5年間ほどずっと専業主婦だったのですが、「たまには外で働きたい!」と思うようになって笑。

とはいえ、日中は子供と過ごしたいので深夜帯に働くことにしています。

今までと変わらない家事育児にプラスしてパートをするのはしんどいかな?──と思っていたのですが、仕事とはいえ自分だけの時間があるうれしさと、自分の収入があるうれしさで生活にハリがでてきた、と感じる今日この頃です。

1これまでの私

社会人になってからも、親のすねをかじっていた。

もともとは、お金にかなりルーズな方でしたね。

特に社会人になってからは、欲しいものにかかるお金がお給料を上回ることが多くて。

あるとき、「もうどうやってもお金が足りなくなる!」と思って、母親に「ちょっとお金を貸してくれない?」とお願いをしました。

もちろん次の給料日になったら返す予定だったんですけど、いざ口座に給料が振り込まれたら、「するっ」と使ってしまうんですよね。──で、月末になるとまた足りなくなって、「今度の給料入ったら返すから」と言って、また親からお金を借りました。

そんなやりとりが4ヶ月続いて、さすがにそろそろヤバいかなと思っていたところ、父親から電話がかかってきて。

別に怒られはしなかったんです。ただただ、冷静に、「お金とはどういうものか」ということをこんこんと説明されました。

電話を切った後、一言も小言や説教は言われてなかったことに気付いて、逆にはっとさせられました。──同時に、いかに自分がダメ人間かを痛感して笑。

それを機に、「お金は収入で得た範囲で、ちゃんとやりくりしよう」と意識するようになりました。

2現在の私

結婚・出産を機に、「将来のお金」を真剣に考えだした。

結婚してからは、主に旦那がお金の管理をしてくれています。住宅費も寮なので、家賃もかなり安く済んでます(月7万円)。

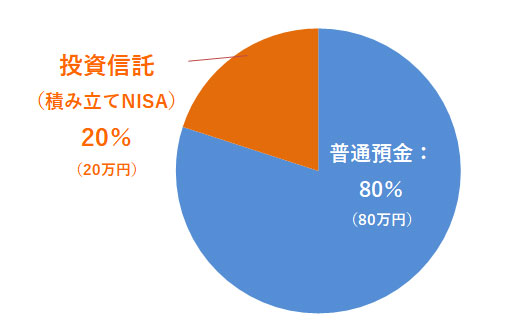

とは言っても、現在の資産はおおよそ100万円ほど。──何かあったときのことを思うと、ちょっと心もとないですね。

お金のことで工夫していることはあまりありませんが、預金は少しでも金利のいいネットバンクへ預けています。

あと、最近つみたてNISAで投資信託の積み立てを始めました。手数料があまりかからないからということで、ネット証券でやっています。

「つみたてNISA」とは

つみたてNISAとは、少額からの投資で資産形成を行う方々を支援するために創設された非課税制度です。

最長20年間において、投資で得られた利益が非課税となります(投資金額は毎年40万円まで)。

つみたてNISAの対象商品は、長期・積立・分散投資に適した投資信託とETF(上場株式投資信託)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みになっています。

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。v 対象となる商品は、一...

「ネット証券」とは

インターネット上で投資に関わる取引ができる証券会社のこと。

株式、投資信託、債券など金融商品の選択や取引等のサービスをネット上で受けられます。

従来の「店舗型」の証券サービスよりも手数料が安く、来店や電話問い合わせをせずに自宅でのネットで完結できるというメリットがあります。

それから、水道光熱費や食費などの生活費はクレジットカードで支払ってポイントをコツコツ貯めたり、スマホで家計簿をつけてこまめにチェックするようにしています。

あとは、3年後にマイカーを購入予定(予算200万円)でして、その為の貯金も始めたところです。

お金で失敗したことは──、あります苦笑。

数年前、ちょうど話題になっていた投資信託のアクティブファンドを購入し、順調に価格が上がっていって。

「なんだ、投資信託ってこんなに簡単なんだ」

そう思ってしばらく放置していて、気づいたらめちゃくちゃ損していたことがありました。

その時は、銀行の人に勧められるがままにやっていました。感覚としては、「金利の良い貯金」くらいにしか思っていなかったですね。

自分のお金なのだから、しっかり管理すること。そして、投資はしっかり勉強して行う必要があること。それらを、身をもって学びました。

3これからの方針について

できたら、悠々自適な老後を過ごしたい

社会人になって、それから結婚して、子供もできて──。

お金に対する考え方は、大分しっかりしてきたと思いますが、同世代の人から見ると、私はまだまだルーズ&不勉強なんでしょう。

これから目指していきたいことは、子供がやりたいことを金銭的な問題であきらめるようなことがないようにしたいですね。現在子供は2歳。できたらもう一人欲しいんですが、2人分の子供の養育費と教育費をまかなっていけるかはちょっと不安です。

それと、できれば最低限お金に困らない、悠々自適な老後を過ごしたいですね。

今の貯金と旦那の退職金(推定1,000万円)、それから年金があればなんとかなりそうかな──、と思っていますが、慢心は危険ですので、株や投資信託をちゃんと勉強しようと考えています。

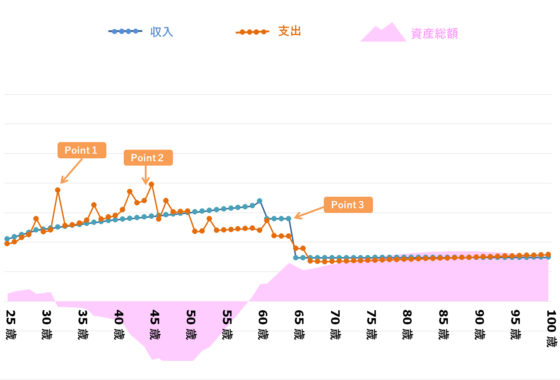

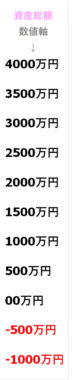

シロさんの、「今後の資産」シミュレーション

- Point1

- 32歳|第二子誕生 および中古マンション購入(35年ローン 借入金2,500万円 頭金250万円)

- Point2

- 42-50歳|子ども2人の私立大学進学と共に、支出が収入を大きく上回る時期が続く

- Point3

- 65歳|定年退職。その後、年金暮らしに。

※ 上記生涯資産シミュレーションは、シロさんの現資産・年収・支出と現在国内における平均的な教育費、養育費、各種税、年金、金利等を加味して独自算出しております。金額・数値についてはあくまで目安としてご覧ください。

※ 支出には収入の各種税(所得税、住民税等)・および保険料(健康保険料、厚生年金保険料等)が含まれています。

※ 65歳以降の収入は、公的年金等に加えて株式や投資信託等による値上がり益や配当金による収入が含まれます。

1級ファイナンシャルプランニング技能士(国家資格)CFP®︎ |住宅ローンアドバイザー平澤 朋樹さんのアドバイス

金融商品や保険などの販売を目的としない中立の立場で、住宅購入と資産運用を中心にアドバイスをしています。

これまで住宅購入と資産運用専門ファイナンシャルプランナーとして累計1,000件超の相談をお受けしてきました。

相談者の希望するライフプランを実現させるため、最大限のメリットを出せるよう様々な提案をしています。

また、上場企業でライフプラン、確定拠出年金、資産運用、住宅購入などのセミナーを行うほか従業員向けの相談を毎月実施しています。

#1 家計簿の習慣はとても大切!

シロさんのエピソードで、「スマホの家計簿」を付けているのがとても良いと思いました。

お金は、「現在いくら持っているか」はすぐわかっても、「これまでの推移で、どう増えたか(減ったか)」というのは、意外にわかりにくいものです。

その際に、家計簿等でお金の流れを「見える化」することはとても大切です。

コストの無駄に気づきやすくなりますし、その人ごとの「支出の癖」も分かるようになって計画的な貯蓄も行いやすくなります。ぜひ続けて頂ければと思います。

#2 他人からの忠告・アドバイスを受けとめる姿勢

若いころのシロさんは、「社会人になってからも親のすねをかじっていた」とありますが、その際にお父さんから受けた指導で、お金への向き合い方・考え方について見直しをされています。──この点が、良いなと思いました。

お金に対する姿勢・受けとめ方は、もちろん人それぞれですが、歳を経る際にもまた変わっていくものです。その際に、身近な人から忠告やアドバイスを受けた際は、(その考えを全面的に採用するかどうかはともかく、)真摯に受けとめ、吟味する姿勢はとても大切だと思います。

#3 投資商品を「銀行のおすすめ」で決めてしまうのはとっても危険!

エピソードにて「銀行のおすすめで投資信託を実行した」とありますが、シロさん同様に「銀行から投資信託をすすめられた」という方は多くいらっしゃることでしょう。

ですが、銀行からのおすすめで投資信託を選んだ場合、その多くは失敗しているといいます。

理由はいくつかあるのですが、第一に銀行で投資信託を行う際は、ネット証券等と比べて手数料が結構な割高になります。つまり、手数料等のコストを上回る運用益が求められるということですね。

それから、初心者のうちは「アクティブファンド」には手を出さないほうが無難でしょう。

アクティブファンドは、インデックスファンドを上回る運用を目指しますが、その分運用の難易度は高まるため、手数料はより割高になります。「その分運用益が高まれば良いのでは」と思われた方もいらっしゃるでしょうが、実は「中長期的に見てアクティブファンドがインデックスファンドを上回る運用益が出た」という前例はかなり少ないのです。

それでも、アクティブファンドによってはしっかりとリターンを出すものもありますので、「そのアクティブファンドがどういう商品で構成されていて、どういう運用方針で進めているか」といった点もしっかり見れるのでしたたら、チャレンジしてみても良いかもしれません。

逆に、そのあたりが良く分からないままではアクティブファンドに手を出すべきではないでしょう。

「はじめのうちは、税制優遇のある「つみたてNISA」でインデックスファンドを運用するなど、中長期的な資産形成に適した運用・投資をすることをおすすめします。

さいごに。──これからの資産運用、とくに「教育費」への対策について

シロさんと同じように、子供の教育費と養育費について悩まれている方はたくさんいらっしゃることでしょう。

とくに教育費については、公立の学校か私立の学校かによっても大きく変わりますので、ある程度のライフプランを設計したのちに、「この時期にこれだけ必要だから、あと〇年以内に〇〇円貯めよう」という具体的な数値目標を建てることをおすすめします。

その際は、シロさんの「家計簿をつける」という習慣も活きてくるでしょう。

また、現在、シロさんの「これからの資産シミュレーション」は資産のマイナス時期がやや多くなっていますが、これら取り組みによって改善されていく余地は十分にあるはずです。

教育費を貯める手段はいくつかありますが、ちょうどシロさんも始められた「つみたてNISA」で進めると良いかもしれませんね。

それから、子育てが落ち着いてきたら、共働きも視野に入れると良いかもしれません。一般的に、世帯収入を上げることがもっとも効果的な資産運用になります。

収入が増えれば、その分投資に回せるお金も増えますからね。

「教育費のための、具体的な数値目標を建てておく」、「資産運用を行う際は世帯年収を上げること」を意識しつつ、そして家計簿をつける習慣を持続して、より安定したゆとりある生活を目指していただければと思います。