現在54歳未婚。お金にはいまだに一喜一憂…。 artemisさん(独身)のお金事情

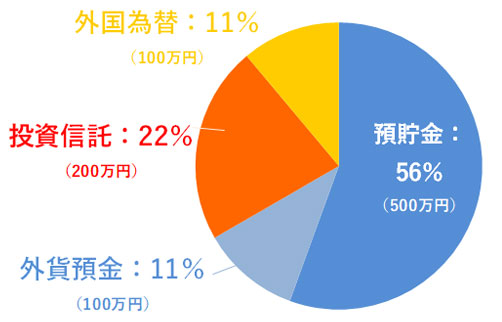

artemisさんの資産ポートフォリオ

FINANCIAL STATUS

年収:600万円

現在の資産額:900万円

毎月の出費:18万円

- :%

どうもどうも、50代独身のしがない男性です笑。

独り身は気楽な反面、たまに抑えようのない寂しさがやってきます。

でも、この歳になってその寂しさにもだんだん慣れてきました。

何ごとも、視点を変えれば新しい気づきがあるものですから。

今は家賃+駐車場で6万円の安アパートに住んでいますが、将来は中古マンションを購入したいと思っています。

有難いのは、現在のところ親が健康であること。

ですが、遠くない将来に入院や介護といった可能性は出てくるでしょう。

それまでに、もっとお金を貯めておかないとですね。

1これまでの私

バブル崩壊のときに、手ひどくやられて…

1990年代のバブル崩壊のときに私も株式投資をしており、かなり手ひどくヤラれました。

総額にして、おおよそ150万円の損失で。苦しかったですね、精神的に、かなり。

このときの経験から「熱狂は永遠には続かない、いつかは終わる」ということを学びました笑。

マーケットから抜けるタイミングをはかり、投資を終了して現金化し資金や資産を守る必要性を強く感じました。

2現在の私

現在54歳、未婚で子供はいません。

現在私はシステムコンサルティングの会社を経営しています。

未婚で子供はいません。──というのは、さっきも言いましたよね笑。

仕事は楽しくやらせてもらっています。現在は技術革新のスピードが早く、日々新しい技術が生まれています。

それらをキャッチアップしていくのは大変ですが、新しい技術に接することは刺激的でやりがいを感じています。

例えば、5年前に多くのお金と沢山の労力をかけてやっていたことが、現在の技術を使うことによって、ちょっとの金額と数分の作業でできたり──そういうことが結構多くあるんですよね。

そういった技術の革新に立ち会えること自体が、とてもエキサイティングな体験だと思っています。

お金については、ポイント還元は結構大切にしています。

キャッシュレス決済が利用可能なときはできるだけ利用して、還元ポイントをもらうようにしています。

あと、投資信託も行っているのですが、投信は手数料の安い「インデックスファンド」のものを選ぶようにしています。

インデックスファンドではない「アクティブ運用」の投信は手数料が高く、インデックスタイプのパフォーマンスを超えているものが少ないと思っているからです。

「インデックスファンド」とは

投資の運用では、市場平均を上回るリターンを目指す「アクティブ運用」と、市場平均並みの運用を目指す「パッシブ運用」の二種類があり、パッシブ運用を目指す投資信託として代表的なものが「インデックスファンド」です。

インデックスファンドは、株価指数(例:日経平均株価、TOPIX、NYダウ等)と同じパフォーマンスを目指すよう設計されています。

それから、「時短」(=時間の有効活用)には注意を払っています。

私が考える時間の有効活用は、ずばり「学習」ですね。

ガンジーの名言(実際は本人が言ったわけではないようですが)の、「永遠に生きるかのように学べ 明日死ぬかのように生きろ」という言葉が好きです。

日々、時間を捻出して将来のための知識や技術の習得のための勉強をしています。

3これからの方針について

気楽な独り者だから、お金で一喜一憂せずに、少しずつ資産を増やしていければ。

齢50を過ぎても、まだまだ精進しないといけない点はたくさんあります。

例えば、投資において私は「短期的な資産の増減に一喜一憂してしまう」こと。

とても良くない習慣だと思っています。まあ、調子のいい時は楽しくて良いんですけどね笑。

投資との向き合い方については、これから長期的でかつ多面的な視点で取り組めたらと思っています。

また、1990年前後のバブルの熱狂と崩壊を経験する中で、「手に負えないほどのリスクを取るべきではない」と学びました。

どうせ気楽な独り者なんですから、どんと構えて、仕事と投資で、少しずつ資産を増やしていけば良い──。

今は、そんな風に思っていますね。

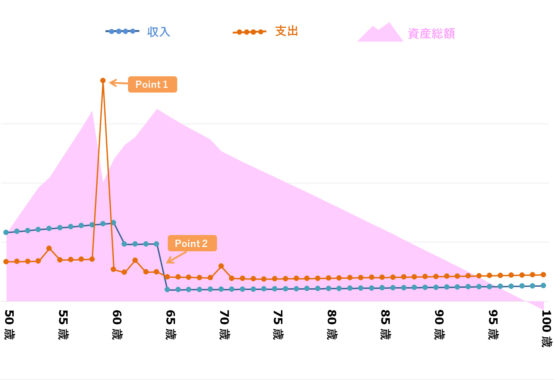

artemisさんの、「今後の資産」シミュレーション

- Point1

- 59歳|中古マンション購入(1500万円一括払い、諸費用100万円

- Point2

- 65歳|定年退職。その後、年金暮らしに。

※ 上記生涯資産シミュレーションは、artemisさんの現資産・年収・支出と現在国内における平均的な教育費、養育費、各種税、年金、金利等を加味して独自算出しております。金額・数値についてはあくまで目安としてご覧ください。

※ 支出には収入の各種税(所得税、住民税等)・および保険料(健康保険料、厚生年金保険料等)が含まれています。

※ 65歳以降の収入は、公的年金等に加えて株式や投資信託等による値上がり益や配当金による収入が含まれます。

1級ファイナンシャルプランニング技能士(国家資格)CFP®︎ |住宅ローンアドバイザー平澤 朋樹さんのアドバイス

金融商品や保険などの販売を目的としない中立の立場で、住宅購入と資産運用を中心にアドバイスをしています。

これまで住宅購入と資産運用専門ファイナンシャルプランナーとして累計1,000件超の相談をお受けしてきました。

相談者の希望するライフプランを実現させるため、最大限のメリットを出せるよう様々な提案をしています。

また、上場企業でライフプラン、確定拠出年金、資産運用、住宅購入などのセミナーを行うほか従業員向けの相談を毎月実施しています。

#1 現在のポートフォリオについて

現在、投資信託と外貨預金、外貨為替をやられているのですね。

投資信託についてはartemisさんの仰るとおり、インデックスファンドをベースとして、株や債券、REITなどバランスよく組まれたファンドを選ぶと良いと思います。

「浮き沈みを気にする」ということでしたが、その意味でも投資信託のインデックスファンドはおすすめです。

外貨預金、外貨為替は手数料が高くなることも多いので、その点にご注意ください。

#2 ご両親の介護について

「両親は健在」とのことでしたが、現在のご年齢は80歳ほどでしょうか。

今後の両親の介護を備えられるのか、このタイミングでしっかり検討されることをおすすめします。

例えば、住居型有料老人ホーム等の施設を利用する場合、月額料金の目安は15~35万円です(介護保険の適用によっても変わります)。

その他相続やお墓の問題等、今から早めの情報収集を意識されると良いでしょう。

何事も、「起きてからの対応」は大きな手間と労力がかかるものです。事前に知っておくこと・把握しておくことが、介護や相続においてとても大切です。

さいごに 定年後の生活について

60歳間近でのマンション購入を予定されていますので、老後の収支イメージをしっかり見据えておくことをおすすめします。

あわせて読みたい

-

- 今さら聞けない?国民年金・厚生年金の仕組みをやさしく&わかりやすく解説

- 1)公的年金(国民年金・厚生年金)は、人生のリスクを総合的に保証する仕組み 公的年金は「老後の生活を支えるもの」と思っている方は多いと思いますが、実はそれだけ...

また、artemisさんは会社経営者ですよね。健康状態によっては、65歳で定年にせずとも「元気なうちは働き続ける」という選択肢を持つこともできるでしょう。

経営者は、身体が一番の資本です。しっかりケアして、実りある老後を過ごせるよう取り組んでください。