ふるさと納税ってどんなメリットがあるの?おすすめの始め方は?

ふるさと納税について、「知ってはいるが、自分はまだやったことがない」という方は、意外と多いのではないでしょうか。

2008年より運用が開始されたふるさと納税は、その後10年の歳月が経った今もなお、利用者はぐんぐん増加傾向にあります。

ただし、「本当にお得なのか?」「やり方がよくわからない」「お得そうでも面倒くさいのでは?」といった疑問や不安を抱かれることも少なくありません。

そこで今回は、いまさら聞けない「ふるさと納税」の仕組みやメリット・デメリット、やり方まで徹底解説していきます。

ふるさと納税に興味のある方、これから始めようと思っている方に役立つ情報が満載です。ぜひご覧ください!

Index

1)そもそも「ふるさと納税」とは?

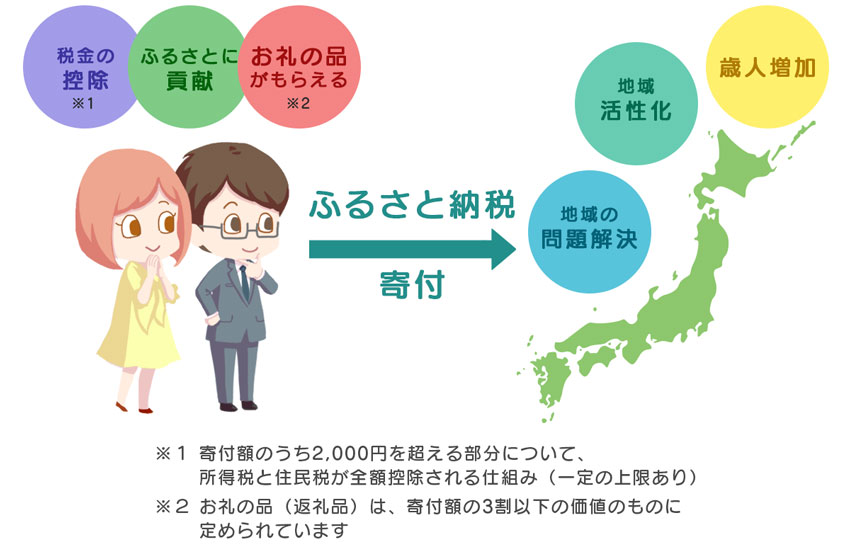

ふるさと納税は「納税」という名称がついていますが、正確には「都道府県、市町村への『寄附』」という位置づけです。

自身で選択した自治体(都道府県や市町村)に寄附(ふるさと納税)を行うと、寄附額のうち2,000円を超える部分について、所得税と住民税が全額控除※される仕組みです(原則全額、一定の上限はあり)。

※控除とは、税金が差し引かれることをいいます。

そして寄附を受け取った自治体は、「返礼品」としてさまざまな特産物を用意しています。

現在、多くの地方自治体が税収の減少に直面しています。

そのような地方格差や過疎化からくる税金の問題を解決すべく、「地方創生」の理念のもと、ふるさと納税が創設されました。

ふるさと納税は2008年の制度開始以降、受入額や受入件数、利用者数は年々右肩上がりとなっています。

制度開始直後2009年度の住民税控除適用者数は72.6万人、そして2019年度は395.2万人と、開始から約10年で5倍以上も利用者が増加していることがわかります。

※住民税控除適用者数の数値は総務省公式サイトより

2) ふるさと納税のメリット・デメリット

ふるさと納税のメリット

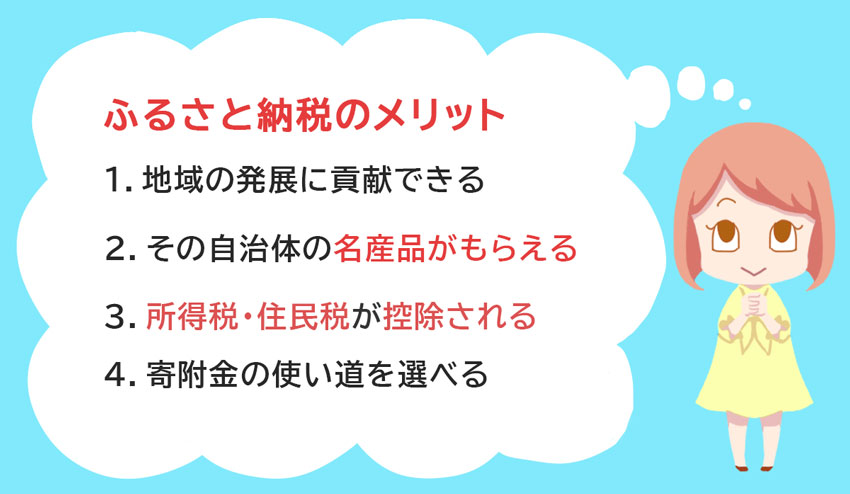

地域の発展に貢献できる

ふるさと納税は、生まれ育ったふるさとだけではなく、自身で応援したいと思う地域やお世話になった地域に対しても貢献することができる制度です。

寄附を行う自治体を自身の意思で選択することができるため、その地域の発展や環境を向上させる力になることができます。

これまで私たちが納めていた税金は、国や自身の住んでいる自治体(1月1日時点で住民登録がある場所)のために使われることが当たり前でした。

しかしふるさと納税の導入で、「自分を育て、支えてくれたふるさとに恩返しがしたい」であったり、または「災害等で深刻な被害を受けた地域を支援したい」等、それぞれの意思を尊重して納税することができるようになったのです。

寄附された自治体は税収が潤うだけではなく、返礼品となる特産物に注目が集まることによって「地域復興や経済の活性化」にもつなげられます。

その自治体の名産品がもらえる

ふるさと納税が注目される1番の理由として、返礼品としてその地域の「名産品」がもらえるということが挙げられます。

魅力的な返礼品、気になる名産品を検索してから、寄附する自治体を選択するという方は非常に多いでしょう。

名産品は、ブランド牛、ハンバーグ・ソーセージ等の肉加工品、イクラやホタテ、カニなどの高級海産物、ウナギ、お米やさまざまな野菜やフルーツ等多岐にわたります。

もちろん食べ物だけではなく、レストランや温泉、ゴルフ場等の施設利用券、ティッシュペーパーやトイレットペーパー、タオル等の日用品、炊飯器やトースター、アイロン等の家電製品、化粧品やコスメ等、ありとあらゆるものが揃っています。

まるでカタログギフトから欲しい商品をセレクトするような、ワクワク感を楽しむこともできるでしょう。

返礼品は豪華な名産品が多く、「前から食べたいと思っていた・欲しいと思っていたけれど高くて買えなかった」という方にとても嬉しい贈り物となりますね。

所得税・住民税が控除される

ふるさと納税を行うと、支払った寄附額のうち2,000円を超える部分について、所得税と住民税が全額控除されます。

たとえば、年収600万円の会社員の方が(共働きの配偶者1人と子供2人がいた場合)、30,000円のふるさと納税を行うと、2,000円を超える部分となる28,000円(30,000円-2,000円)が所得税と住民税から差し引かれることになります。

要するにふるさと納税は、実質的な自己負担額2,000円のみで地域への寄付ができて、更にはその地域から返礼品がもらえるのです。

ただし、ふるさと納税で控除される金額は本人の給与収入や家族構成によって上限があるため、注意が必要です(詳しくは、「ふるさと納税のデメリット──節税効果はあまりない」にて説明します)。

寄附金の使い道を選べる

ふるさと納税の寄附金の使い道は、多くの自治体の方で「ふるさと納税を行う本人自身が使途を選択できる」ようになっています。

2019年度に総務省が公表している数値によると、寄附金の使途を選択できる自治体は全体の95.5%で、そのうち91%が「分野」を選択することで、使い道を指定できるとしています。

そのおもな分野は、以下の通りです。

- まちづくり、市民活動

- 子育て

- スポーツ、文化振興

- 地域、産業振興

- 健康、医療、福祉

- 観光、交流、定住促進

- 環境、衛生

- 安心、安全、防災

- 教育、人づくり

- 災害支援、復興

またこのような分野選択以外にも、具体的な事業を選択できるもの、クラウドファンディング型もあります。

※クラウドファンディング型とは、目標金額や募集期間等を定めて、特定の事業にふるさと納税を募ること。

自身の意思で寄附する自治体を選択できるだけなく、その使い道も指定できるため、納税に対する関心や意識も高められることでしょう。

ふるさと納税のデメリット

節税効果はあまりない

ふるさと納税は、寄附金のうち2,000円を超える金額は所得税と住民税から全額控除される仕組みです。

例えば30,000円の寄附をした場合は28,000円(30,000円-2,000円)控除されるため、「28,000円も節税できるなんて、とてもお得だ」と思われがちです。

しかし実際は28,000円がそのまま節約できているというわけではありません。

なぜなら「本来は自分の住んでいる自治体に支払うべき税金を、寄附金として他の自治体に支払った」ということに過ぎず、家計から出る支出は変わらないからです。

むしろ2,000円分プラスで負担していることになります。

また前述しましたが、ふるさと納税は本人の給与収入や家族構成によって、控除される金額に上限があります。

参考:年収・家族構成別 ふるさと納税が全額控除される納税額目安

※以下表は、総務省「ふるさと納税ポータルサイト」にある「全額控除されるふるさと納税額(年間上限)の目安」の表をもとに作成しています。より詳しくご確認されたい方は、同サイトの「ふるさと納税の仕組み」をご参考ください。

| 年収 | 400万円 | 600万円 | 800万円 |

|---|---|---|---|

| 独身または共働き | 42,000円 | 77,000円 | 129,000円 |

| 夫婦 | 33,000円 | 69,000円 | 120,000円 |

| 共働き+子ども1人(高校生) | 33,000円 | 69,000円 | 120,000円 |

| 共働き+子ども1人(大学生) | 29,000円 | 66,000円 | 116,000円 |

| 夫婦+子ども1人(高校生) | 25,000円 | 60,000円 | 110,000円 |

| 共働き+子ども2人(大学生と高校生) | 21,000円 | 57,000円 | 107,000円 |

| 夫婦+子ども2人(大学生と高校生) | 12,000円 | 43,000円 | 85,000円 |

たとえば年収600万円の会社員の方が、共働きの配偶者1人と高校生の子供1人がいた場合、上限額の目安は69,000円になります。

※住宅ローン控除や医療費控除等、他の控除を受けていない場合で算出

※上限額の目安は総務省公式サイトより

この場合69,000円を超えて寄附を行っても、控除額は変わらないため、家計の支出だけが増えてしまうことになります。

控除上限額は、総務省の公式サイトやふるさと納税サイト(さとふる、ふるなび、ふるさと本舗等)で簡単に調べることができます。

確定申告に手間がかかる

ふるさと納税を行い、控除を受ける際は原則として確定申告が必要となります。

確定申告とは、毎年1月1日~12月31日までの1年間の収入に応じて所得税を計算し納める手続きのことです。

会社員(公務員)の方は毎月の給与から源泉徴収として天引きされ、年末調整されるため、自身で確定申告を行う方は多くはないでしょう。確定申告の手続きは特に毎年行っていなかった方には手間がかかり、面倒に感じてしまうかもしれません。

ふるさと納税の控除を受けるため確定申告する際は、寄附を行った証拠として「寄附金受領証明書」が必要になります。返礼品とともに届く書類なので大切に保管しておく必要があります。

※確定申告を電子申告(e-Tax)で行う場合、寄附金受領証明書は不要です。

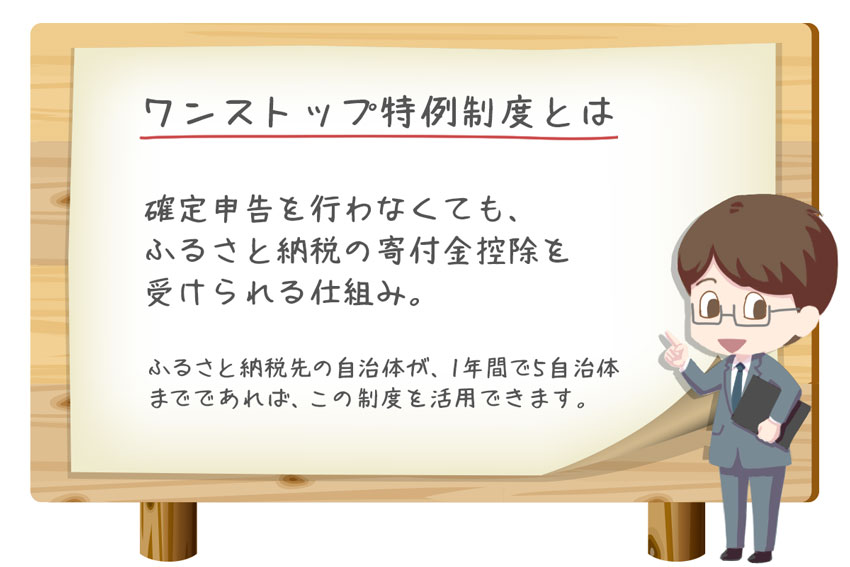

「ワンストップ特例制度」なら確定申告をしなくても寄附金控除が受けられる

一定の条件を満たすと、確定申告が不要となる「ワンストップ特例制度」があります。

ワンストップ特例制度が適用されると、寄附金控除の上限額まで2,000円を差し引いた金額が、確定申告せずとも住民税から控除されます。

ワンストップ特例制度が適用される条件とは以下の2つです。

- 確定申告が不要な給与所得者(会社員の方等、これまで年末調整を行っており確定申告が不要だった方)

- 1年間の寄附先が5自治体以内

ワンストップ特例制度を利用するためには、①申請書と②マイナンバーおよび本人確認書類の写しの2点を、寄附した自治体へ提出する必要があります。

①は、寄附の申込時に申請書の送付を希望すると、郵送してくれる自治体がほとんどです。

送付されなかった場合は、寄附先の自治体に問い合わせてみてもよいでしょう。

②は、マイナンバーカードを持っている方は、マイナンバーカード1点で個人番号と本人確認書類として提出が可能です。マイナンバーカードが持っていない方は、通知カード(番号確認書類)と運転免許証(本人確認書類)等の組合せが必要となります。

この申請は、ふるさと納税の行った際、その都度申請するようにしてください。同一自治体であっても、都度申請が必要となるので注意しましょう。

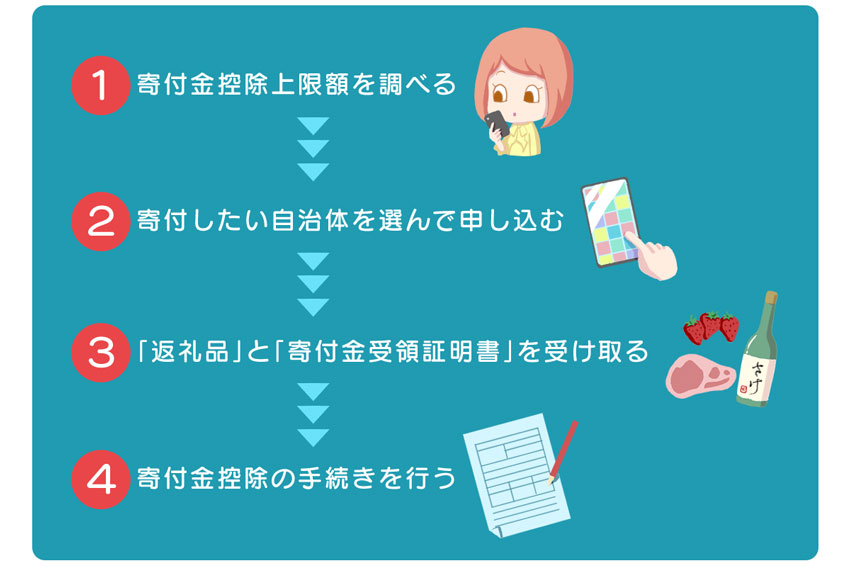

3) ふるさと納税のはじめかた

ここまでふるさと納税の概要や仕組み、メリットとデメリットについてお伝えしてきました。

それでは具体的にふるさと納税はどのようにはじめたらよいのでしょうか?

ここではふるさと納税の進め方を4つの段階に分けて解説をしていきます。

ふるさと納税を初めて行う方は「手間がかかるのでは?」「ややこしい手続きが必要なのか?」気になるところだと思います。

ここで紹介する手順は、初めての方でもとても簡単に進められるので、是非参考にしてみてください。

1.寄附金控除上限額を調べる

ふるさと納税でいくらまで寄附ができるのか、まずは寄附金控除の上限額を調べましょう。

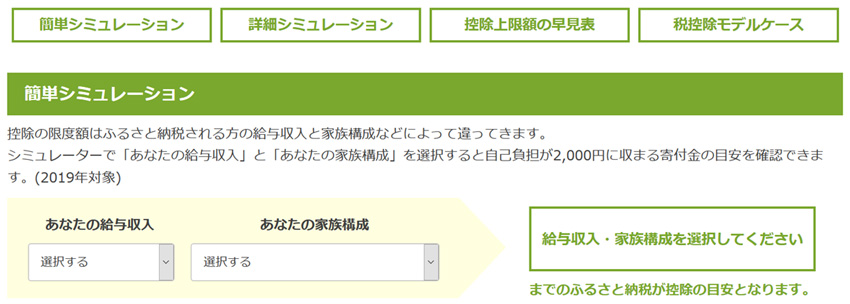

ふるさと納税で控除される金額は、本人の給与収入や家族構成によって異なります。控除額の計算は複雑なので、以下の方法を使って調べてみるとよいでしょう。

①総務省の公式サイト「全額控除されるふるさと納税額(年間上限)の目安」として掲載している表を参考にする。

②ふるさと納税サイト(さとふる、ふるなび等)の控除上限額シミュレーションを利用して調べる。

※ふるさと納税サイトでは、年収や家族構成等を入力または選択するだけで、すぐに上限額が表示されるシミュレーションサービスがあります。とても簡単に上限額を算出することができます。

参考:「さとふる」の控除上限額シミュレーション

さとふる「ふるさと納税控除上限額シミュレーションのご案内」より

2.寄附したい自治体を選んで申し込む

どこの自治体に寄附をするかを選び、申込みを行います。

選ぶ基準や動機付けは人によってそれぞれ異なります。たとえば、以下のようなケースがあるでしょう。

- 今は別の場所に住んでいるが、自分の生まれ育った故郷に寄附したい

- 震災などで深刻な被害のある地域を支援するため寄附したい

- まちづくりや教育など、寄附の使い道から地域を選択したい

- ニーズに合った返礼品を提供している地域に寄附したい

おもな申込方法としては、

①ふるさと納税を行う自治体のホームページ等で確認を行うか、直接問い合わせてみる。

②インターネットのふるさと納税サイトを利用する。

となります。

②のふるさと納税サイトを利用した場合、地域から探すことも、返礼品から探すことも、寄付金額から探すこともできて大変便利です。

おすすめのふるさと納税サイト

さとふる  | さとふるはソフトバンクグループの子会社「株式会社さとふる」が運営するふるさと納税総合サイトです。 お米、お肉などおすすめの特産品がランキング形式で選べるほか、限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みをわかりやすく紹介しています。 |

ふるなび  | ふるなびは東証一部上場企業の「株式会社アイモバイル」が運営するふるさと納税総合サイトです。 各自治体の返礼品の検索がしやすく、かつふるなび限定の返礼品やオリジナルサービスも提供しています。 |

ふるさと本舗  | ふるさと本舗は、お肉や魚介、お米やお酒、季節の果物といった飲食料品と定期便に特化したふるさと納税のポータルサイトです。「株式会社ふるさと本舗」が運営しています。 サイトの使い勝手も良く、全国の美味しい特産品を簡単に見つけることができます。 |

ふるさとチョイス  | 「ふるさとチョイス」は全国1788自治体、25万点以上の特産品を「ランキング」や「自治体の寄附金使い道」などから寄附する自治体を選べるふるさと納税総合サイトです。 ワンストップや確定申告など制度の仕組みについても詳しくご紹介しています。 |

参考:ふるさと納税サイト「さとふる」の、「返礼品から探す」カテゴリ一覧

なお、返礼品を希望しない場合は、申込時にその旨を申し出るようにしましょう。

そのほか、現在住んでいる自治体へ寄附する場合は、返礼品を送らない自治体もあります。

3.「返礼品」と「寄附金受領証明書」を受け取る

寄附を行った自治体から「返礼品」と「寄附金受領証明書」等の書類が届きます。

返礼品は自治体やその内容によっても、届く時期が異なります。

ふるさと納税申込み時に、返礼品の発送時期を掲載している自治体も多く、ふるさと納税サイトの「お礼品の詳細」にも送付時期の目安が掲載されています。特に野菜や果物、お米などの農作物は収穫時期にあわせて発送されるため、申込んですぐに返礼品が手元に届くということではありません。

返礼品と共に送付される「寄附金受領証明書」は、確定申告を行う方は必要になるため、しっかり保管しておきましょう。

4.寄附金控除の手続きを行う

寄附金控除の手続きは、ワンストップ特例制度を利用するか、確定申告を行うかのどちらかになります。

具体的な手続き方法は、以下の通りです。

ワンストップ特例制度を利用する場合

ふるさと納税申込み時に「ワンストップ特例制度」を希望された方は、「ワンストップ特例申請書」が寄附先の自治体より郵送されます。

申請書に必要事項を記入し、マイナンバーカードの写しもしくは通知カード(番号確認書類)と運転免許証(本人確認書類)の写しを、翌年の1月10日まで自治体へ返送してください。

確定申告を行う場合

ふるさと納税を行った翌年の3月15日までに、住所地の所轄の税務署へ確定申告書を提出します。

v 確定申告書の作成および提出方法は以下の3つになります。

- 手書きで作成し、郵送か持参

- パソコンやスマホで国税庁HPより作成し、印刷したものを郵送か持参

- パソコンやスマホで作成し、オンラインで提出する電子申告(e-Tax)

※電子申告(e-Tax)はICカードリーダライタ等が別途必要となります

電子申告(e-Tax)以外の方法で確定申告を行う際は、「寄附金受領証明書」を添付する必要があります。

「寄附金受領証明書」は返礼品と共に自治体から送付され、寄附を行った証明となる書類です。

4)ふるさと納税を始めるうえでのポイント2点

- 返礼品はよく吟味する

- 本当に控除が受けられるかどうか確認する

返礼品はよく吟味する

ふるさと納税を行う目的を「返礼品目当て」とする方は、返礼品をよく吟味する必要があるでしょう。

前述のとおり、ふるさと納税は寄附額のうち2,000円を超える部分について、所得税と住民税が全額控除される制度です。

要するに、2,000円の自己負担で返礼品がもらえる制度とも言い換えることができます。返礼品は各地域の特産品等で豪華な品も多く、それが2,000円でもらえるお得な制度とも考えられます。

ただし返礼品は、寄付額の3割以下の価値のものと国から指定されています。たとえば30,000円の寄附を行った場合、返礼品の価値は9,000円を超えないものということです。

これは、寄附金を集めるため、自治体間で競争が激化したり、高額過ぎる返礼品や、明らかに地域の名産品とは異なる金券等を返礼品として掲げる一部の自治体を抑制するため、国(総務大臣)が通知を出したからです。

いずれにしても、自己負担2,000円で地域の名産品が返礼品としてもらえることは変わりありません。節約やお得度を重視するのであれば、費用対効果を考慮し、2,000円負担してでも欲しいもの(返礼品)なのかどうか、しっかり吟味することをおすすめします。

本当に控除が受けられるかどうか確認する

ふるさと納税の魅力の一つとなる寄附金控除ですが、ふるさと納税を行った全員が適用されるとは限りません。当然ですが、所得税と住民税を支払っていなければ、控除を受けることはできません。

所得税、住民税がかからない方とは、所得が一定以下の方、あるいは所得がない(ゼロ)方ということになります。

たとえば、収入がない専業主婦や年金受給者の方が該当するでしょう。また扶養内でパートをしている主婦の方等、収入が一定額以下(給与収入のみであれば、所得税は103万円まで、住民税は100万円まで)の方も同様です。

ただ、控除を受ける必要がない方でもふるさと納税を行うことはできますし、2,000円の自己負担は発生しますが返礼品をもらうこともできるので、どんな方でもふるさと納税を行う意義はあるでしょう。

一番注意したいのは、控除を受ける方が上限額を超えてしまうことです。

上限額を超えた寄附金は、控除の対象とならないため自己負担となります。節約やお得度を重視してふるさと納税を行う方にとっては本末転倒ですね。上限額はふるさと納税を行う本人の年収、家族構成で異なるため事前にしっかり確認しましょう。

まとめ)まずはふるさと納税サイトをチェックしてみましょう!

ふるさと納税に少しでも興味のある方は、ふるさと納税サイトをチェックすることからはじめてみてはいかがでしょうか?

ふるさと納税サイトでは、ふるさと納税を募る地域や返礼品、使い道等を紹介し、申込みまで行うことができます。

有名なサイトとして、さとふる、ふるなび、ふるさと本舗、ふるさとチョイス等があげられます。どのサイトでも控除上限額を調べるシミュレーションができるので、安心ですね。

おすすめのふるさと納税サイト

さとふる  | さとふるはソフトバンクグループの子会社「株式会社さとふる」が運営するふるさと納税総合サイトです。 お米、お肉などおすすめの特産品がランキング形式で選べるほか、限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みをわかりやすく紹介しています。 |

ふるなび  | ふるなびは東証一部上場企業の「株式会社アイモバイル」が運営するふるさと納税総合サイトです。 各自治体の返礼品の検索がしやすく、かつふるなび限定の返礼品やオリジナルサービスも提供しています。 |

ふるさと本舗  | ふるさと本舗は、お肉や魚介、お米やお酒、季節の果物といった飲食料品と定期便に特化したふるさと納税のポータルサイトです。「株式会社ふるさと本舗」が運営しています。 サイトの使い勝手も良く、全国の美味しい特産品を簡単に見つけることができます。 |

ふるさとチョイス  | 「ふるさとチョイス」は全国1788自治体、25万点以上の特産品を「ランキング」や「自治体の寄附金使い道」などから寄附する自治体を選べるふるさと納税総合サイトです。 ワンストップや確定申告など制度の仕組みについても詳しくご紹介しています。 |