「毎日の労働」から解放された、自由な人生を歩みたい!新しいセミリタイアの形「FIRE」とは?

近年、「セミリタイア」についてFPに相談される方が増えてきたと感じます。

セミリタイアとは、アーリーリタイア、または早期リタイアなどと呼ばれ、40〜50代といった公的年金が受け取れる年齢(原則65歳)より前に退職することをいいます。

セミリタイアを実現させるためには、働かなくても株の配当や不動産の家賃収入などで生活ができる状態にする必要があります。

このように経済的に自立し、早期に退職することをFinancial Independence Retire Earlyの頭文字を取った言葉で「FIRE」といいます。

仕事に縛らない人生は誰でも憧れるものですが、FIREはどのように準備をすれば可能なのでしょうか。

今回はFIREを実現させるための経済的自立に向けたプロセスについて解説します。

Index

1) 「経済的な自立と、早期リタイア」を目指す人が増えてきている

FIREとは、「経済的に自立し、定年を待たずして早期に退職すること」です。

資産が生み出す収入だけで生活ができるようになり、仕事を辞め自由な生き方をするということです。

必ずしも生涯で使い切れないほどの大金を得ている必要はなく、資産の有効活用でFIREは実現可能です。

いうまでもなく生きるためにはお金が必要です。そのため私たちはお金を得るために人生の多くの時間を仕事に費やしています。

FIREによって、「お金のために働く時間」から開放されれば、当然「自由な時間」が得られます。また、仕事をするにしても自分が好きな仕事だけをすればよいのでストレスから解放されます。

本当はやりたいことやチャレンジしたいことがあるのに日々の仕事に時間が忙殺され、結局手がつけられていないという方は多いのではないでしょうか。

FIREを実現することで、1度の人生を自分が最も重きを置くことに使うことができるようになります。

ポイントは、「年間支出の25倍の金額」と「4%ルール」

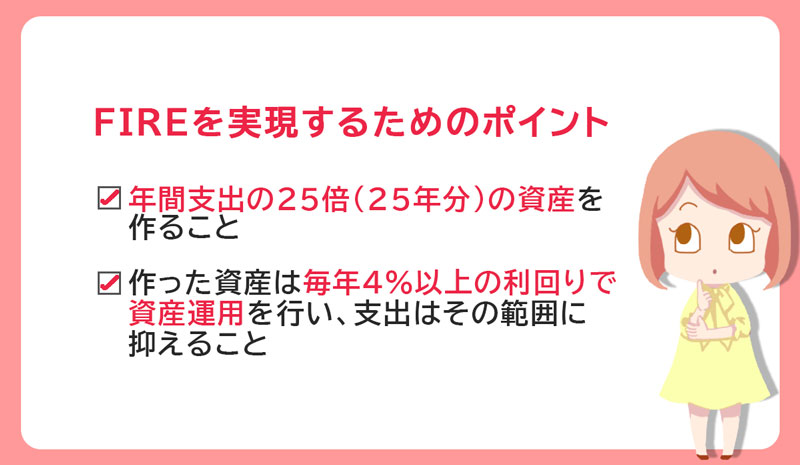

FIREを実現させるためには、以下の2つが必要になるといわれています。

- 年間支出の25倍(25年分)の資産を作ること

- 作った資産は毎年4%以上の利回りで資産運用を行い、支出はその範囲に抑えること

年間支出は家計によって異なりますが、総務省の家計調査結果によると2020年における1世帯あたりの支出額は月に233,568円、年間にすると約280万円になっています。

例として280万円の25年分は7,000万円となります。そして7,000万円の4%は280万円となりますので、「4%以上の運用益が資産から得られていれば、生活費を現在の水準に抑えることで生活は成り立つ」ということになります。

4%の根拠は、「アメリカ株なら平均的に年間7%程度で運用できる」という過去の経験則にインフレ率の3%程度を差し引くことで導き出されるもので、このような考え方が日本にも広がっています。

ここで大切な事は、7,000万円の資産を25年間で取り崩すというわけではなく、その資産を原資にお金を生み出すという考え方をしているという点です。

もっとも支出の水準によって、25倍かけた場合の目標とする資産額が異なりますし、想定する運用利回りとインフレ率で、年間支出にかけるべき倍数は異なります。「25倍」「4%」という数字はあくまでも一例として認識しておきましょう。

また、運用益にかかる税率20.315%を考慮すると、約5%の運用利回りが必要になります。

2)セミリタイア「FIRE」の具体的なイメージを描いてみよう

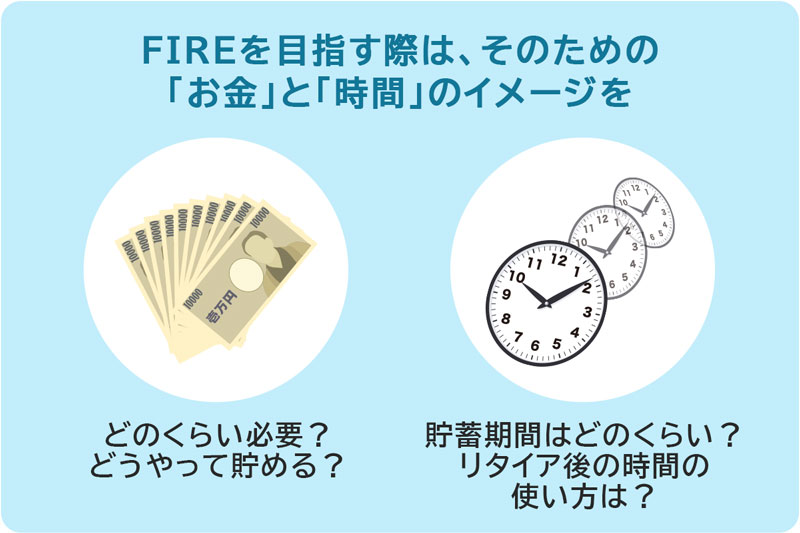

FIREを実現するためには、具体的なイメージを持っておくことが大切です。

考えるべき視点は、お金の面と時間の面です。

お金の面は 必要な資産を貯めるための計画とその資産をどのように運用していくのかということです。

時間の面は、仕事から解放された時間を何ために使うのかという生き方の視点になります。

せっかく支出を切り詰めてFIREを実現したのに、退屈な日々を過ごし時間を浪費しているだけにならないようにしたいものです。

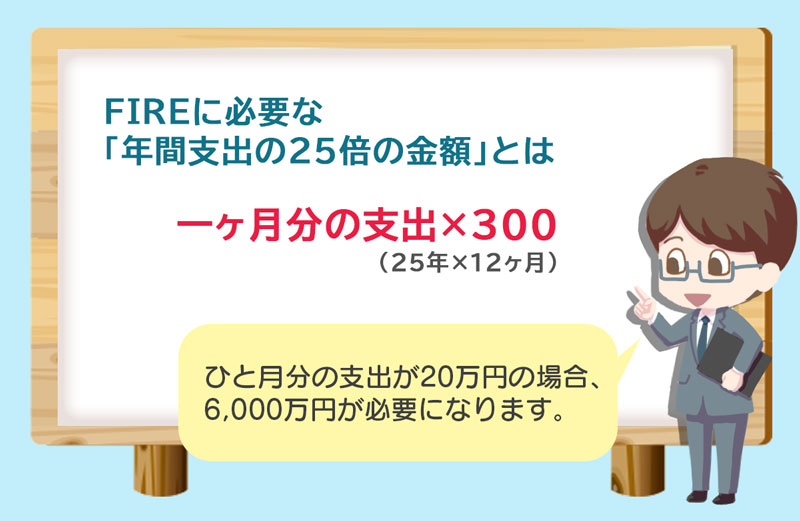

「年間支出の25倍の金額」を貯めるのにどれだけの期間がかかるか

仮にFIREを実現させるための資産額を先ほどの例のように年間の支出額の25倍とした場合、目標金額を貯めるのにどれくらいの時間がかかるのでしょうか。

実際に計算をしてみると実現の可能性が見えてきます。

- 年間支出×25倍=FIREに必要な資産額

この計算式は下記に置き換えることもできます。

- 月間支出×12ヶ月×25倍=FIREに必要な資産額

さらに簡略化すると、下記の式になります。

- 月間支出×300=FIREに必要な資産額

「年間の支出額」よりも「月間の支出額」の方が、自身にとって身近なのではないでしょうか。

この式からわかる通り、月間の支出額が1万円変わるだけで、FIREに必要な資産額は300万円ずつ増加することになります。

仮に手取りの月収が30万円、月間の支出額が20万円、貯蓄額が10万円の方がFIREを実現する場合、下記の通りになります。

- FIREに必要な金額:20万円×300=6,000万円

- 必要な金額を貯めるための期間:6,000万円÷10万円=600ヶ月(50年)

必要な金額を貯めるための期間が600ヶ月(50年)となってしまいました。これではFIRE(アーリーリタイア)とはいえません。

すでに資産があるというケースでなければ、FIREを実現するための資産形成は「毎月の貯蓄額を大きくする」か「積立投資による資産運用を行う」かのいずれかの方法を取る必要があります。

例えば、積立投資による資産運用で、税引き後で年間約5%の利回りで運用できた場合、25年で6,000万円が貯まる計算になります。25歳からスタートすれば50歳で目標金額に到達できます。

もちろんライフステージが変化する過程で収入金額も支出金額も変化するので逐一計画の修正は必要になるでしょう。

ただしどの場合においても、支出金額を抑えて資金を確保し、投資をしながら資産を作っていくのが効率的です。

「年利4%をキープし続ける資産運用」とは

年利4%の運用リターンを得ることにハードルを感じる方は多いのではないでしょうか。

先述した通りアメリカの株式市場であれば、長期投資の結果、平均的な年率リターンが6〜7%程度になることは十分に期待できます。

しかし株式市場への投資だけだと、年間で30〜40%以上暴落してしまうこともあります。

FIREをした方にとって、金融資産の目減りは死活問題です。

実際には株式と債券に分散投資を行い、資産配分(アセットアロケーション)を管理しながら、運用をしていく必要があります。

金融資産を管理するノウハウは、一朝一夕では身に付きませんので、資産形成をしながら投資の知識・経験を積んでいくことが求められるでしょう。

また、効率的に分散投資をしていくためには投資信託の利用が欠かせません。投資信託であれば、1つの銘柄で複数の株や債券に分散投資をしていることになるので効率的です。

投資方針を定め、アセットアロケーションを組み、具体的な投資信託を選ぶことでポートフォリオを構築していきましょう。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

一方で、「お金の為に働かなくてはいけない」という縛りから解放されるメリットは大きい

FIREで得られる最大のメリットが、「自由な時間を得られること」です。

お金のために働いていた時間を、そのまま自分の生きがいに使えるというのは、1度しかない人生の使い方として有意義だと思います。

地方に暮らし、自然豊かな地でスローライフを送ったり、小説やイラストなどの創作作業に没頭することもできます。

現役世代の方々は仕事に時間を奪われ、自分が本当にやりたいことに時間を使う余裕がない方がほとんどではないでしょうか。

自分のためだけでなく、周りの人のために存分に時間が使えるのもFIREを達成した方の特権です。ボランティア活動に精を出したり、地元に戻り町おこしに力を入れるのも1つの案です。

一方で「このような生活を送りたい」という目標がないと時間ができたものの何をしてよいのかわからない、と感じてしまうことがあります。

FIREの達成のために資産形成をしていく過程で、自分がどのようなことに時間を使いたいかをじっくり考えていきましょう。

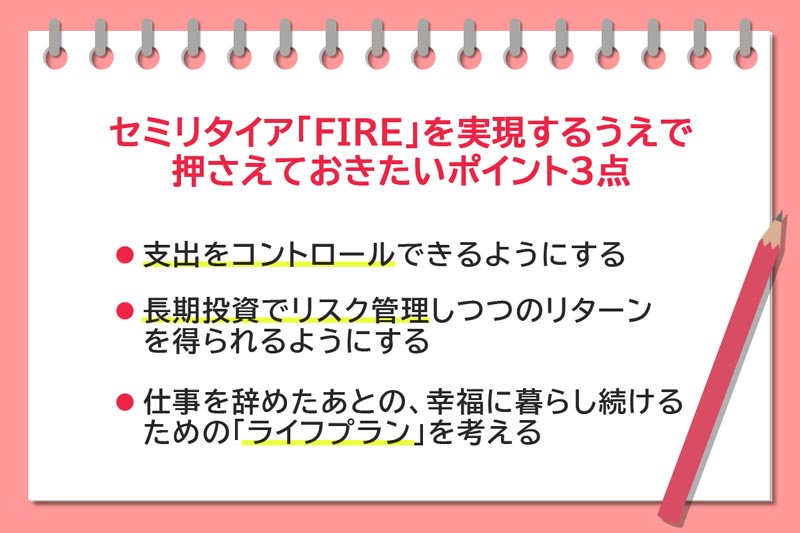

3)セミリタイア「FIRE」を実現するうえで、押さえておきたいポイント3点

FIREを実現するうえで、押さえておきたいポイントが3つあります。

それは「支出をコントロールする」、「資産の管理をする」、「生きがいを見つける」です。

言い換えれば、キャッシュフロー、ストック、モチベーションをセルフマネジメントできるようにする必要があるということです。組織に属さない分、自律と自制がより重要になります。

支出をコントロールできるようにする

ここまで述べてきたとおり、FIREは一生では使い切れない位の大きな資産を築くという考え方ではなく、一定の規模の資産を活用することでキャッシュフローを生み出し、生活するという方法論に基づいています。

つまり、仕事をしないで得られる限られた収入をもとに生活設計をしていくということです。

そのためには支出をコントロールする術を身に付ける必要があります。

家計簿をつけたことがない方は、まずは家計簿アプリなどを利用し支出を把握してみましょう。

あわせて読みたい

-

- 貯蓄のカギは家計簿にあり?知ってるようでよく知らない、家計簿のコツ

- ムダ遣いをしないように気をつけているつもりなのに、ちっともお金が貯まらない・・・。そんな悩みを抱えていませんか?お金を着実に貯めていくために有効な方法には「収入を増やすこと」と「支出…

そして、支出を消費、投資、浪費に分け固定費を中心に削減すると節制のリバウンドが起きにくくなります。

例えば、利用していないアプリのサブスクリプションの解約や、通信費の見直しは生活水準を下げずに行える支出カットです。

外食の回数や買い溜め、電気、ガス、水道の使いすぎも、多少意識を変えるだけで違いが出てきます。

また、目の前の快楽にお金を使うことと、将来のために投資をすることを比べ、できるだけ浪費を抑え投資の比重を高めたいものです。

このような支出をコントロールする力は、FIREの実現を早めるだけでなく、セミリタイア後の生活の安定にもつながります。

長期投資でリスク管理しつつのリターンを得られるようにする

FIREをするまでを資産形成期とするなら、FIRE後に資産運用で収入を得る時期を資産活用期になります。

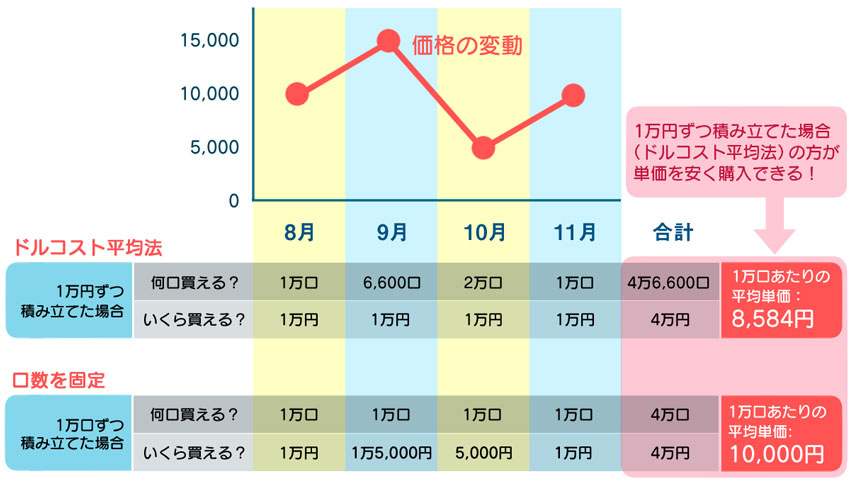

資産形成期は「ドルコスト平均法」を活用すると良いでしょう。

ドルコスト平均法とは定期的に同額を投資していく方法です。この方法を使うと投資対象が安いときほど多くの数量を買うことができるので平均取得単価を、市場の平均値よりも下げることができます。

ドルコスト平均法を使えば、多少下落相場が続いても相場が少し上向いただけでリターンを得やすくなります。

問題は資産活用期です。

すでに保有している資産で4%程度のリターンを得るためには、株式と債券、もしくはREIT(不動産投資信託)の資産配分(アセットアロケーション)をこまめに管理していく必要があります。

例えば、急激に株式市場が上昇すると資産全体の株式の割合が増加します。

そのような時は、バランスを整えるために、株式系の投資信託を一部売却し、債券や預金に資金を移動する必要があります。

逆に株式市場が下落し株式の割合が減少したときには、債券や預金の資金で株式系の投資信託を追加買い付けするとバランスが整います。

このような調整をリバランスといいます。資産形成期は、スピーディーに資産の増加を図るために株式の割合を多めにアセットアロケーションを組む必要があります。

しかし、資産活用期は高い利益を狙うだけでなく、資産全体の変動幅を抑えることも必要です。

一定の債券の割合を維持しながら、コンスタントに4〜5%程度のリターンが得られるように資産管理をしていく必要があります。

あわせて読みたい

-

- 投資の「リスクとリターン」ってどういう意味?確認方法や安全な商品の選び方は?

- これから投資を始めたいという方に向けて、投資のリスクとリターンを正しく理解できるようわかりやすく解説!リスクをコントロールし安定したリターンを得るためのポイントもお伝えしています。...

仕事を辞めたあとの、幸福に暮らし続けるための「ライフプラン」を考える

FIREに成功すると、今まで属していた会社を退職することになります。

FIREを達成するまでが人生の目標としてしまうと、その後の人生に生きがいが見つけられなくなってしまう可能性もあるでしょう。

自由な時間で本当に自分がやりたいこと、住みたい場所、付き合っていきたい人たちをよく考えておくと良いでしょう。

また、結婚して子どももできれば住宅や教育費などのお金が必要になってきます。今独身のときの生活で考えると、夫婦で生活をした時の生活費も変わってくるので、将来設計をパートナーとじっくりと話し合うことが必要になってきます。

更に、FIREを実行した場合の老後の生き方も考えておくことは大切です。

セミリタイア後に憧れの海外暮らしを始めたものの、老後は地元である日本で暮らしたいと考え、海外移住から帰国する方は少なくありません。

そのような時に、日本のどこに住むのか、いくら程度の年金が期待できるのかということは、予めシミュレーションをしておきたいものです。

また家族の希望をよく聞いたり、親の介護や相続問題についても、準備しておくことが重要であることはいうまでもありません。

まとめ)FIREを実現するためには、「今よりも未来の夢の実現を優先する考え方」が大切

FIREは、資産が生み出す不労所得で生活ができるようになれば実現できるはずです。

気をつけなければならないことは、目標と目的を見失わないことです。

FIREの実現のために仕事に励んだところ、予想以上に収入が増加すると少しの気の緩みで生活費は上昇してしまうことがあります。

そうなると、25倍をかけて確保すべき金融資産の目標金額も上がってしまいます。

FIREを実現するためには、今よりも未来の夢の実現を優先する考え方が必要になります。

また、セミリタイア後の生きがいは早めに見つけるようにしましょう。FIRE実現までの資産形成は長い道のりになります。まずは、目標と目的をしっかりと定め、資産形成の第一歩を進めていきましょう。