「成長株」って何?どうやって見分けるの?株式初心者でも実践できる成長株の見つけ方

株の種類には大きく分けて2つあります。

「成長株」と「割安株」です。

この2つの中でも、投資に成功した時の利益が大きいのは成長株の方です。

成長株とはその名の通り、売上や利益、規模が大きくなり続けている銘柄のことです。

そういった銘柄は、さらに成長することが期待されます。

うまく成長株を見つけて投資することができれば、数年で投資金額が何倍にも膨れ上がることがあります。「そうはいっても成長株を見つけることなんてできるのだろうか。」と思う方は多いと思います。

株式市場に上場している企業は、ほとんどの企業が成長を目指して切磋琢磨しているという意味でほとんどの銘柄が成長株予備軍だと言えます。

しかし、全ての企業が戦略通りに成長を遂げられるわけではありません。この記事では初心者の方でも取り組みやすい、成長株の選び方を解説します。

Index

1) 成長株は、一言でいうと「今後も成長が見込める株式」のこと

まずは、成長株とは何か?というお話をしていきます。

成長株とは、今後中長期的に成長が見込める企業の株式のことです。

例えば、まだ店舗が都心にしかなく、これから地方や海外に進出をしていこう、という戦略を立てている会社や毎年ヒット商品を連発し、ファンを増やしている企業であれば、当然業績も拡大していくだろうと予測できます。成長株とは、このように会社の規模、売上、そして利益が年々上昇していくことが期待できる企業のことを言います。

株式市場に参加している投資家は何年も先を見て投資判断をしますので、3年後、5年後の成長が期待できる銘柄は先行して買われ、株価はハイスピードで上がっていきます。成長株に投資する際には企業の未来の姿を想像する力が必要です。

成長株には、「短期的に急上昇」するものと、「5年・10年以上かけてじっくり成長」するものがある

成長株は、「業績が伸びていくだろう」、という期待を受けて株価が上がっていきます。

株式市場は、とても多くの投資家が参加しているので、期待が大きくなりすぎると実際の企業の成長を超えるスピードで短期的に株価が急上昇することがあります。

このような動きをしている銘柄は要注意です。短期的に上がりすぎた銘柄は、今度は急低下することがあるからです。

急上昇と急低下をした銘柄の例として、テレビCMで有名なライザップの株価を見てみます。

ライザップは2017年3月末に211円だった株価が、2017年11月には1,500円(約7倍)まで急上昇しました。

2017年といえば、ライザップがテレビCMで話題になったばかりでなく、ジーンズメイトなどの企業買収を進めていた時期です。

この時期に期待が先行し実際の利益成長を遥かに超えるスピードで株価が上がってしまいました。さすがに急上昇した株価はピークアウトし、2018年3月末時点では796円まで下落しました。

蓋を開けてみると、実際には2018年3月期の利益は前年度と比べて1.2倍にしかなっていません。

ライザップの2017年→2018年にかけての利益と株価の比較

| 2017年3月末 | 2018年3月末 | 上昇率 | |

|---|---|---|---|

| 利益 | 約76億円 | 約92億円 | 1.2倍 |

| 2017年3月末 | 2017年度中の高値 | 上昇率 | |

|---|---|---|---|

| 株価 | 211円 | 約1,500円 | 7倍 |

ライザップ決算短信より筆者作成

その後、ライザップの業績は悪化しはじめました。2019年3月には業績が赤字に転落し、株価は326円まで下落しました。株価が上がっているからといって成長株だと思い込んでしまうと危険です。

(参考)ライザップグループ沿革

(2021年2月24日検索)

出所:TradingView

一方で、じっくりと成長を続けている銘柄もあります。

例えば、ニトリは中長期的に業績が伸び続け、株価もそれに伴い上がってきました。2012年2月末時点では約335億円だった利益は、2020年2月末時点で約713億円(2.1倍)になっています。株価は同期間で4.3倍(3,435円→14,965円)に成長しています。

株価は業績に比べてやや先行して上昇しているものの、ニトリの中期的な成長の実績が投資家への信頼感につながっていると思われます。その証拠に株価は特にピークアウトを見せず、2021年2月時点では20,000円を超えています。

ニトリの2011年→2020年にかけての利益と株価の比較

| 2012年2月期 | 2020年2月期 | 上昇率 | |

|---|---|---|---|

| 利益 | 約335億円 | 約713億円 | .1倍 |

| 株価 | 3,435円 | 14,965円 | 4.3倍 |

ニトリ決算短信より筆者作成(2021年2月24日検索)

出所:TradingView

急成長する株は、急降下が早いことが多いので注意

ライザップの例は、「株価が一気に上がりすぎるとピークアウトも早くなってしまう」、「成長株だと思っていた銘柄が一転して赤字企業に様変わりすることもある」、という教訓になります。

特に企業がメディアに取り上げられると、雰囲気だけで買い注文が集まってしまうことがあります。そのような場合は、業績の裏付けはあるのか、という視点を持つことが大切です。

できれば、ニトリのような企業に長期投資をしたいものですが、自身が選んだ企業に限って「もうこの会社は、成長のピークを迎えたかもしれない」という不安が頭をよぎるものです。

企業の未来の姿を予測するためには過去の実績が頼りになります。次の項からは、企業分析の方法を見ていきます。

2)株式投資初心者でもできる、「成長株の見つけ方」

まずは、ファンダメンタルズ分析の基本を押さえよう

ファンダメンタルズ分析では、海外を含めたGDP成長率や失業率などの経済指標、会社の売上や利益、資産内容といった企業情報を見ていきます。

例えば、現状の経済成長率が高ければ、国民の収入も増え、高額な商品や新製品の売れ行きが良くなるかもしれない、と想像できます。景気が良ければ株式市場にも追い風になります。

そして、企業の中身を分析することで「この企業は勝ち組になるかもしれない」という予測をしていくことができます。

例えば、ファンダメンタルズ分析の結果、中国の経済成長率が高くなっていると考えたとします。

その場合、中国に進出している企業や輸出をしている企業にチャンスがあると判断できます。

また、外国人観光客の流入も期待できるかもしれません。そして、製品やサービスが優れている企業であれば、需要を取り込み業績の成長に繋げていけるはずです。

このように、ファンダメンタルズ分析は、全体を見渡してからだんだんと個別企業の詳細を調べていく、という順序にすれば効率的です。

あわせて読みたい

-

- 株の銘柄選び方で、「ファンダメンタルズ分析」はどうやるの?初心者向けに優しく解説

- 長期投資を前提としたファンダメンタルズ分析の基本から、その手法、注意点など優しく解説しています。...

ここ数年の、売上高成長率をチェック

ここからは、ファンダメンタルズ分析の基本について、数字を例にして説明していきます。最初は「難しそう」と感じてしまうかもしれませんが、実はとても簡単な計算をしているだけなので安心してください。

成長企業の条件として最も重要な項目が「売上高成長率」です。売上高成長率は、過去からの売上の伸び率を表した指標です。

例:

- 去年の売上高:1,000億円

- 今年の売上高:1,050億円

- 売上高成長率:5%

1年程度売上が伸びただけでは、成長株とは言えません。

何年も連続して売上高成長率がプラスになっている銘柄を成長株と言います。

目安としては、5%以上の売上成長率を維持している銘柄をチェックすると良いでしょう。

ここで、「売上高よりも利益の方が大事なのでは?」と疑問に思う方もいると思います。確かに企業にとって、利益は売上高以上に重要な項目です。

しかし、利益は企業の売上高の成長がなくても経費を削減することで上がる場合があります。

製品やサービスが売れ、売上高が伸びることで利益も上がっている企業が本来の成長企業です。だから成長株かどうかを判断するポイントとして最初に押さえておく指標が売上高成長率なのです。

収益性の高さは、「ROE」で確認する

ROE(自己資本利益率)とは、株主が出資したお金を使ってどれだけ利益を生み出しているか、という指標です。

ROEが高いほど、対象の銘柄が「(資本をもとに)効率的に利益を出せる」ことを予測できます。また、ROEがマイナスの銘柄はその期間利益を出せていない赤字の企業ということになります。

成長株探しの際のROEの数値の目安としては、「10%以上」を意識すると良いでしょう。

計算式は以下の通りになります。

- ROE(%)=当期純利益÷自己資本×100

例えば、次のような企業があるとします。

- A社:当期純利益が100億円、自己資本1,000億円

- B社:当期純利益が200億円、自己資本1,000億円

この場合、式に当てはめて計算すると、ROEは下記の通りになります。

- A社のROE=100億円÷1,000億円=10%

- B社のROE=200億円÷1,000億円=20%

ここでは、「B社はA社と同じ資本力なのに、2倍の利益を上げている」という評価ができます。投資家は当然、預けたお金を増やしてくれる企業に投資したいと考えます。

この場合は、B社の方がその期待値が大きいということになります。

ROEが低い企業は、「資金を上手く利益に繋げられていないので効率が悪い経営をしている」、という評価をされてしまいます。成長株を見る際は、「1年だけでなく、毎年一定のROEをキープできているか」という視点でチェックします。

では、A社の自己資本が500億円だったらどうでしょう。

ROEはA社とB社おなじ20%になっています。これはどういうことかというと、A社が借入で資金調達をしているということが考えられます。

- A社:当期純利益が100億円、自己資本500億円

- B社:当期純利益が200億円、自己資本1,000億円

- A社のROE=100億円÷500億円=20%

- B社のROE=200億円÷1,000億円=20%

このような場合は、バランスシートや借入の状況を見て安全性を確認するなど、ほかの指標とあわせて確認する必要があります。

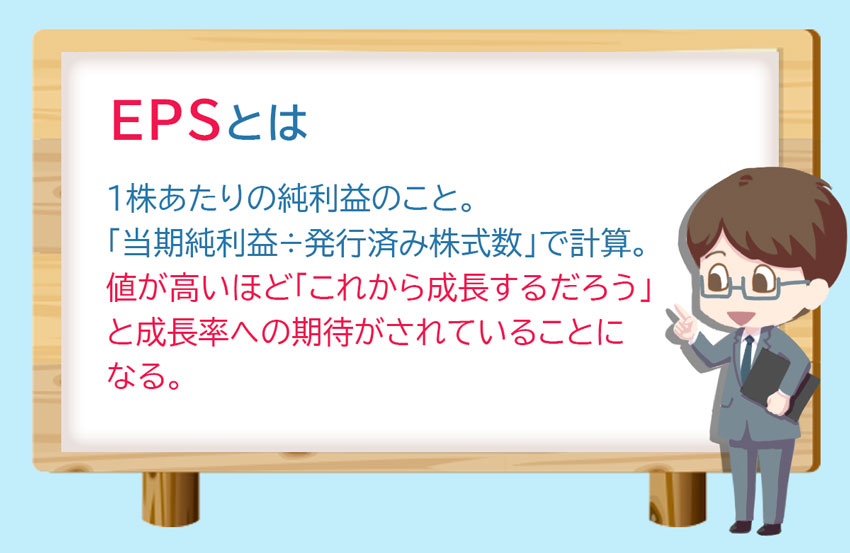

企業の成長度は、「EPS」で確認する

次はEPS(1株あたり利益)を見ていきます。

一般的にEPSの数値が高いほど、「成長率が高い」と見られます。

EPSは、成長株投資をするのであれば、最も重視すべき指標です。計算式は下記のようになります。

- EPS(1株あたり利益)=当期純利益÷発行済み株式数

ここで、「なぜわざわざ1株あたりの利益を計算するの?」と疑問に思う方は少なくありません。利益を1株あたりに換算する理由は、株価と比較するためです。

例えば以下のようにEPS(1株あたり利益)が100円の企業が2つあったとします。

- X社:EPS100円、株価1,000円(株価はEPSの10倍)

- Z社:EPS100円、株価2,000円(株価はEPSの20倍)

X社とZ社のEPS(1株あたり利益)は全く同じなのにこのように株価が異なることはよくあります。この場合、「Z社はX社よりも割高である」と考えることができます。一方で、次のように考えたらどうでしょう。

- 5年後の予想EPS

- X社:EPS100円、株価1,000円(株価はEPSの10倍)

- Z社:EPS500円、株価2,000円(株価はEPSの4倍)

この場合次のことが言えます。

- 1. Z社の利益はX社の5倍である

- 2. Z社の株価はX社の2倍しかない。

- 3. Z社の株価2,000円は割安である。

予想の通りになるかどうかは5年後が来るまでわかりません。しかし、このように「一見割高に見えるZ社の株は、成長を期待されているから株価が高いのかもしれない。」と考えることもできるわけです。

もし、Z社のEPSが本当に500円になった時に、株価がEPSの10倍(X社の今の水準と同じ)程度をつけていると仮定したら、Z社の株価は5年後に5,000円になるということになります。

ちなみに、株価がEPSの何倍かを表す指標をPERと言います。同業種の銘柄のPER(株価がEPSの何倍か)を比べることで、株価の割高感を測ると同時にどれくらい期待されている銘柄なのか、ということも分析することができます。

数値だけでなく、企業の取り組みや理念、外的要因も併せて確認を

簡単に言うと、成長株とは売上と利益が伸び続けている銘柄のことです。

それを確かめるために、売上高成長率、ROE、EPSの推移を確認するわけですが、分析できるのはあくまでの過去の実績です。

今後の成長を予想するためには、まだ数値化されていない情報を得る必要があります。

具体的には、決算説明会や株主総会で経営者が話している中期経営計画などの今後の方針や、ウェブサイトなどに掲載されている新製品の情報などです。

そして、気になる銘柄については、できる範囲でその企業の商品を使ってみたり、業界に詳しい人に話を聞いてみたりするのも手です。エンドユーザーから評判が良い商品であれば、多くの方に売れているかもしれません。

まずは、先述した二トリのような身近な企業だと、興味が湧きやすくなるのでおすすめです。銘柄分析は慣れないうちは時間がかかりますが、だんだんとポイントがわかってきます。まずは気になる銘柄から1つ、分析をしてみましょう。

3) 成長株探しにおすすめの証券会社

成長株を見つけるためには、「条件に合う企業を探す」「自分が気になった企業を分析してみる」という2つの方法があります。

どちらの方法も、企業の財務内容を分析することは共通しています。企業の最新の財務内容は、決算短信に載っています。

しかし、1つ1つの銘柄の決算情報を逐一企業のウェブサイトからダウンロードするのは大変です。そこで、ネット証券を活用します。ネット証券のマイページでは、企業の財務内容や株価、プロのアナリストの見通しなどを無料で閲覧することができます。

証券会社のツールを使いこなすことが成長株を見つける最短の近道です。ここでは、おすすめの証券会社を3つほど紹介します。

SBI証券

SBI証券は気になる企業を分析するのにも、成長株を探すのにも便利です。

スクリーニング機能を使えば、数1,000社もの上場企業の中から自分のこだわりの条件に合った会社を探し出すことができます。SBI証券のスクリーニング機能の特徴は初心者でも使いやすいことです。

売上高成長率や利益成長率が高い企業を感覚的な操作で絞り込むことができます。

抽出した銘柄は、株価チャート、業績の推移、企業概要ごとにビジュアル化されたものを閲覧できるので、成長株か否かは一目で判断できます。スクリーニング機能を使えば、自分の知らなかった銘柄に出会うことができます。

1つ1つの企業を深く分析する際は、企業スコアが掲載されているページをみることで、業績だけでなく、株価が割高なのか割安なのかも確認することができます。

特に、STOCK REPORTSには10ページを超える最新レポートが入っているので投資判断の助けになることでしょう。

| サービス名 | SBI証券 |

|---|---|---|

| 特徴 | SBI証券は、数あるネット証券の中でも「豊富な商品数」および「手数料の安さ」で高い人気と評判を得ているネット証券サービスです。 かつ、IPO取扱数は業界最多水準!IPO狙いの投資家の方にもおすすめです。 | |

| 企業名 | 株式会社SBI証券(1998年) |

楽天証券

スマホ派の方には楽天証券がおすすめです。

楽天証券のスマホ用アプリiSPEEDには、スーパースクリーナーという銘柄を絞り込むツールが入っています。また、画面の配置が見やすいように工夫されており、スマホで銘柄分析をしていても苦になりません。

自分が気になる銘柄をグループ分けして保存しておけるので、「企業の内容は良いが、もう少し下がるのを見ておきたい。」というような時には便利です。

スーパースクリーナーはパソコン画面で見ることもできます。マイページ内の情報は充実しています。ファンダメンタルズ分析用の情報とテクニカル分析用の情報が1枚にまとまっているページがあり、情報を網羅的に見たい方には最適です。

楽天証券は、広く情報を収集するのにも適しています。iSPEEDアプリの利用者は日本経済新聞社の日経テレコンを無償で使用できるので、日本経済新聞の内容だけでなく、日経MJや日本産業新聞に目を通すこともできます。このような専門新聞には業界の最新の動向が掲載されています。

楽天は、証券業務以外でも「楽天経済圏」を運営していることもあり、顧客がファンになる便利なサービスが充実している、という印象です。

| サービス名 | 楽天証券 |

|---|---|---|

| 特徴 | 手数料の安さ、楽天ポイントや楽天カードとの連携でお得に利用できるネット証券。 商品数、情報量、サービスやサポートも高水準で投資初心者から経験者までおすすめのサービスです。 | |

| 企業名 | 楽天証券株式会社(1999年) |

auカブコム証券

auカブコム証券は初心者から、玄人の方まで幅広い層を対象にしている、という印象です。auカブコム証券にはカブナビというスクリーニングツールがあります。

カブナビは企業情報、チャート、ニュースなどの表示が大きくてわかりやすく、初心者でもとっつきやすいデザインになっています。他の証券会社のスクリーニングツールが難しいと感じた方には一見の価値があります。

また、業種の強弱感を色で判別できるようにしているのはユニークです。株式投資の銘柄分析は、細かい数字を追う作業になるので、このような感覚で判断できるちょっとした工夫は助かります。

そのほか、有料のトレーディングツールやチャート分析ができるツール、投資戦略を検証できるツールなども充実しています。成長株を探していると、基本的には上昇が始まっている銘柄を目にすることが多くなります。

「株価が上がってしまっているから今買うのは気が引ける」という時は、チャート分析ツールで投資タイミングを戦略立てておくと機会を逃さないで済むはずです。

ここまで述べた証券会社は、初心者から玄人投資家まで幅広い層の方々が使用しており、満足度が高いサービスになっています。ネット証券の口座は複数社開設しても問題はありません。それぞれ口座の良いところを使い分けることで、効率よく成長株を探すことができます。

なお、NISAとiDeCoの口座はそれぞれ1人1口座しか開けません。

まとめ)まずは馴染みのある1つの銘柄の分析から!慣れ親しむと段々その銘柄の「成長性」が分かってくる

ここまで見てきた通り、成長株投資は基本を押さえておけば誰でも挑戦することができます。

ビギナーズラックも十分にある世界なので、初心者の方は、まずは自身が知っている気になる銘柄の、ファンダメンタルズ分析をしてみましょう。銘柄がどうしても見つけられない方は、スクリーニングツールを使うことで、売上高成長率やROEが高い銘柄を探すことができます。

成長株投資は、先述したライザップの例のように、短期の上昇でピークアウトしてしまうケースは少なくありません。

一方で、ユニクロで有名なファーストリテイリングは、2000年台前半では3,000円程度だった株価が、本記事執筆時点の2021年2月には100,000円を超えています。大企業になってからもこのように成長を続ける企業はあります。

積み立て投資で資産形成を着実に進めながら、余剰資金で成長株投資にも挑戦してみることで、思いがけず大きな資産が築けてしまうこともあります。