ロボアドバイザーはおすすめできない? ロボアドバイザーのメリット・デメリット・注意点・他の投資との比較

ロボアドバイザー(ロボアド)とは人工知能(AI)があなたの代わりに資産運用をしてくれるサービスです。

いくつかの質問に答えるだけでロボットがあなたに合った資産配分を決めてくれます。

ロボアドを利用すれば、仕事が忙しくて投資のことを考えている時間がない方、投資の勉強や経験をしたことがない方でも、資産運用を始めることができます。

一方で「ロボットに任せるだけで楽して儲かるなんて本当なの?」という疑問を持つ方も多いのではないでしょうか。

もちろん、ロボアドに資産運用を任せたからといって、必ずしも利益が出るとは限りません。

しかし、現在は超低金利であり、預金だけで、投資をしなければ資産は増えていきません。

このコラムでは、ロボアドを利用すべきか否かの判断基準をイメージできるよう、サービスの概要、メリット、デメリットを解説していきます。

Index

1)ロボアドバイザーの概要

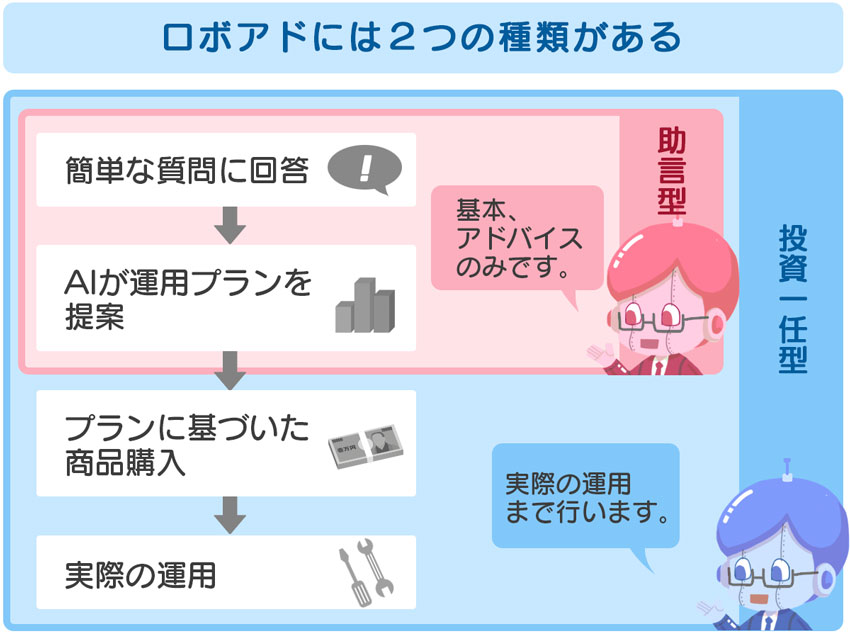

ロボアドには大きく分けて、投資一任型と助言型の2種類があります。

投資一任型は、資産配分から実際の商品購入までを全て変わりにやってくれます。

投資家は、スマホやパソコンで運用の状況を確認するだけです。ロボットが勝手に資金を投資してくれるので、楽に資産運用をすることができます。

一方、助言型は資産配分等をアドバイスしてくれるだけなので、実際の投資は自分で行う必要があります。

また、運用中に当初の配分割合がずれてきた場合も自分で売買を行い、調整を行う必要があります。

手続きが億劫になり、結局スタートできなかったり、放りっぱなしになるリスクもあります。

このコラムの中では、面倒なことを極力少なくし、誰でも長期、積み立て、分散が実現できる投資一任型のロボアドについて主に触れていきます。

ロボアドバイザーの2つのタイプ

| 投資一任型 | 複数の質問に答えるだけで、AIが資産運用のアドバイスを行った上で、顧客の変わりに様々な資産に分散投資をしてくれる。配分比率も適宜調整してくれる。ウェルスナビ、THEOなどがある。 |

|---|---|

| 助言型(アドバイス型) | 質問に答えると自分に合った資産配分を提案してくれるが、実際の取引は自分で行わないといけない。多くの証券会社では無料で備え付けられている。質問の種類と量が証券会社によってかなり異なる。 |

簡単な質問に答えるだけで、ロボアドバイザーがポートフォリオを組んで自動で運営してくれる

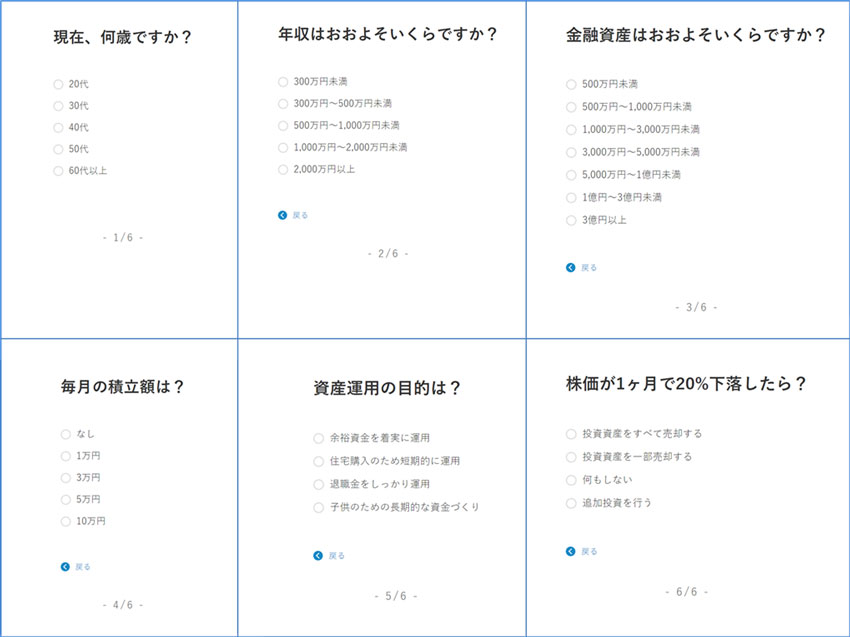

ロボアドは、複数の質問に答えるだけで、あなたに合った資産ポートフォリオ(資産の組み合わせ)を提案してくれます。

質問は、年齢、年収、金融資産、現在の毎月の積立額、資産運用の目的、投資対象が大暴落した時の行動など簡単なものが中心です。

もし自分でポートフォリオを作成するとしたら、相応の手間がかかります。金融機関に出向き、アドバイザーに相談するのも手ですが、その場合は半日がかりになるでしょう。

また、その際に提案された商品のうち何をどれだけ買うかは自分で決めなくてはいけません。自己責任が原則だからです。

自分で本やネットを調べて探すのも時間と労力がかかります。

ところが、ロボアドは、瞬時にポートフォリオの完成形を提案してくれます。利用者はその提案を採用するかの判断をするだけで良いわけです。

相談の度に金融機関を訪れたり、色々とネットで検索したりする手間と時間を考えたら、ロボアドの手軽さに惹かれる方は少なくないでしょう。

●参考:WealthNavi(ウェルスナビ)の質問項目(全6つ)

代表的なロボアドバイザーサービス(投資一任型)

WealthNavi(ウェルスナビ)

WealthNaviは、投資一任型のロボアドサービスの代表格です。

「長期・積立・分散」をサポートすることを謳っており、毎月入金された資金を自動で投資してくれるサービスです。

WealthNaviのサービスには、目標金額・リスク許容度の設定、ポートフォリオの自動構築、入金、自動発注、自動積み立て、分配金の再投資、自動リバランス(配分の調整)、自動の税金最適化といった機能が備わっています。

運用プランは、6つの質問に回答するだけで構築されます。

1990年にノーベル経済学賞を受賞したハリー・マーコビッツ氏が提唱した「現代ポートフォリオ理論」を使って、世界50カ国の約11,000銘柄の中から投資対象を選んで資産配分を決めてくれます。

個人の方がこのような運用プロセスを踏むことは難しいと言わざるを得ません。AIを駆使したロボアドだからこそできる運用手法になります。

また、入金は提携銀行からリアルタイムで行える機能があり、資金の必要性が生じたら、いつでも出金手続きがとれます。

手数料は預かり資産の年率1%(税別)です。

参考:WealthNavi

THEO(テオ)

株式会社お金のデザインが提供しているロボアドサービスがTHEOです。

5つの質問に答えるだけで、WealthNaviと同様に、毎月積み立てた資金を、AIを駆使したロボアドが運用してくれます。税金最適化の機能が備わっているところもWealthNaviに類似しています。

THEOは、運用の仕組みにこだわりを持っているように感じます。

WealthNaviが採用している「現代ポートフォリオ理論」に加え、2013年にノーベル経済学賞を受賞した「資産価格の実証研究」の理論もTHEOの運用アルゴリズムには備わっています。このような理論を用いることで、年金基金等も採用している「スマートベータ運用」を実現しています。

その他、THEOには顧客の目的に合わせた運用を実現するための3つの機能ポートフォリオ(グロース、インカム、インフレヘッジ)の仕組み、相場の下落リスクを予測するAIアシスト機能が備わっており、運用の仕組みにこだわりを感じます。

THEOの手数料は、積立投資の実績に合わせて税別で預かり資産の年率1%〜0.5%に区分されています。

詳しくは、THEOのウェブサイトでご確認下さい。

参考:THEO [テオ] by お金のデザイン

ダイワファンドラップオンライン(大和証券)

大和証券は投資一任サービスのパイオニアとして、 15年の歴史がある会社です。

ダイワファンドラップオンラインは、大和証券提供のサービスということで安心感があります。

利回りを含めた目標設定、運用プランの策定と運用の実行、納税を含めた運用管理を自動でやってくれます。大手証券会社ではあるものの、最低金額は月1万円からとなっており、取組みやすい金額になっています。

また、高い応答品質のコンタクトセンターに加え、全国の店舗でサポートが受けられます。

オンラインサービスではありますが、大手証券会社ならではの顧客サポート体制が強みと言えるでしょう。

銘柄は、カテゴリーごとに決められたインデッックスファンドから選定されます。

手数料は、契約資産の1%(税抜き)となっています。

参考:ダイワファンドラップオンライン

大和証券 ファンドラップ

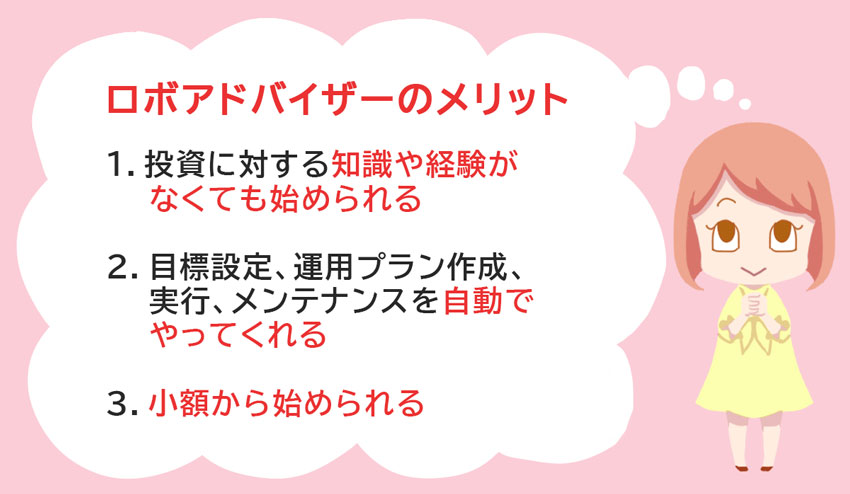

2)ロボアドバイザーのメリット

ロボアドを利用するメリットは、少額で自分のリスク許容度に合ったポートフォリオを自動的に組んでもらえることです。アドバイザーに相談する時間、自分で勉強をする時間を圧倒的に削減できます。

#1 投資に対する知識や経験がなくても始められる

ロボアドは、知識や経験がない方のためのサービスです。

株とはどういったものなのか、投資信託にはどのようなものがあるのか、ということを詳しく知らなくても、口座を開設し、手続きを進めていけば運用が始まります。

「とりあえず、少額で資産運用を経験してみたい。」という方には、取組みやすいサービスとなっています。

ロボアドで最初の一歩を踏み出し、資産運用の経験値が得られてきた方は、ご自身で銘柄選びにチャレンジしてみるのも良いでしょう。

#2 目標設定、運用プラン作成、実行、メンテナンスを自動でやってくれる

ロボアドは目標設定、運用プラン作成、実行、メンテナンスを自動的にやってくれます。

本来なら、これらの作業はファイナンシャルプランナー等の投資のアドバイザーに相談をする必要があります。

1回1〜2時間の相談を重ねることで投資目的や積み立てる金額、銘柄選びを行い、時々バランスを整えるための売買をするにはそれなりに労力がかかります。

資産運用を行う場合はこのようなプロセスを辿る必要がありますが、仕事や子育て等で忙しい現役世代の方々が時間を確保するのは難しいでしょう。

ロボアドであれば、スマホで通勤途中に運用状況をチェックすることもできます。

時間がないことや始めるのが面倒などを理由に資産運用を断念していた方にとって、ロボアドは強い味方になってくれるでしょう。

#3 小額から始められる

現在は、超低金利であるため、預金口座にお金を置いていても増えません。

資金が貯まってからではなく、積み立てながら運用をするのが得策と言えます。

とはいえ、株式投資であれば、銘柄によっては最低金額で数十万円が必要になります。

その点、ロボアドであれば、毎月1万円程度の金額でも投資を始めることができます。

例えば、20代前半でまだまとまった貯蓄ができていないような方も、積み立てをしながら専門的な資産運用を始められます。

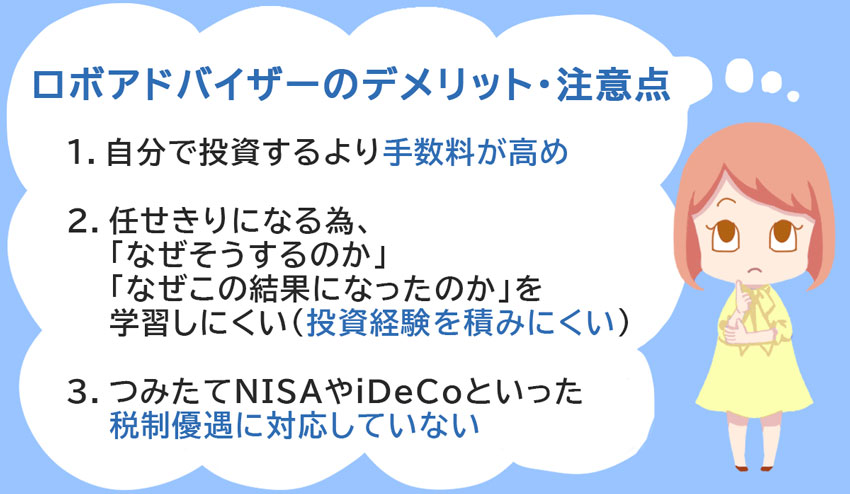

3) ロボアドバイザーのデメリット・注意点

ロボアドは万能ではありません。デメリットがあります。一言で言うと、「自分で運用するよりも運用成果が劣る可能性がある。」ということです。

その原因は、手数料、経験値の積み上げ、税制優遇を受けられないことなどがあげられます。

初心者の方が、投資を経験するためにロボアドを利用することは得策ですが、ご自身で運用判断をしていけるようになると、十分にロボアドよりも高い運用成果を目指すことも可能です。

#1 自分で投資するより手数料が高め

ロボアドの運用手数料は先述した通り、運用資産の1%程度が一般的な数値となっています。

この手数料が運用成果を押し下げる要因になります。

ETFや投資信託に投資をする場合、投資家が負担する手数料は以下の3点です。

- 買付(販売)手数料

- 投資信託やETFのランニングコスト(信託報酬など)

- 売却時の諸費用(解約手数料、信託財産留保額など)

投資信託のランニングコストは、その商品の価格を表示する前に引かれています。

売買時の手数料が別途かかるわけですが、通常、ロボアドの年間手数料には、銘柄の買付手数料と売却時の費用が含まれています。

一見パッケージになっているからお得に見えますが、販売手数料が無料の投資信託で運用をするケースや、売買を頻繁にしない長期投資派の方にとっては、多くのロボアドで提示している「年率1%」の手数料は割高になります。

#2 任せきりになる為、「なぜそうするのか」「なぜこの結果になったのか」を学習しにくい(投資経験を積みにくい)

投資の成果が上がっている方々は自ら学んでいます。仮に損失が出てしまった場合も、相場の急変の理由を調べ、次回以降の戦略を考えます。

ロボアドを利用すると、そのような投資の経験値を得にくいという傾向があります。

また、ロボアドは、理論に即した分散投資には長けていますが、裏を返せば利益も無難なものになってしまいがちです。

結果論ではありますが、あまり深く考えずに株式系のインデックスファンドに一括投資をしている投資家よりも、ロボアドの運用者の方が、運用成果が劣ってしまうケースは少なくありません。

また、株式投資の場合は、10年で5倍〜10倍に変化する銘柄は少なくありません。

長期投資用のリスクを取れる資金であれば、あえて高いリスクを取った方が結果的にリターンを得られるケースはあります。

平均的な結果よりも高いリターンを得たいという方は、自ら投資判断をしてみることも必要です。

#3 つみたてNISAやiDeCoといった税制優遇に対応していない

日本では現在、「貯蓄から投資へ」というスローガンの元、投資を促す税制優遇制度があります。

代表的なものが、つみたてNISAとiDeCoです。下記の表の通り、この2つの制度を使えば運用益に税金がかかりません。

しかし、一任勘定型のロボアドの運用は、この2つの税制優遇制度を利用できません。

特定口座という課税口座を利用するのが一般的です。

資産運用において、税金は大きな影響力があります。例えば、500万円の利益が発生した場合、課税口座であれば100万円を超える税金が発生します。

つみたてNISAとiDeCoであれば、この100万円の税金はかかりません。税制面だけを考えるならば、つみたてNISAとiDeCoはロボアドよりも優先順位が高いと言えるでしょう。

●参考:ロボアドバイザー、つみたてNISA、iDeCo比較表

| ロボアド | つみたてNISA | iDeCo | |

|---|---|---|---|

| 運用商品 | 投資信託、ETF(主に海外ETF) | 一部の投資信託とETF(金融庁に届出、受理されたもの) | 定期預金・iDeCo用の投資信託・保険商品 |

| 投資方法(一括(随時)/積み立て) | 積み立て | 積み立て | 積み立て |

| 換金性(資産の引き出し) | いつでも可能 | いつでも可能 | 60歳まで原則不可 |

| 税制のメリット | なし | 運用益が非課税 | 積立時の掛金が全額所得控除 運用益が非課税 受取金額の一定額が非課税 |

| 運用期間 | 制限なし | 20年間 | 加入から60歳まで |

| 年間いくらまで投資可能か | 制限なし | 40万円 | 14万4000円~81万6000円(職業や加入している年金制度により異なる) |

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。v 対象となる商品は、一…

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 人生100年代といわれる今、最近では年金2,000万円問題が話題となり、長い老後を見据えた将来の資金形成に不安を抱いている方も多いのではないでしょうか。少子高齢社会の日本の…

4)ロボアドバイザーの利用がおすすめの人

ここまで述べてきた通り、ロボアドは魅力的な側面は多いものの、デメリットもあります。

資産運用の全てをロボアドに任せるのは、偏った考え方であることは認識しておきましょう。

では、どのような方がロボアドを検討すると良いのでしょうか。

投資に興味があるという前提がある場合、ロボアドの運用がおすすめの方は、なかなか第一歩が踏み出せない方、少額から投資したい方、忙しくて時間がない方などが挙げられます。

本来は、まず非課税制度を使ってから、課税商品であるロボアドの利用をおすすめしたいところですが、現実的には、つみたてNISAやiDeCoを始められていないという方も多いのではないでしょうか。

「商品の選び方がわからないから始められない。」という方は少なくありません。

そういった方はロボアドを試してみることで、プロがどのように分散投資をするのかを観察することができます。その知見をつみたてNISAとiDeCoの運用に生かしてみてはいかがでしょうか。

また、貯蓄と投資を同時並行で行いたいという方にも、ロボアドは向いています。

貯蓄習慣といっても、預金口座にお金を移す作業ではモチベーションが上がりませんし、積み立て型の保険の場合は加入するのに手間がかかります。

AIが運用してくれているだけに、結果の観察を楽しみながら貯蓄習慣を自然に身につけられるのがロボアドの特徴です。

また、土日も仕事があり、なかなか落ち着いて資産運用のことを考える時間がないという忙しい方にもロボアドは向いています。

まとめ)ロボアドバイザーは分散先の1つとして検討するのがおすすめ

ロボアドの仕組みは、積み立て投資による長期投資、分散投資が基本になっています。

それゆえ、資産を何倍にも膨らませるようなリターンは期待できないでしょう。

また、それなりのランニングコストがかかってしまいます。

しかし、投資を始めたことがない初心者の方がやみくもに銘柄を選んだり、人に聞いた投資商品が下落して嫌な気持ちになるくらいであれば、最初の一歩を踏み出すには適していると言えます。

また、これまで自分で銘柄選びをやってきたものの、うまくいかなかったという方は1度試してみるのはいかがでしょうか。

いずれにしても、資産運用の全てをロボアド任せるのはおすすめできません。ロボアドは分散投資先の1つとして検討すると良いでしょう。