投資信託の「インデックスファンド」「アクティブファンド」の違いは?どっちがおすすめ?

将来の資産形成のため、投資初心者や長期運用に適した「投資信託」を始める方が増えています。

一方で、投資信託の種類は約6,000本(公募投信、2021年1月時点、一般社団法人投資信託協会による)と非常に多く、自身の投資方針に合ったファンドを選ぶのは難しいと感じている方も多いでしょう。

さて、投資信託は「インデックスファンド」と「アクティブファンド」の大きく2つのタイプに分けられます。

それぞれの特徴や選び方など、「いまいちわからない」という方も多いのではないでしょうか。

そこで今回は「インデックスファンド」と「アクティブファンド」について、違いや特徴、選び方まで徹底解説していきます。

投資信託を選ぶうえで、まずは知っておきたい知識になりますので、投資信託に興味のある方、運用を検討している方は、ぜひ参考にしてください。

Index

1)インデックスファンドとアクティブファンド、それぞれの特徴

「インデックスファンド」と「アクティブファンド」とは、どのような目的で運用を行っていくのか、いわばそのファンド(投資信託)の「運用方針」を表しています。

マーケット(市場)には、株式では「日経平均株価」や「TOPIX」、米国の「NYダウ」や「S&P500」のような指数(インデックス)があります。

インデックスとは、市場の動きを表した数値のことで、例えば「日経平均株価」でいうと、東証一部上場の約2,000企業から厳選された225銘柄を対象に算出された数値のことをいいます。「TOPIX」は東証一部上場の全銘柄を対象に算出された数値です。

インデックスは、株式の債券や不動産、コモディティなどあらゆる投資対象で設定されています。

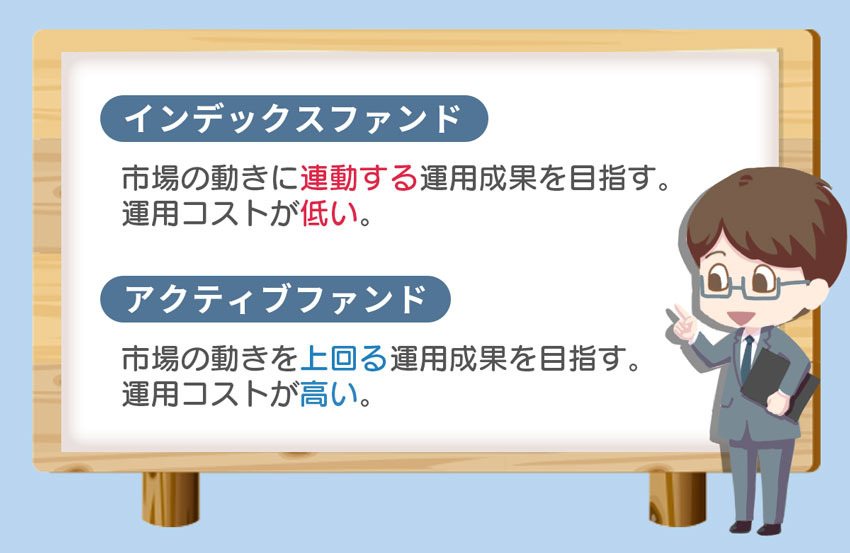

このインデックスに対してどのように運用を行っていくのかが、両者の違いになります。

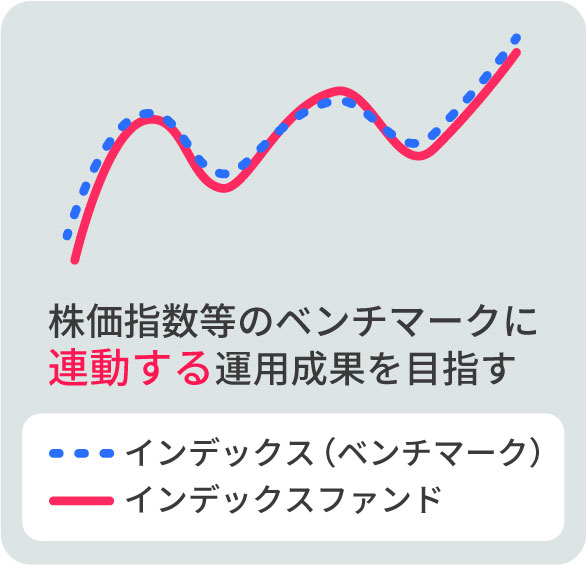

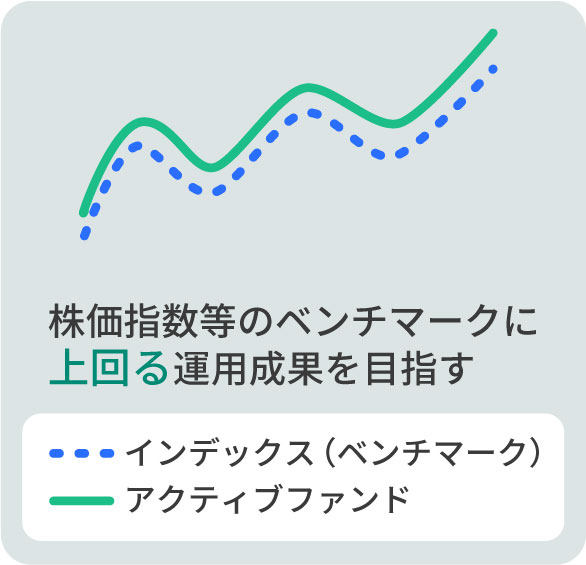

下の図を参考に見ていきましょう。

| インデックスファンド | アクティブファンド | |

|---|---|---|

| 主な運用目的 |  |  |

| 特徴 | ・運用コストが低い ・市場全体に投資できる(インデックスによる) | ・運用コストが高い ・インデックスを上回る運用益を見込むことができる |

インデックスファンドは、インデックスに連動する運用成果を目指し、「パッシブ運用」と呼ばれる、受動的・消極的な運用スタイルです。

企業や銘柄の個別調査・分析・選定が不要であるため保有コストが低くなります。また、将来的に成長が期待できる市場(インデックス)を対象としたインデックスファンドでは、リターン(運用益)と低コストの2つの観点から「長期投資にも向いている」と言えるでしょう。

一方のアクティブファンドは、インデックスを上回る運用成果を目指し、積極的(アクティブ)に運用を行い高いリターンを狙っていくスタイルです。

アクティブファンドは、運用のプロ(ファンドマネージャー、アナリスト、ストラテジスト等)が市況や企業の調査・分析を行い投資判断をするため、インデックスファンドに比べコストが高い傾向にあります。

2)インデックスファンドがおすすめの人とファンド選びの注意点

インデックスに連動した運用成果を目指すインデックスファンドですが、どのような人におすすめの運用法になるのでしょうか。

ここでは、インデックスファンドに向いている人や、インデックスファンドを選ぶうえでの注意点について解説を行っていきます。

自身の状況や投資方針と照らし合わせ、最適なファンド選びができるよう、参考にしてください。

インデックスファンドがおすすめの人

インデックスファンドにおいても、ファンドマネージャーが指揮をとります。運用方針は「ベンチマークとなるインデックスと連動」となるため、個別銘柄のように当てが外れて大きな損失を被る可能性が低く、ベンチマークと同等のリターンを期待することができます。

また、シンプルで機械的な運用であるため銘柄の分析や調査などは不要で、連動する指数の値動きだけ押さえておけばよく、投資経験や知識のない方にも適しているといえるでしょう。

信託報酬が低く、販売手数料がかからないファンドが中心となるため、コストを抑えた運用を行うことが可能です。

インデックスファンドは低コストで長期投資に向いていることから、多くの金融機関で「投信積立」に取り入れられています。投信積立は、毎月など一定期間ごとに決まった額を長期的に積み立てる投資法で、投資額は100円や1,000円からと少額から可能です。

インデックスファンドを選ぶ際の注意点

- #1 どんなインデックスを選ぶのか

- #2 信託報酬の低いファンドを選ぶこと

#1 どんなインデックスを選ぶのか

インデックスには、さまざまな種類があります。

代表的な指数は、国内の市場平均である「日経平均」や「TOPIX」、米国の市場平均である「NYダウ」や「S&P500」ですが、それ以外の国や地域(先進国・新興国)、その他のさまざまな資産(株式・債券・不動産・コモディティ等)を対象とする指数があります。

インデックスファンドは、一般的に長期保有するほど、そのインデックスの平均的リターンを高い確率で期待できます。

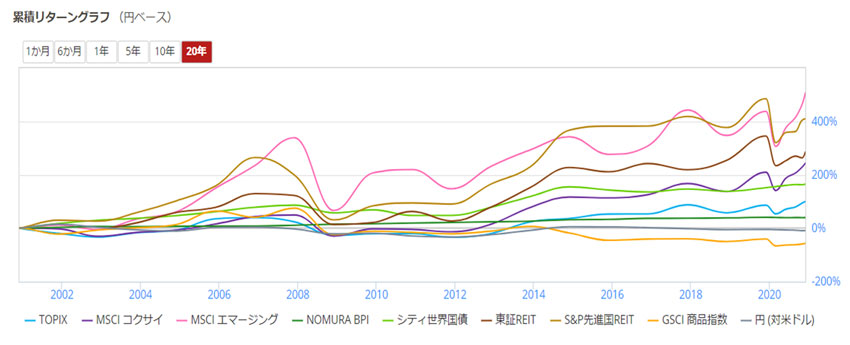

以下のグラフは、主要インデックスの20年間のリターンを円ベースで表しています。

引用元:主要な株価指数・インデックスのリターン (毎月更新) – myINDEX

上記グラフの通り、インデックスによってリターンの振れ幅は異なり、累積リターンの数値も異なります。

同じような動きをする投資対象をカテゴリ分けしたものを「資産クラス」といいます。

運用目的によって資産配分を決めることが大切ですが、まずは資産クラスを決め、その代表的なインデックスを使ってポートフォリオを組んでいくという方法があります。

そのため、インデックスファンドを始める際は、代表的な資産クラスとそれぞれの市況を確認しておくと良いでしょう。

代表的な資産クラス

インデックスファンド選択の考え方

インデックスファンドを選択する際は、そのファンドの投資先である市場の「成長が期待できるかどうか」を予測することが前提になります。

インデックスファンドの弱点としては、ベンチマークとしている市場の銘柄が全て含まることになるので、本来投資すべきではないような銘柄も含まれてしまうことです。

成長が見込まれない市場のインデックスファンドに長期投資した場合、パフォーマンスはあまり期待できないでしょう。

これまでの市場(インデックス)の推移と併せて、将来の成長性を予測したうえで、インデックスファンドを選ぶようにしましょう。

#2 信託報酬の低いファンドを選ぶ

インデックスファンドは、信託報酬が0.5%以下とかなり低く設定されたファンドも多く、メジャーなインデックスで0.2%や0.1%と有益な投資対象として考えられるファンドが複数あります。

また、販売手数料がかからないノーロード型の場合がほとんどです。

信託報酬は、投資信託を保有しているだけで継続的にかかる運用費用のことです。

インデックスファンドは、信託報酬の低さがファンド選びのポイントとなります。

現在インデックスファンドの信託報酬は全体的に低いものの、最安の0.094%(SBIバンガードS&P500)がある一方、1.283%(iシェアーズエクイティ)と高いものまであります。

信託報酬0.1%と1%でどれだけリターンに差が出るのでしょうか?

以下の条件を想定して簡単にシミュレーションしてみました。

- 毎月3万円ずつ積立てる

- 積立期間は30年間

- 年率平均リターンは5%

投資元本は、36万円(3万円×12ヶ月)×30年間=1,080万円

それを年平均5%で運用できたと想定すると、資産は約2,457万円(千円以下四捨五入・税引き前)となり、約1,377万円の運用益(税引き前)を生み出したことになります。

信託報酬0.1%とした場合、わかりやすく計算するため、年平均4.9%(5%-0.1%)と想定して概算していきます。

すると30年間で資産は約2,413万円(千円以下四捨五入・税引き前)となり、約1,333万円の運用益(税引き前)が出たことになります。

信託報酬1%とした場合、年平均4%(5%-1%)と想定して概算すると、30年間で資産は約2,063万円(千円以下四捨五入・税引き前)となり、運用益は約983万円(税引き前)です。

信託報酬0.1%の場合と、1%の場合の30年後の資産を単純に比較すると、税引き前で約350万円(2,413万円-2,063万円)もの差が見られます。

長期運用では、同じ利回りでも、保有コストの違いで、リターンに大きな影響が生じることがわかりますね。

信託報酬や販売手数料は、証券会社のホームページ等に掲載されている投資信託の目論見書(購入前に交付される説明書類)に記載があるため、必ず確認してください。

参考:

主要インデックスファンドシリーズ、信託報酬の一覧(morningstar.co.jp)

積立計算(満期一括課税) – 高精度計算サイト (casio.jp)

3) アクティブファンドがおすすめの人とファンド選びの注意点

アクティブファンドがおすすめの人

インデックスファンドはその指数に組込まれている全銘柄が対象となる一方で、アクティブファンドはファンドマネージャーが選定した銘柄が対象となるため、すべてはファンドマネージャーの手腕次第になります。

ファンドマネージャーの読みが当たれば、市場平均となる株価指数を上回るリターンが得られますし、そうでなければ、高いコストを支払ったにもかかわらずインデックスを下回るパフォーマンスとなってしまいます。

アクティブファンドは、インデックスファンドに比べて銘柄を絞って集中した投資となることが多いため、リスクが高くなりますが高いリターンを期待することができます。

アクティブファンドを選ぶ際の注意点

- #1 ある程度の投資知識や経験が必要

- #2 運用実績に着目すること

- #3 ファンドの純資産額やその推移に注目

- #4 インデックスファンド等と併用して運用する

#1 ある程度の投資知識や経験が必要

現在国内で取扱われている公募投資信託の数は6,000本弱で、そのうちインデックスファンドが1,000本強、対してアクティブファンドは3,400本強とされています(一般社団法人投資信託協会 2021年1月、ETFを除く)。

アクティブファンドは、一般的にインデックスファンド以外の投資信託とされるため、銘柄数が多いのが特徴です。

以下はアクティブファンドで使われている投資手法の一例です。

- グロース投資… 売上や利益の成長性が高く、今後さらに期待できる銘柄を選定し投資する手法

- バリュー投資… 現在の株価がその企業の利益や資産価値から判断して、割安な銘柄を選定し投資する手法

- テーマ型投資… 「SDGs」や「自動運転」「バイオテクノロジー」のように、世間の関心が高いテーマ性のある銘柄に投資する手法

上記以外にも、アクティブファンドではさまざまな投資手法が用いられ、その種類や数は多岐にわたります。

そのため、ある程度投資の知識を持った方や、経験のある方のほうが、自身の投資理念やリスク許容度にあったファンド選びができるでしょう。

#2 運用実績に着目すること

アクティブファンドは、ファンドマネージャーの目利きにかかっています。

信託報酬等の運用コストがかかっても、リターンが高ければ問題ありません。コストも大事ですが、それ以上に過去の運用実績が重要です。

少なくとも3年から長ければ10年以上、継続的に高リターンを上げているファンドは検討する価値があります。

過去の運用実績で着目すべき数値は、以下3点です。

| トータルリターン | 対象期間の運用益。高いほど良い。 |

|---|---|

| リスク(標準偏差) | 基準価額(投資信託の価格)の値動きの振れ幅。高いほどハイリスク。 |

| シャープレシオ | リスクに見合ったリターンを上げているか、運用効率を示す数値。高いほど良い。 |

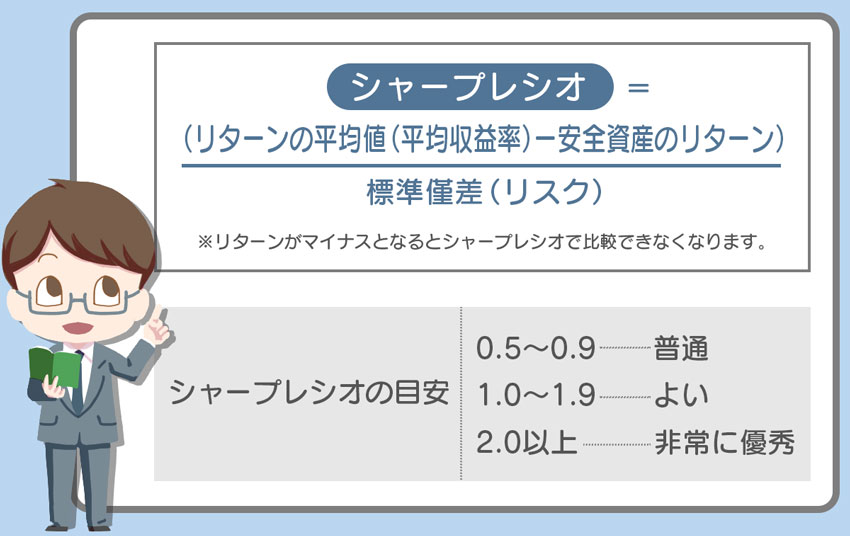

参考:シャープレシオとは

シャープレシオとは、投資の効率性を測る指標のひとつで、リスクに見合ったリターンを上げているか、運用効率を示す数値です。高いほど良い(リスクに見合ったリターンを期待できる)とされます。

シャープレシオは以下の計算式で値を導き出します。

※「安全資産のリターン」…無リスク資産(国債短期等)の収益率

シャープレシオは、同じアセットクラスのアクティブファンドを比較するのに有益ですし、ポートフォリオ同士を比較する際も使えます。

これらの運用実績は、ファンドの運用報告書や月次レポート、ホームページ等で確認することができます。

運用実績のない新規のファンドより、これまで暴落局面を乗り越え、運用実績を着実にあげてきたファンドを評価すべきだと考えます。

#3 ファンドの純資産総額やその推移に注目

ファンドの純資産総額は「時価総額」と言い換えることができ、アクティブファンドでは特に重要な数値になります。

純資産総額が低いファンドは、以下のようなことが想定されます。

- 運用中止(繰り上げ償還)のリスク

- 信託報酬や購入手数料、解約手数料(信託財産留保額)などのコストが高くなる

- ファンドの目標に対して、効率的な運用が行われなくなる

- 理想のポートフォリオ(組込み銘柄の内訳)を組めなくなり、リスク分散ができなくなる

アクティブファンドは、インデックスファンド以上にコストがかかるため、資金源となる純資産総額が低いファンドは避けるべきでしょう。

また、純資産総額の推移にも注目し、右肩上がりで増加傾向にあるファンドが望ましいでしょう。

純資産総額が減少している場合は、運用成果が下がり解約する投資家が多いと考えられます。特に販売しやすいという意図で設計されるテーマ型のアクティブファンドなどは、テーマの旬を過ぎると純資産総額が目減りし損失を被ってしまう可能性もありますので、充分注意しましょう。

基準価額(純資産総額÷全口数)が上昇し続け、純資産総額も増え続けている場合は、多くの投資家が買い続け、運用成績も良好であるといえます。

#4 インデックスファンド等と併用して運用する

アクティブファンドは、インデックスファンドに比べ、リスクやコストが高いため、アクティブファンドのみを投資対象とするのではなく、インデックスファンド等と併用して運用することで、効率的にリターンを狙うことができます。

資産運用において、分散投資でリスクを軽減させることは基本です。

例えば、インデックスファンドは、リーマンショックやコロナショック時のように株価が大暴落した場合、当然にリターンも同様に大きく下落します。

しかし、アクティブファンドは、優秀なファンドマネージャーの判断で、このような下落局面で下値を抑えこむことができるファンドも中にはあるでしょう。

また、上昇局面ではインデックスファンドよりパフォーマンスを上げているアクティブファンドもあります。

個々のリスク許容度に応じてアクティブファンドとインデックスファンドを使い分け、目的に合ったパフォーマンスを狙うと良いでしょう。

まとめ)自身の投資環境を見直し、最適なファンドを!

インデックスファンドとアクティブファンド、どちらも魅力的な運用法です。

両者とも、「手数料」「どのような金融商品なのか」「分配金の方針」等をしっかり確認することが大切です。

分配金は、運用で得た利益から支払われるお金で、ファンドによって、出るタイプと出ないタイプがあります。

分配金が出ない場合は、その分が再投資されるため、複利効果で運用効率が上がります。

一方で毎月分配型のファンドは、複利効果が期待できないことに加え、元本を取り崩してしまうようなアクティブファンドもあるので、ファンド選びの際はそこも注意すると良いでしょう。

シャープレシオや、コストに見合ったリターンが得られているか等を確認し納得して購入できれば良いと思います。

複数のインデックスファンドとアクティブファンドを組合せて運用するのもおすすめです。

自身の投資目的や投資方針、資産やリスク許容度など、今一度整理し見直し、最適なファンド選びができたら良いですね。