「割安株」ってどうやって見つけるの?株式投資初心者でもわかる、割安株の見つけ方は?

株式投資を始めたばかりの頃は、成長株(グロース株)、割安株(バリュー株)をいう言葉を耳にし、「どっちが儲かるのだろう。」と迷ってしまうものです。

結論から言えば、銘柄選びと投資のタイミングが適切であれば、どちらの方法も良い結果が得られる可能性があります。

また、割安株投資は、成長株投資よりも感覚的に馴染みやすいと思います。

なぜなら私たちは、食べ物を買うにしても服を買うにしても、そして家や車を買うにしても「割安なもの=お買い得なもの」を求めて買っているからです。

ですが、普段は割安なものを判断できる私たちでも、株式のこととなると価格の基準がわからなくなってしまうものです。

割安株をしっかり見つけることができるようになれば、株式投資で成功する可能性は高まるでしょう。

今回は割安株、言い換えれば「お買い得の株」をどのように探したら良いのかを解説します。

Index

1) 「割安株」(バリュー株)・割安株投資(バリュー株投資)とは

割安株とは「会社の資産の割には株価が安い」、「会社の稼ぎからすると株価が割安である」といったように判断できる銘柄のことを言います。

つまり、その銘柄が持つ企業価値を元に、安いと判断できるのが割安株投資です。

割安株投資の考え方は、ファンドや大企業がベンチャー企業や中小企業を「買収」する時の考え方に似ています。企業買収では、以下の2点を材料にその会社を買うのかどうかを判断します。

- 1.その企業にどれだけの資産価値があるか

- 2.その企業は将来どれだけ稼げるのか

「1.その企業にどれだけの資産価値があるか」の考え方は、例えばその会社が持つ商品・サービスや機械・設備、不動産などの資産価値を見て買収を考えることです。

その会社には価値がある資産があるのに、本来の資産価値以下の価格でその会社を買収できるのであれば、「この企業は割安だ」と判断できます。

500万円分の金貨が入った箱を300万円で買えるなら安いというのと似ています。

また、「2.その企業は将来どれだけ稼げるのか」の考え方は、「この企業の将来の稼ぎから考えるとこの価格は割安だ」と判断する考え方です。

例えば、毎年1,000万円の利益を生み出す会社を、5,000万円で買えるのであれば、「5年で資金を回収できるのだから割安だ」と考えたりします。

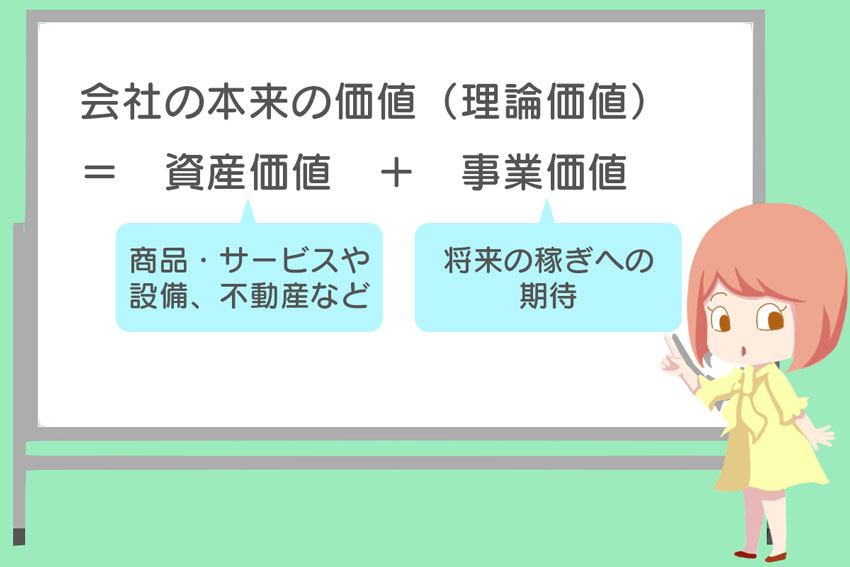

ここまでの話を整理してみましょう。

割安株投資は、「1.その企業にどれだけの資産価値があるか」の視点と、「2、その企業は将来どれだけ稼げるのか」の視点が大切になるとお伝えしました。

この2つの視点を足すことで、その企業の「本来の価値」(理論価値)を想定することができます。

資産価値+将来の稼ぎへの期待(事業価値)=本来の価値(理論価値)

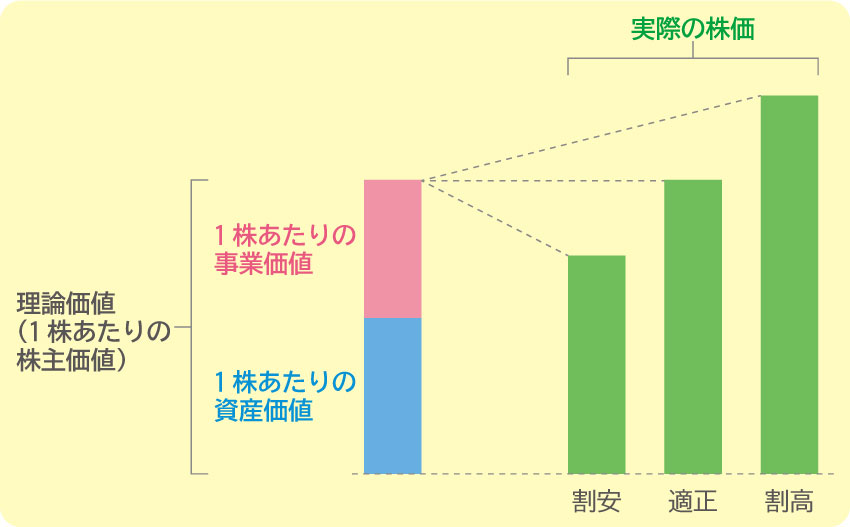

対象の銘柄の本来の価値(理論価値)が分かれば、それを1株あたりの価値に割り戻したのちに実際の株価のほうが低価格だった場合、その銘柄は「割安株」ということになります。

割安株は、基本「長期保有」が望ましい

投資の神様と言われているウォーレン・バフェット氏は割安な水準で株を買い、その後長期運用をするスタンスで知られています。

割安株への投資は、長期投資で行うことが基本です。

割安株投資と言っても単に株価が下がっている銘柄を買えば良いというわけではなく、中長期的に業績が安定的に成長している銘柄を選ぶ必要があります。

ただ、通常は業績が良い銘柄は成長株のようにどんどん先回りして買われていくものであり、割安ではないはずです。

「割安」となっているからには、何かしらの売られている原因があります。

その売られている理由は企業の内部のことであれば社内の体制が改善するのに一定の時間がかかります。業界の注目度が落ちているのであれば、再度その業界にスポットライトが当たるのにはそれ以上の時間がかかるかもしれません。

しかし、企業に資産や業績の裏付けがあれば、売られすぎていた銘柄も徐々に買い戻されていく可能性があります。

実際にウォーレン・バフェット氏が率いるバークシャー・ハサウェイという投資会社は、割安株への長期投資で運用を成功させ、同社の時価総額は世界でトップ9位に位置しています。(2020年6月時点、pwcの調査による)

参考文献:Global Top 100 companies by market capitalisation Update to 30 June 2020

割安株を見つけるためには、「スクリーニング」と「ファンダメンタルズ分析」が必須

割安株を探すためにはどうすると良いのでしょうか。

1つ1つの銘柄のチャートを確認していては効率が良くありません。また、「単に株価が下がっていれば割安株」というわけではないことにも注意をしましょう。

割安株を見つけるためには、「スクリーニング」が必要です。

スクリーニングとは、いろいろな条件を付けて振るい分けし、銘柄を絞り込むことです。

自分の知っている企業の中から割安銘柄を探すのでは限界があります。スクリーニングを行うことで、気づかなかった割安銘柄を発見することができます。

そして、抽出された銘柄の中で、気になる銘柄をファンダメンタルズ分析することで、本当にその銘柄の株価が割安なのかどうかを確かめることができます。

あわせて読みたい

-

- 株の銘柄選び方で、「ファンダメンタルズ分析」はどうやるの?初心者向けに優しく解説

- 長期投資を前提としたファンダメンタルズ分析の基本から、その手法、注意点など優しく解説しています。...

次章からは、具体的な割安株の見つけ方について、説明していきます。

2)割安株の見つけ方 おすすめの流れ

スクリーニングと簡単に言われても、何をどうして良いかわからないという方は多いと思います。ここからは、割安株を探すためにスクリーニングの方法を説明します。

通常、スクリーニング作業は専用の「スクリーニングツール」を使います。どのスクリーニングツールがおすすめかは次の章で紹介していきますので、まずは作業手順を確認していきましょう。

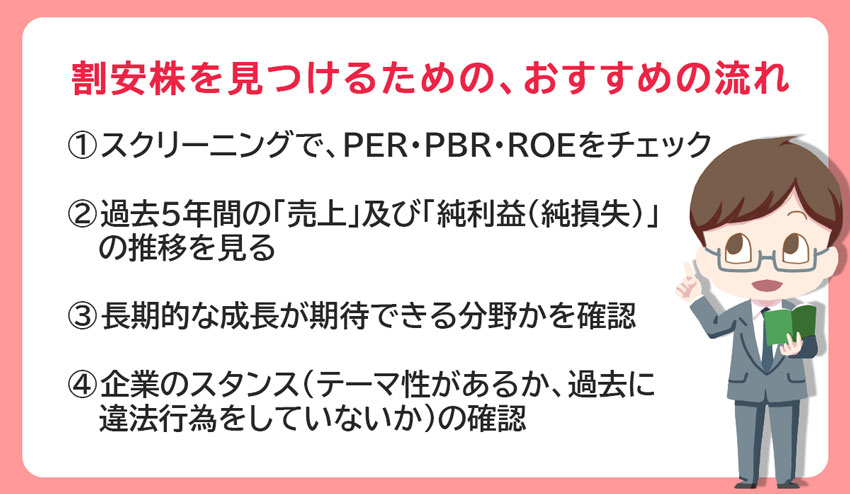

割安株を見つけるための、おすすめの流れ

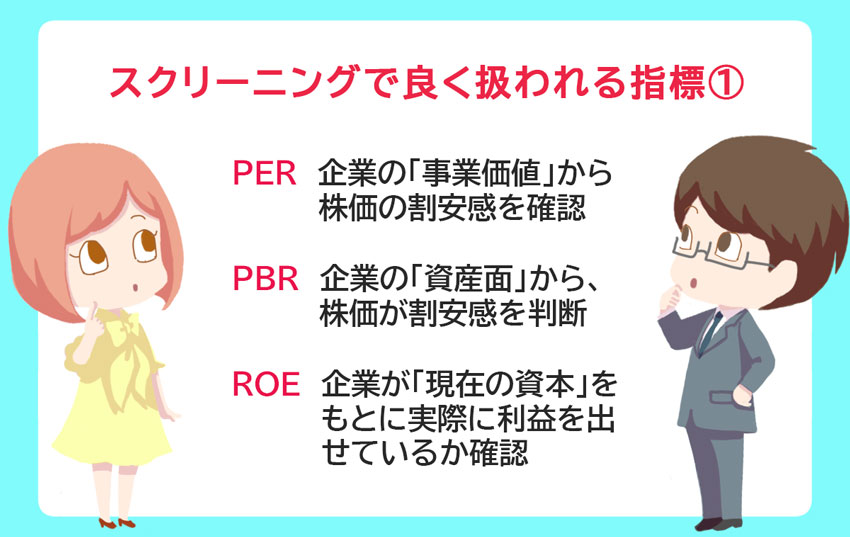

①スクリーニングで、PER・PBR・ROEをチェック

株価が割安かどうかを判断するには、「〇〇の割に安い」と言えるかどうかが重要です。

先に述べた通り、株価が割安かどうかを測る際には、資産価値と事業価値を見ます。

資産価値はPBR(株価純資産倍率)、事業価値(事業でどれだけ稼げるか)はPER(株価収益率)を見るのが基本になります。

PBR(株価純資産倍率)

PBR(株価純資産倍率)とは、その銘柄(企業)の「資産面」から株価が割安かどうかを判断する指標です。

PBRの適性値の目安は1~2(倍)です。数が小さいほど「割安」になります。

割安株のスクリーニングを行う際は、「1」以下の銘柄を探していくと良いでしょう。

PBRは、下記の式で求められます。

- PBR=株価÷1株あたりの純資産(BPS)

ここで言う、純資産とは、財務諸表上(帳簿上)の純資産のことです。1株あたりの純資産は、「純資産÷株数」で計算できます。

例えば純資産が1,000億円、発行株数が1億株、株価が900円の銘柄の場合、下記のような計算になります。

- PBR=900円÷(1000億円÷1億株)=900円÷1,000円=0.9倍

株価が1株当たりの純資産を下回っているということは、帳簿価格よりも株価の方が安いということです。

もし、この会社が解散をするとしたら、純資産を1株ごとに分け合うことになるので、この例の場合は、1株に1,000円の分け前があるということになります。つまり、「900円は解散価値より安い→割安」と判断できます。

PER(株価収益率)

PBRで資産価値を見ましたので、次は事業価値をPERで見てみましょう。

PERは、銘柄の「事業価値(将来への期待値)」から株価の割高感・割安感を確認する指標です。

PERの適性値の目安は10~20(倍)です。数が小さいほど割安になります。

PERで割安株のスクリーニングを行う際は、値の少ない銘柄を探すととともに、同業他社のPERを確認し、その平均値と比較してどうかも確認しておくと良いでしょう。

PERは次の式で求められます。

- PER=株価÷1株あたりの純利益(EPS)

1株あたりの純利益は、「当期純利益÷株数」で求められます。例えば、当期純利益が100億円、発行株数が1億株、株価が1000円の銘柄があるとしたら式は下記にようになります。

- PER=1,000円÷(100億円÷1億株)=1,000円÷100円=10倍

「PERが10倍」というのは、一見するとわかりにくいと思います。

PER 10倍とは、「株価1,000円は今期の純利益を10年分積み上げたものである」という意味で、言い換えると「投資した資金が10年で回収できる」という考え方になります。

もしこの銘柄のPERがいつもは20倍程度(20年で投資資金が回収できる株価の水準)で推移しているのであれば、PER10倍は割安ということができます。逆にいつもこの銘柄が、PER5倍程度で推移しているのであれば、PER10倍は割高ということになります。

ファンドが行う「企業買収」の場合は、本当にこのように回収年月を計算して、実際に毎年の利益によって投資資金が回収できるのかどうかをシミュレーションします。

このような考え方がベースにあるせいか、PERで割安感を測る方法は、株式投資の業界ではポピュラーです。

最初は慣れないかもしれませんが、いくつか銘柄を見ていくうちに理解が進むはずです。

ROE(自己資本利益率)

ROEは、自己資本(純資産)に対してどれだけの利益(当期純利益)が生まれたかを示す指標です。

ROEが高いほど、対象の銘柄が「(資本をもとに)効率的に利益を出せる」ことを予測できます。また、ROEがマイナスの銘柄はその期間利益を出せていない赤字の企業ということになります。

ROEを使ってスクリーニングする際は、「プラス10%以上」から見てみることをおすすめします。

ROEの計算方法は下記になります。

- ROE=当期純利益÷自己資本

自己資本とは、簡単にいうと会社自身の資本(資金)のことです。ちなみに他人資本は借金(負債)という意味です。

例えば、当期純利益が300億円、自己資本が1,000億円の会社のROEは下記の通りになります。

- ROE=300億円÷1,000億円=30%

ROE30%は、「この会社は1,000億円の自己資金があれば、300億円の利益(自己資本の30%相当)をあげる力がある」という意味です。

企業は、上がった利益を自己資本に上乗せしていきます。稼いだ利益は会社のものなのだから当然です。例えば、300億円の利益を翌年の自己資本に組み入れると、1,300億円になります。

そして、1,300億円の自己資本があれば、この会社は390億円の利益(自己資本の30%相当)があげられる可能性があるということになります。

自己資本は「純資産」の一部なので、自己資本が増加するということは、純資産も当然増加するのです。

そして、ROEが高い企業は、自己資本が増えるごとに純利益も増加していくと考えることができます。

ROE30%の企業の利益の理論上の推移

| 自己資本(≒純資産) | 純利益(自己資本×30%で計算) |

|---|---|

| 1,000億円 | 300億円 |

| 1,300億円 | 390億円 |

| 1,690億円 | 507億円 |

| 1株純資産が増加→PBRに影響 | 1株利益が増加→PERに影響 |

ROEが高い企業は、将来の純資産と純利益が上がっていく、ということになりますので、「未来の予測値からすると割安」と判断できる場合があります。

ただし、ROEは借入による資金調達を増やすことによっても高くなります。借入が増えれば、財務の健全性に影響を与えることにもなります。ROEが高いからと言って、必ずしも優れた経営状況にあるとは限りません。

バランスシートや借入の状況を見て安全性を確認するなど、ほかの指標とあわせて確認する必要があります。

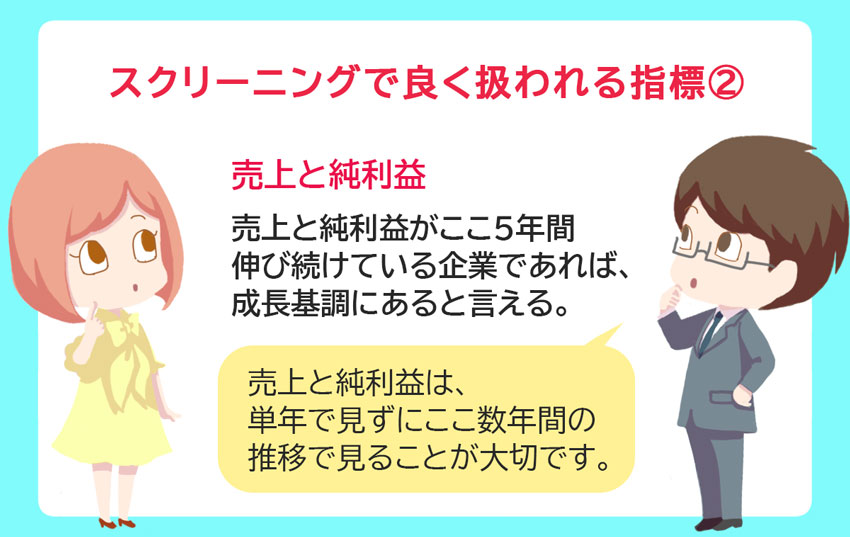

②過去5年間の「売上」および「純利益(純損失)」の推移を見る

次に売上と純利益の推移を見てみます。

「売上と純利益を見るのは成長株の探し方なのでは?」と思う方もいるかもしれません。

実は、割安株が成長株に化けることはあります。「割安なうちに株を買って、その銘柄が数年後に成長株として上昇している」というストーリーが理想です。

売上と純利益が最低5年程度伸び続けている企業であれば、ひとまず成長基調にあると言えます。

また、このようなスクリーニングで近年に赤字の期がある銘柄を排除することは大切です。

企業は赤字になると純資産を減らします。「今は資産価値と比較して割安だけど、赤字続きだから純資産の減少を含めて考えるとこの銘柄は割安ではない。」と判断できることもあります。

2008年のリーマンショックでも、2020年のコロナショックでも赤字になっていない優良企業はありますので、そういった銘柄の中から割安銘柄を探すと安心感があります。

③長期的な成長が期待できる分野かを確認」

割安株を探す際に、その企業の分野を確認することが大切です。

業績は、企業努力だけではなく「流行」も大きく影響するからです。

例えば、今後成長が期待できる分野の製品の「一部品」を作っているような中小企業の場合、ファンドや機関投資家(企業の運用担当者)といった大口の投資家が手を出していない場合があります。

時流に乗って業績は上向きなのに時価総額が小さいがために、ファンドの投資対象に入っていなかったり、アナリストが調べていないためにプロの投資家から注目されずに割安で放置されている銘柄があります。

このような「これからの時代に役立つことをやっている割に、マイナーな銘柄だから株価が上がっていない」という銘柄を見つけるのが割安株投資の醍醐味です。

一方で「時代の変化とともに業界が衰退している」という企業の場合は、いつしか赤字になってしまうかもしれません。

資産価値と事業価値が落ちてしまうと「割安」と判断していた根拠自体が崩れてしまいますので、分野を見ることは大切になります。

④企業のスタンス(ビジョンと行動の一貫性があるか、過去に違法行為をしていないか)の確認

①~③のスクリーニングである程度銘柄を絞り込んできたら、続いてはその企業の「スタンス」についても調査しておきましょう。

成長する企業は、理念やビジョンが明確に打ち立てられ、かつ活動にもそれが見られるものです。

逆に企業ビジョンと行動に一貫性がなかったり、過去に違法行為をしている企業が中長期的に成長していくケースはあまり期待できないでしょう。また、違法行為は「繰り返される」ケースが少なくなく、再度違法行為を行った際には株価の大暴落に繋がる可能性があります。

ちなみに、これら企業のスタンスはスクリーニングでは検出できませんので、企業サイトやGoogle検索などで新聞社のネット記事などを調べて確認する必要があります。

企業のスタンスの捉え方は、個々人によって異なるので運用の成果に差が生じやすいと感じます。

例えば、事業を1つの分野に集中している企業を見た時に、「一極集中型で成長が期待できる。強みを伸ばすのは良いことだ」と見る方と、「事業の集中は、その事業がうまくいかなかった時のリスクが高い」と見る方に分かれます。

どちらも正解はなく、一極集中していても他社が真似できないことをやっていれば業績は安定しますし、いろいろと手を広げている企業が全ての事業で儲かっているとは限らないわけです。

また、推進していた事業に何らかの失敗があった時も「ついにあの企業のメッキが剥がれた」と判断するのか、「事業をしていればミスはある。あの企業の社風なら変革して乗り越えるだろう」と判断するかで、下がった株を割安とみるのかどうかが変わってきます。

もちろん、この場合も正解は未来が来るまでわからないわけですが、その企業の普段の姿を観察したり、製品やサービスを使ってみるなどの調査をしてみることで、自分なりの判断をしていくことが大切になります。

3)割安株探しに!おすすめのスクリーニングツール

実際にスクリーニングをしていく際には、無料で使えるツールがありますので、まずはそういったものを触ってみると良いでしょう。

証券会社のマイページ内で利用できるスクリーニング機能もおすすめです。

各ツールの特徴は異なりますので、一通り調べてみて自分にあったものを使うか、複数のスクリーニングツールを使い分けるのも良いでしょう。

簡易スクリーニングなら、Trader’s Webの「銘柄スクリーニング」がおすすめ

画像引用元:Trader’s Web「銘柄スクリーニング」

トレーダーズウェブは、投資情報の提供サービスです。会員登録をしなくてもスクリーニング機能を使うことができます。「まずはスクリーニングをやってみたい」、という方にとっては、すぐに取り組めるので嬉しいサービスになっています。

スクリーニングの項目は、ファンダメンタルズ分析だけでなくテクニカル分析の項目も多く入っています。

メジャーな項目に絞られている分、初心者にとっては使いやすいでしょう。

トレーダーズウェブは、株式マーケットの最新情報もアップしており、情報サイトの割に広告が少ないせいか視覚的に見やすくなっています。

セミプロ的な投資家は月会費がかかる有料版を利用しており、初心者から玄人まで幅広く使えるサービスになっています。

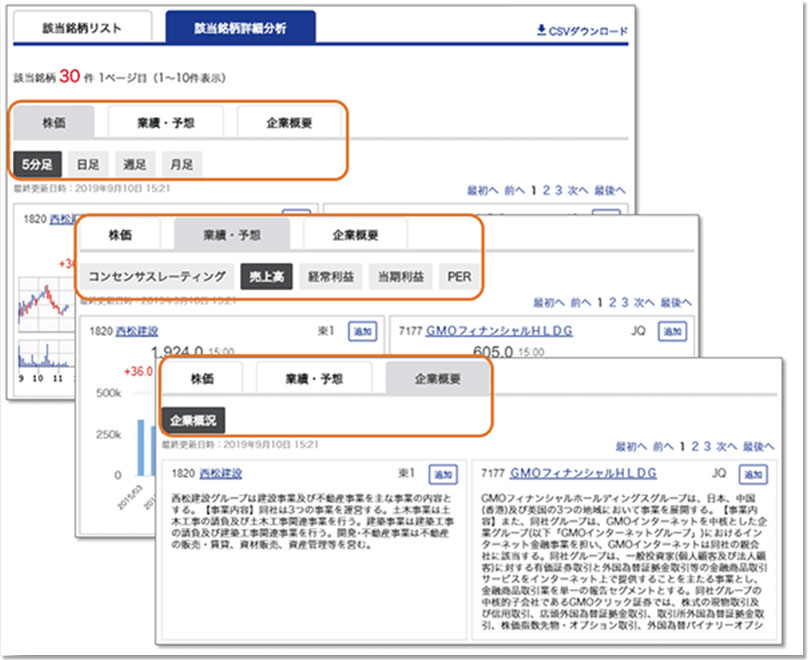

SBI証券「銘柄スクリーニング」

画像引用元:SBI証券「国内株式銘柄スクリーニングの使い方」

SBI証券のスクリーニング機能は、デザイン性に優れています。検出結果がビジュアル化され、一覧で見られるため、株価や業績の状況をすぐに判断できます。

SBI証券のスクリーニング機能は初心者でも抵抗なく使えるでしょう。スクリーニングで気になる銘柄が見つかったら、もう少し詳しく分析したくなると思います。

そのような時は、STOCK REPORTSが役に立ちます。SBI証券のマイページで提供されている本レポートはREFINITIVという調査会社が作成したもので、ファンダメンタルズ指標を中心に約10ページに渡って情報がまとめられています。

このSTOCK REPORTSはアナリストがレポートを作っていない中小型株の分も作成されています。

また、「機関投資家保有率」が記載されているため、プロも買っている銘柄かどうかがわかり、1つの参考になると思います。SBI証券を利用する際には、スクリーニングをし、その後STOCK REPORTSで深堀りしていく、という順序だと効率的です。

あわせて読みたい

-

- SBI証券はおすすめ?メリット・デメリット、評判、口コミを紹介

- 1)SBI証券は、どんな証券会社? SBI証券は、総合口座数および預かり資産残高が、国内主要ネット証券の中でトップのネット証券会社です。 ...

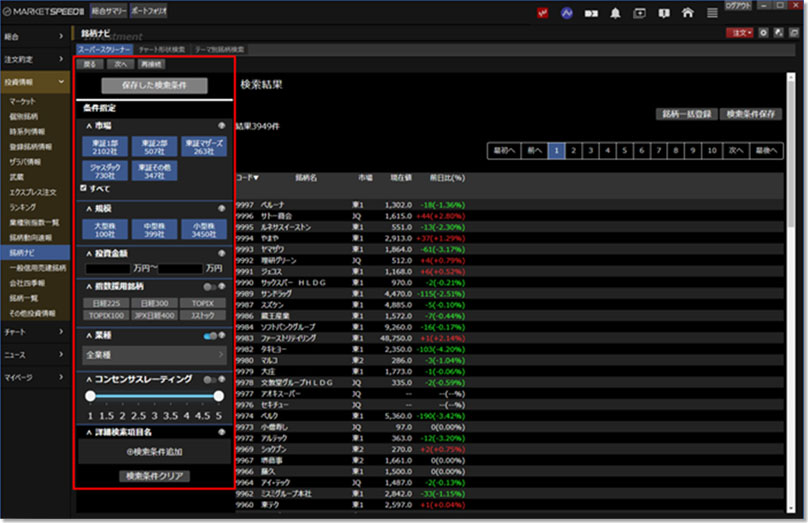

楽天証券「スーパースクリーナー」

画像引用元:楽天証券「銘柄ナビ/スーパースクリーナー」

楽天証券の特徴は、スマホアプリが使いやすいことです。

楽天証券のスマホ用アプリiSPEEDには、PC版と同じ機能を持ったスーパースクリーナーというツールが搭載されています。iSPEEDアプリ内だけで、銘柄の絞り込みから、四季報の閲覧まででき、数クリックでお気に入り銘柄グループに仕分けできるので、気になる銘柄をストックしておくのには重宝します。

そして、グループ内の銘柄がどのように動いているのかを見ておくと、投資のタイミングも掴みやすくなります。

また、楽天証券のiSPEEDアプリには日経テレコンのサービスが備わっています。

日経テレコンでは日本経済新聞、日経MJ、日本産業新聞などの記事が閲覧できるだけでなく、最新のマーケット情報も読むことができます。記事情報から、気になった銘柄を分析するというのも良いでしょう。

あわせて読みたい

-

- 楽天証券はおすすめ?メリット・デメリット、評判、口コミを紹介

- 1)楽天証券は、どんな証券会社? 楽天証券は、楽天が手掛けるネット証券会社で、口座数400万口座、預かり残高は7兆654億円(2020年5月現在)...

GMOクリック証券「銘柄スクリーニング」

画像引用元:GMOクリック証券「銘柄スクリーニング」

GMOクリック証券は、財務分析で割安銘柄を絞りこむことに優れています。

スクリーニングの項目に「割安度」という指標があり、こちらを選ぶことで銘柄の株主価値と、実際の市場価値が離れている銘柄を絞り込むことができます。

株主価値とは、GMOクリック証券が財務情報を元に計算した理論上の企業の価値のことです。企業買収の仕事をしているわけでもない個人投資家が、理論上の企業の価値を計算するのは大変です。

GMOクリック証券であれば、ツールの内部で専門的な計算は全て完了しているので、株主価値と市場価値を比較することで割安株かどうかを簡単に判断することができます。

もちろん、理論上の株主価値自体が落ちてきてしまうことはありますので、そもそもの企業の業績の先行きに関しては、経済ニュースや企業から発信される情報を元に予測していく必要があります。

あわせて読みたい

-

- GMOクリック証券はおすすめ?メリット・デメリット、評判、口コミを紹介

- 1)GMOクリック証券は、どんな証券会社? GMOクリック証券は、GMOインターネットグループの一つ、GMOフィナンシャルホールディングス(717...

まとめ)割安株は、「感覚」ではなく、「スクリーニングと財務分析」で見つけよう

株を買うタイミングには、2つの流派があります。株価が上がっている銘柄を追いかけて買う「順張り派」と、下がっている銘柄を狙う「逆張り派」です。

割安株投資は、低位にある銘柄を買うわけですから逆張りの手法です。(成長株投資は順張りの手法)

逆張りの難しさは、下がった価格が割安なのか適正価格に落ち着いただけなのかがわからないことです。

福袋セールならば、1万円の福袋を買って、3万円のコートが入っていたらラッキーです。

ただ、株式投資は運試しではありません。

スクリーニングと財務分析によってしっかり企業の中身を分析すれば、運ではなく理論に基づいて割安株を見つけることができます。

まずは、自身の使っている証券会社や気になるツールから使ってみてはいかがでしょうか。