「子育てを終え、夫とは円満別居中?」hanako.hさん(既婚・パート)のお金事情

hanako.hさんの資産ポートフォリオ

FINANCIAL STATUS

年収:600万円

現在の資産額:100万円

毎月の出費:28万円(うち住居費8万円)

- :%

愛知県に住んでいます。

夫と二人暮らしです。

子供は4人いましたが、皆成人して独立してます。私は19歳で結婚したので、子供も比較的早く産まれていたので。

子供は4人全員女性でしたので、成人後もお金は出ていく一方でした。

そんなこともあってこれまでずっと仕事を続けてきましたが、会社勤務はもう辞めました。

孫もできましたので、できたらエネルギーをそちらに使えれば、と笑。

1これまでの私

立派な戸建てを購入したのは良いものの…。

今住んでいる家は、祖父母の土地に建てた新築の戸建てです。15年程前にローンで購入しました。

なかなかに大きな家で部屋も多くあって、独立した子供たちは、その居心地の良さからか、今でもひっきりなしに帰ってくるのが、最近のちょっとした悩みです。

やっぱり家族が喜ぶ顔みたさに、つい食事とかを奮発してしまうんですよ。特に孫にねだられると、ついなんでも買ってしまったり…。

ローン返済は毎月8万円程で、この返済もとてもしんどいですね。返済まであと20年近くあります。

立派な戸建てではあるのですが、そういったこともあって、来年~再来年あたりに売却しようかと夫と話しています。私と夫二人でしたらもっと家賃の安いところに住めますし。

帰省する子供たちの顔を見れるのは嬉しいのですが、まだどこか親に依存しているところもあるのでしょう。

子供に甘い私たち夫婦への自戒の念と、そして子供たちを自立させる意味合いも込めて、慣れ親しんだ家を手放す予定です。

売却価格は見積もりでおおよそ1,500万円程──らしいのですが、本当にこの金額で売却できるかが不安です。

それがうまくいくかどうかで、来年の生活も変わってきますので…。

2現在の私

一時の別居生活が、夫の節約意識を高めてくれた

夫は定年まで働く予定です。退職金も100万円くらいは出るそうです。

私も今はWebライターの仕事を行っています。頑張れば年間で100万円くらいの金額にはなります。この仕事でしたら、75歳くらいまでは続けられるのではないかな、と思っています。

それから、夫とは一時期別居していまして。

私の親が病気になり、その間の介護をしていた2年間、私たちは別々の場所で生活をしていました。

そして、その経験は夫にとって良かったのではないかなと思います。

なぜかというと、夫自身もちゃんと生活費(コスト)のことを考える機会になったから。

夫婦で生活費を節約しようとしても、多くのご家庭では「生活費を切り詰めるのは妻(女性)の仕事」という考えですよね(若い人は違うかもしれませんが)。

一旦ひとりになって、夫も生活費をしっかり考える大切さや、その負担も身に染みたようで、その後家のお金の話し合いは大分スムーズになりました。

3これからの方針について

健康に、そして日々を充実していくこと。それが一番大事

将来に向けて意識していることは、とりあえず「病気をしないこと」ですね。

これが一番お金を使わずに済みますから。

そして普通の「生活」ができていればよいと思っています。

お金儲けだけして、使わずに死んだのでは、元も子もないですから。

長く働いてお金だけ増えても、結局日々の生活に充実感が無ければ「何の意味があって働いているのか」、ですよね。

豪勢な暮らしができなくても、日々を充実することで健康にも恵まれ、お金がかからない生活が出来るように感じています。

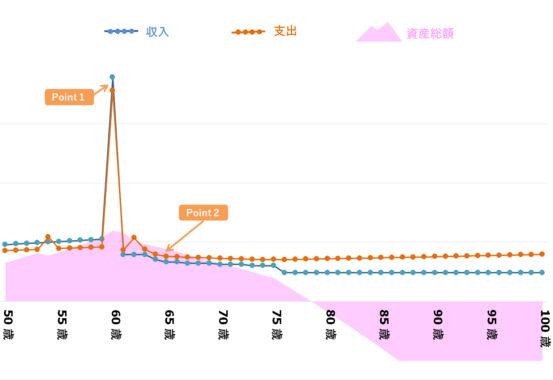

hanako.hさんの、「今後の資産」シミュレーション

- Point1

- 60歳|持ち家売却(1,500万円)

併せてローン残額(1,350万円)の支払い その後賃貸生活へ(月の家賃8万円) - Point2

- 64歳|ご主人(65歳)の定年退職

その後、年金支給と75歳までhanakoさんのWebライター収入(年間約100万)が収入のメインに

※ 上記生涯資産シミュレーションは、hanako.hさんの現資産・年収・支出と現在国内における平均的な教育費、養育費、各種税、年金、金利等を加味して独自算出しております。金額・数値についてはあくまで目安としてご覧ください。。

※ 支出には収入の各種税(所得税、住民税等)・および保険料(健康保険料、厚生年金保険料等)が含まれています。

※ 65歳以降の収入は、公的年金等に加えて株式や投資信託等による値上がり益や配当金による収入が含まれます。

1級ファイナンシャルプランニング技能士(国家資格)CFP®︎ |住宅ローンアドバイザー平澤 朋樹さんのアドバイス

金融商品や保険などの販売を目的としない中立の立場で、住宅購入と資産運用を中心にアドバイスをしています。

これまで住宅購入と資産運用専門ファイナンシャルプランナーとして累計1,000件超の相談をお受けしてきました。

相談者の希望するライフプランを実現させるため、最大限のメリットを出せるよう様々な提案をしています。

また、上場企業でライフプラン、確定拠出年金、資産運用、住宅購入などのセミナーを行うほか従業員向けの相談を毎月実施しています。

#1 夫婦が支出や節約に対して、同じ目線になっているのが良い

「別居してから、主人の節約意識が高まった」とありますが、こちらはとても良いことだったと思います。

hanako.hさんの言う通り、多くの家庭では支出や節約に対して夫婦のどちらからに負担がよりがちです。

これから老後生活に入り、支出に関する話し合いは増えてくるでしょうから、現段階から「同じ目線」に立てているというのは、望ましいことです。

#2 本当に持ち家を売却して大丈夫ですか?よくよく検討を。

持ち家売却は、よくよく検討をしたうえでご決断されることをおすすめします。

売却金額は「1,500万円」とのことでしたが、ローンはまだ20年程残っていますよね(35年ローンの場合)。

仮に年間のローン支払いが100万円程としたら、20年で2,000万円支払うことになります(オーバーローン)。

住宅の売却時にローン残債がある場合は完済する必要になりますので、ここはしっかり確認してください。

ケースによっては、売却しないほうがより長い期間、資産をマイナスにせずに暮らしていける可能性があります。

あとは、その後の賃貸住宅の暮らしをどうするかですよね。

上記の資産シミュレーションでは、住宅売却後は「月の家賃8万円」の賃貸物件で生活するイメージで作成していますが、その場合の生活水準は大きくグレードダウンすることになるでしょう。

自分たちが将来どう過ごしたいかをしっかり考えて、売却のご判断されることをおすすめします。

少なくとも「子供たちの親離れのために…」という理由がメインでの住宅売却は、あまりおすすめできません。

あわせて読みたい

-

- 永遠の議論テーマ「住宅の賃貸と購入(持ち家)、どっちが良い?」に決着を!

- 1)住宅の賃貸と購入(持ち家)、お金がかかるのはどっち? どちらを選択したとしても、まず気になるのが住宅にかかるお金です。 ...

#3 ご自身のWebライターのお仕事は、是非とも続けてください

Webライターの仕事について「75歳くらいまでは続けられそう」とのことでしたが、是非とも続けられると良いでしょう。

仕事を続けている限り安定収入に繋げられますし、そこでの経験や新たな出会いや取り組みのきっかけも持ちやすくなるものです。

なにより、毎日の生活にメリハリも出ますので、hanako.hさんが望まれている「健康に、そして日々を充実していく」ライフスタイルにも、少なからずプラスに関われると思います