【初心者向け】株はやったほうが良い?株がおすすめな人と、おすすめしない人

「株を始めてみたいけど、何から手を付けてよいのかわからない」

「株に興味あるけど、損しそうで怖い…」

これから株を始めようとする方で、このように悩んでいる方は多くいらっしゃるのではないでしょうか。

当然ながら、株式の運用では儲かることもあれば損をすることもあります。

ただし、事前に株式投資のことをきちんと知ることによって、リスクを軽減した運用も実現されやすくなるでしょう。

この記事では、株式の基本的な知識と、あなたが株式に向いているかを確認することができます。

現在株に興味ありつつも具体的な行動を起せないでいる──、そんな方にはきっとお役立てできることでしょう。ぜひご覧ください!

Index

1)そもそも、株とはどんなもの?

株とは、ざっくりというと「会社(会社)を保有している」権利のことです。

つまり、特定の会社の株を持っている(株主になっている)ということは、その持ち分だけその会社の権利を持っているということですね。

ではなぜ会社が株式を発行するのかと言うと、それはお金を集める為です。

会社がお金を集める主な方法としては、

- ①銀行などからお金を借りる

- ②株式を発行して投資家にお金を投資してもらう

の2つがあります。

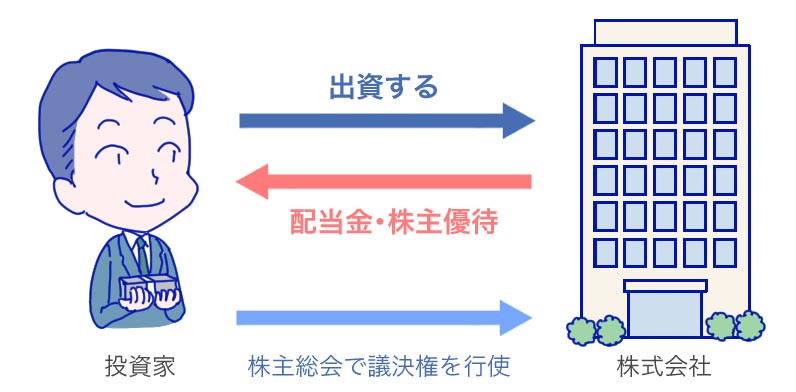

②の方法では、会社は自社の株式を発行したのち、「出資」という形で投資家に購入してもらい、そこで得た資金を会社経営にあてるのです。

一方、株式を購入した人(投資家)は株主になります(※株を1単元(100株)以上保有した場合)。

株主になると、以下の権利を得られます。

株主の権利(もらえるもの)

- 株主総会で議決権を行使する権利

- 配当金・もしくは株主優待(会社による ※必ず貰えるわけではない)

株主総会は、各会社が「重要な経営戦略や人事を決定するための意思決定を株主に諮る場」です。

つまり、株主になれば私たちもその場に参加でき、今後の会社の経営に一票を投じることができます。

配当金や株主優待は、会社側からの「出資してくれてありがとう、これは感謝のしるしです」と渡されるものです。そのため、配当金や株主優待がない会社もありますし、どんな株主優待かは会社によって異なります。

2) 株は、どうやって儲けるの?

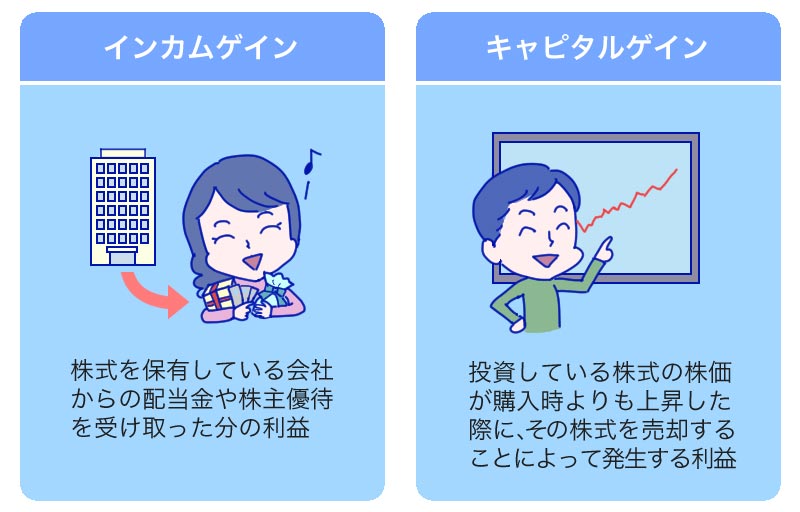

続いては、株での具体的な儲け方(利益の上げ方)について見ていきましょう。 株式投資によって利益を得る方法は、前述の「配当金」(インカムゲイン)と、株の「売却益」(キャピタルゲイン)の2つがあります。

株式投資による利益の上げ方

| インカムゲイン | 株式を保有している会社からの配当金を受け取った分の利益 |

|---|---|

| キャピタルゲイン | 投資している株式の株価が購入時よりも上昇した際にその株式を売却することによって発生する利益 |

インカムゲイン──配当金による利益

「インカムゲイン」とは、株式を保有する会社からの配当金を受け取ることにより発生する利益のことです。 前述したように、配当金がどれだけ出るかは会社によって異なりますので、配当金を目的として株式投資を始める方はそのあたりもしっかり事前に確認しておく必要があります。 ちなみに、東証1部上場企業の配当利回りの平均は年間で約2%程度です(2018年時点)。

キャピタルゲイン──売買で発生する利益

「キャピタルゲイン」とは、投資している株式の株価が購入時よりも上昇した際にその株式を売却することによって発生する利益のことを言います。株式投資をする方の多くは、キャピタルゲインの利益を狙って投資しています。

ここで、なぜ株の売買によって利益を狙えるかについて説明しておきましょう。

株の価格(株価)は常に数値が変わります。

株価は、その株を買いたい人と売りたい人のバランスに影響され、買いたい人(需要)が多くなれば価格が高くなり、逆に売りたい人(供給)の方が多くなると価格が下がるからです。

例えば、ある会社の業績が上がったとき、または「これから上がりそうだ」という期待が高まったときは、「この会社の株を買いたい」という人が増えますよね。そうすると、需要が高まり株価が上がります。

逆に、会社の業績が下がったり、「これから厳しくなるかもしれない」という見方をされた場合は、買いたい人は減りますし、更にはすでにその会社の株を持っている人は「今のうちに売ってしまおう」という意識が働きます。すると株価は下がっていきます。

一般的に、株価は短期的には上記のように需給、一方では長期的には企業の本質的価値に収れんしていきます。

「キャピタルゲイン」は、こういった株価の需要と供給のバランスで変動するしくみを利用すること、長期的な企業の価値の向上を推測することによって、得られる利益です。

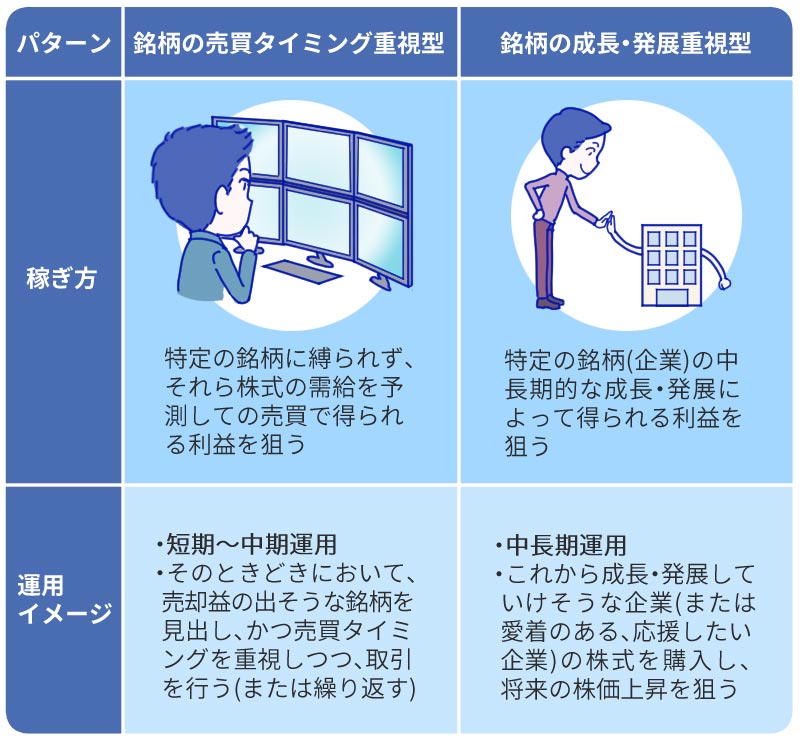

株式のキャピタルゲインによる稼ぎ方のスタイルは2つある!

さて、株式を「キャピタルゲインで稼ごう」という際に、意識してほしいのはその稼ぎ方です。

それぞれの稼ぎ方について、詳しく見ていきましょう。

【銘柄の売買タイミング重視型】特定の銘柄に縛られず、それら株式の需給を予測しての売買で得られる利益を狙う

株式投資というと、こちらの運用スタイルをイメージされる方が多いかもしれません。

特定の銘柄に縛られず、「安い時に買い、高い時に売る」戦略で、その都度の売却益を狙う運用スタイルです。

この場合の投資は「短期投資」となることが多く、デイトレードやスイングトレードを主にした短期的な期間で利益を上げる運用がメインになるでしょう。

「デイトレード」とは、株式の売買を一日単位で行いその日のうちに利益を確定する投資スタイルのことで、短期間での利益の獲得を繰り返すことによって資産の拡大を狙う方法です。

「スイングトレード」とは、株式の売買を数日間~数週間の期間で利益を確定する投資スタイルのことです。

【銘柄の成長・発展重視型】特定の銘柄(企業)の、中長期的な成長・発展によって得られる利益を狙う

株式投資には、「好みの銘柄、または応援したい銘柄があり、それら企業の中長期的な成長・発展を期待する(また、将来的に得られる売却益を狙う)」という運用するタイルもあります。

この場合は基本「中長期投資」となり、半年以上から長くて数十年にわたり同じ銘柄を保有することによって、その期間の値上がり分の利益を狙う投資スタイルになります。

中長期投資では、当然ながらすぐに利益が発生することはありませんが、短期投資と比較して「常に売買タイミングを見計らわなくてはいけない」、「適切な判断を下すための知識・経験が必要」といったことはあまり求められません。

初心者の方で、かつ「応援したい企業(銘柄)がある」という方は、まずはの中長期投資から初めてみるのが良いのではないでしょうか。

3) 株式の取引時等に発生するコストもしっかり把握しよう

株式売買や、配当金を受け取る際には、以下のようなコストや税金が発生します。

取引手数料について

株式を購入するためには、証券会社で「証券口座」を開く必要があります。

証券会社は、私たちの株の「買い注文」や「売り注文」を受け、実際に株の売買を代理で行ってくれます。その手続きを行う際に発生するのが「取引手数料」です。 取引手数料は、証券会社や取引金額、その他プランによっても異なります。

証券会社には、大きく分けて「店舗型証券」(店舗に行って対面で取引を行う証券会社)と「ネット証券」(ネット上で取引を行う証券会社)があります。

証券会社の主な種類

取引手数料が安くなるのは「ネット証券」です。

株式投資にかかるコストをなるべく安くしたいという方は、ネット証券からはじめることをおすすめします。

手数料の安いおすすめの証券会社(ネット証券)と

購入金額ごとの手数料(※税込)

| 証券会社(ネット証券) /購入金額 | 10万円 | 30万円 | 50万円 | 100万円 | 300万円 |

|---|---|---|---|---|---|

| SBI証券 | 99円 | 275円 | 275円 | 535円 | 1,013円 |

| 楽天証券 | 99円 | 275円 | 275円 | 535円 | 1,013円 |

| DMM株 | 88円 | 198円 | 198円 | 374円 | 660円 |

| ライブスター証券 | 88円 | 198円 | 198円 | 374円 | 660円 |

| 岡三オンライン証券 | 108円 | 385円 | 385円 | 660円 | 1,650円 |

| GMOクリック証券 | 96円 | 265円 | 265円 | 479円 | 917円 |

| Auカブコム証券 | 99円 | 275円 | 275円 | 1,089円 | 3,069円 |

| マネックス証券 | 110円 | 275円 | 495円 | 1,100円 | 3,300円 |

株式の売却益・配当金にかかる税金

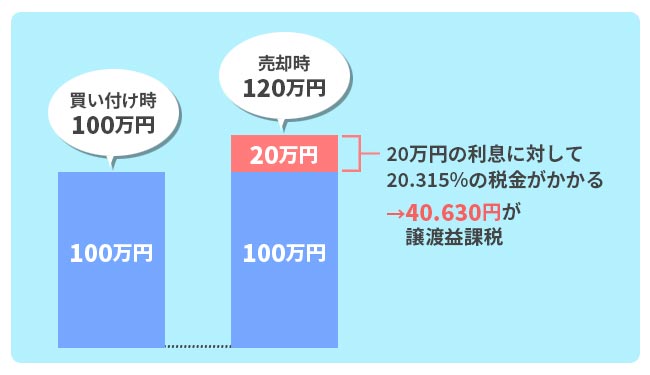

株で売却益が出た際も、その金額全てが収入になるわけではありません。

売却益の20.315%分が「譲渡益課税」として課せられます。

あくまで税金がかかるのは売却益に対してのみなので、含み益(保有している株式の現在の価格が購入時より高いことによって発生するみなし利益)に対しては税金が課せられることはありません。

また、配当金といったインカムゲインで発生する利益に対しても、同じく20.315%の課税が発生します。

4)株を始めるうえで必要な知識は?──私の株式投資エピソード

今ではどのような投資手法でも私自身が守っている大原則ですが、株を始めたころはその大切さがわかっておらず大損をしたということがあります。

その大原則というのはロスカット(損切り)です。上がると思って買った株が下がり、ある一定以上自分の思惑と離れた価格になったら決済し、損を確定させることです。

初めて株を始めようとしたとき、個別銘柄は危険だといわれていたんですね。

一つの銘柄だけだと、その銘柄が大きく値下がりしてしまったら大損をしてしまうと本や雑誌でも書かれていました。その対極にあったのが分散投資で、幅広い銘柄に投資をすることで損失が抑えられるということでした。

そこで紹介されていたのが日経平均に連動するETFでした。日経平均とは東証1部に上場している日本を代表する225銘柄をもとに算出された株価指数で、簡単に言うと225銘柄すべてを買っているようなものです。これなら仮に1~2銘柄がどうにかなっても、全体がプラスであれば大きな損失になることはないと思っていたんですね。

2006年12月ごろ17,000円くらいで買いました。

買ったタイミングについては特に考えておらず、ただ持っていれば良いんだろうくらいにしか思っていませんでした。しかし、翌年2007年の9月くらいからおかしくなりましたね。

いきなり下がって15,000円くらいになりました。

それでも一時的な下げだと思ってまた戻るだろうと思っていました。

しかし、そんなことはなくさらに下げ続けて結局約10,000円で売却し半分近い損失を出していました。

株価が暴落したこの時期は、いわゆるリーマンショックといわれ、もし10,000円で売っていなければ長期間塩漬けとなり、その後の回復は4~5年先のアベノミクスまで待たなければ望めませんでした。

私はこの時から事前に損切タイミングを設定しておく大切さを身に染みて痛感しました。

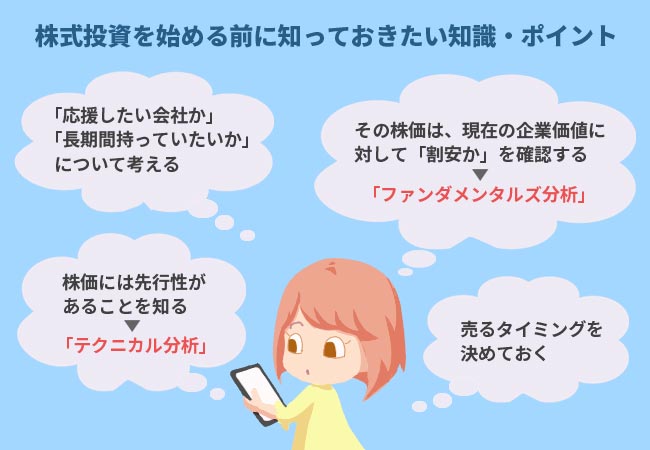

株式を始める前に、是非とも知っておきたい知識3点

株式投資は上手くいけば大きなリターンを獲得することも可能ですが、一方でリスクも存在します。

なるべくリスクを小さくするために、株式投資を始める前に知っておきたい知識・ポイントが4つほどあります。

それぞれ、順を追って見ていきましょう。

購入する銘柄が、「応援したい会社か」「長期間持っていたいか」について考える

株の投資において、購入する銘柄に対して単に「株価が上がれば良い」と割り切るのもひとつの運用スタイルではありますが、その銘柄に対して「応援したい会社か」「長期間持っていたいか」についても考えておきたいものです。

冒頭でお話したように、特定の会社の株を持っている(株主になっている)ということは、その持ち分だけ会社の権利を持っているということです。そして会社は投資してもらった分を資金に回し経営をします。

会社の理念や事業ビジョンに共感して投資し、10数年後にその会社が大きく成長して投資した分のリターンも相応に戻ってくる──、これが、株式投資の一番の「望ましい姿」なのではないでしょうか。

もちろん、これは一つの考えであって押し付けるものではありません。それに、最初のうちは株式の売買を何度か経験して投資の感覚を養っていくことも大切です。ですが、株式投資には短期~中期の運用だけでなく、上記のような長期運用もあることは、常に頭の片隅に置いておくと良いでしょう。

その株価は、現在の企業価値に対して「割安か」を確認する ──「ファンダメンタルズ分析」

短期~中期で株を運用する際のポイントは、「企業価値に対して株価が割安か」「今後の成長が期待できるか」の2点です。

この2つが見込まれる株価は、今後価格が上がり売却益を得られる可能性が高くなるでしょう。

それらを判断するためには企業の「安全性」、「収益性」、「成長性」を確認する必要があり、このことを「ファンダメンタルズ分析」といいます。

ですが、株式投資初心者の方はファンダメンタルズ分析といっても何をすべきかイメージが付きにくいでしょう。そこで、まずは「この会社の株を買おう」と思ったら、その会社の決算情報・財務状況と、併せて同業他社の決算情報もいくつかチェックしておくことをおすすめします。

まずは、口座を持っている証券会社のサイトで四季報のページを確認すると良いでしょう。

なぜその会社だけでなく他社もチェックする必要があるのかというと、その業界全体の市場感覚を持ちやすくなれること、併せて購入する銘柄の会社が業界市場の中でも優秀な経営成績を出せているかを確認できるからです。

ファンダメンタルズ分析は、購入または売却する銘柄を選定するうえで非常に役立ちます。株式投資に慣れてきたら、より詳しい分析をしていくよう意識すると良いでしょう。

株価には先行性があることを知る──「テクニカル分析」

株式投資を行ううえで、もうひとつ知っておきたいのが「テクニカル分析」です。

テクニカル分析とは、株価チャートを読んで分析することです。つまり、「その株価チャートからどのような傾向と予測が導き出せるか」について答えられるようになるということですね。

保有している銘柄の決算・財務の状況が良かったとしても、株価はそれ以外にも世界各国の景気や情勢、政策などからも影響を受けます。これらの影響を予測して機関投資家が個別の銘柄に対して売りや買いなどの判断を行えば、株価も影響を受けます。

株価チャートにはそれら要因による影響・結果が表れるので、未来の株価を予測する判断ツールとしても活用できます。こちらも一朝一夕で読み取れるものではありませんが、慣れてくるとどういうときに株価が上がったり下がったりするかのイメージを持ちやすくなるでしょう。

株をはじめたら早いタイミングから株価チャートに慣れ親しんでおくことをおすすめします。

売るタイミングを決めておく

特に初心者の方は、株をいつ売却するかで悩むものです。

株の売り時は人それぞれですが、はじめのうちは以下の3つを意識すると良いでしょう。

- ①目標金額を定めておき、株価がその金額に達成したら売却する

- ②許容できる損失額(割合)を決めておき、その金額に達したら売却する

- ③資産のうち、株式の割合が大きくなりすぎたときに売却する

まず、①の「目標金額を定めておき、株価がその金額に達成したら売却する」についてですが、株に関わらず投資は目標を定めて行うべきです。

株式を購入する前に、あらかじめこの価格になったら売却すると定めることを「目標株価設定」といいます。

保有している株価が高騰すると、「もしかしたら目標よりもっと高くなるのでは…」と思って目標を上方修正してしまう人もいますが、その後に株価が下降するケースも非常に多く、この場合は目標に達したということで売却したほうがリスクを防げますし、次の投資への行動にも移しやすくなります。

逆に株価が下がり続けてしまう場合については、②の「許容できる損失額(割合)を決めておき、その金額に達したら売却する」ようにしておけば安心です。

人間は得ることよりも、損失することに対して強い関心を持ちます(その関心は、多くの場合不安や恐怖といった感情とセットになりますが)。そして、損失したことへの固執から、「適切な売り時」を逸してしまうことが多いのです。

ですが、例えば「購入時から10%株価が下がったら売却しよう」と決めておけば、損失は確実に10%以内に収まるはずです。

この場合も、「いつか株価が復活するかもしれない」と思って保有し続けると、その後も株価は下がり続けるかもしれません。

ただ、言うのは簡単で実践するのはものすごく難しい為、多くの人がこういった状況に陥りがちです。そのため、売却のルールを決めて機械的に実行することがとても大切になってきます。

最後の「③資産のうち、株式の割合が大きくなりすぎたときに売却する」は、明確にこれくらいの割合になったら──というのは人それぞれですので難しいですが、株式投資は価格変動の大きい資産運用ですので、この点も注意しておきたいところです。

例えば資産の半分以上を株式に投資している場合、その分が大きく下落する、最悪の場合すべてなくなってしまうケースもあることを踏まえて、現在の資産状況を見ながら時に持ち株の売却(一部売却も含め)を見直されると良いでしょう。

5)株式がおすすめの人

さて、株式投資はどのような人に向いていると言えるのでしょうか。

株式投資を始めるだけなら証券会社に口座を作り資金を用意するだけで誰でも始めることができますが、リスクを上手くコントロールして株式投資を続けていくためにはある程度の素養も必要になります。

また、株式を始めるうえでの「前提条件」としては、すでにある程度の「余剰資金」があることです。

間違っても、日々の生活の運転資金を切り崩して株式運用に回すべきではありません。

また、株式に回した資金が最悪なくなっても、それを受け入れられるだけの「心理的な許容力」がある人が株を始めるべきでしょう。

それらを前提としたうえで、更に「どのような人が株式投資は向いており、向いていないのか」について見ていきましょう。

株式投資がおすすめの人

株式投資に向いている人の特徴としては以下3点が挙げられるでしょう。

情報取集が得意であること

株式投資で良い銘柄(利益を出してくれる銘柄)を選定するためには、前述の通りファンダメンタルズ分析とテクニカル分析が大切になります。これらの分析の多くは「情報収集」作業になります。

更に、集めた情報を分析する能力も必要になってきます。つまり、「情報収集と情報分析が得意」という人は、その特性を株の運用にも活かすことができるのです。

冷静な判断力があること

株式投資は、銘柄を適切なタイミングで購入し、売却することによって利益を得ます。

その際、常に求められるのは「冷静な判断」です。

株価の変動はだれしも一喜一憂しがちですが、売買のタイミングまでその感情に影響されていては、取引もうまくいかないことが多くなってしまうことでしょう。

ただ、冷静な判断力というのはそう簡単に身に付くものではありません。そのため、繰り返しになりますがルールを決めて忠実に実行することがとても大切になってきます。

目的意識を強く持てること

前章で、株式投資は「目標株価」を持つことが大切とお伝えしましたが、「そもそも株を何のために行うのか」といった目的意識を強く持てる人も株式投資に向いていると言えます。

目的意識が強ければ、自分なりの売買基準を作りやすくなり、不用意な売買を避けて堅実な運用が実現され安くなります。

まとめ)これから株を始めようか悩んでいる方へ

株式投資について、株式の概要から稼ぎ方、その他コストや必要な知識、株式がおすすめの人まで紹介しましたが、いかがでしょうか。

ここまでの内容をご覧になられて、「株をやってみたい」という気持ちがさらに高まった方は、まずは小額から株式投資を実際にやってみてはどうでしょうか。

一方で、「まだちょっと不安…」という方は、無理に進める必要はありません。

株式に関わらず投資とは、自分と身近な人の「将来」を見据えて行うものです。不安やストレスばかり感じながら運用しては本末転倒でしょうから、しばらく経って、また興味が出てきたらそのときに考えればよいのです。

とはいえ、株式の運用を始めると、その銘柄についてだけでなく、その業界や国の経済状況を肌で感じられたりと、様々な新しい経験も得られるものです。

株式を単なる「金儲け」に終始せずに、そのビジネスによって社会に貢献することで、その対価としてキャピタルゲイン・インカムゲインとして還ってくる──、そんなイメージを持ちながら株式投資を行えたら、やりがいや充足感もより大きくなるのではないでしょうか。

皆さんの人生を豊かにすることに働きかけ、そしてこの記事がその小さなきっかけになることを、心より願っています。