今後も独身の予定。もっとお金のことについて学ばないと…。ケイコさん(独身)のお金事情

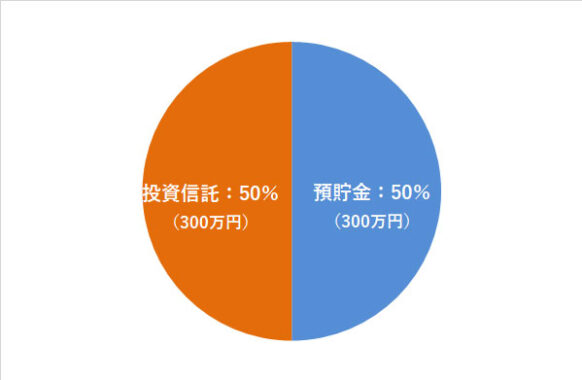

ケイコさんの資産ポートフォリオ

FINANCIAL STATUS

年収:250万円

現在の資産額:600万円

毎月の出費:15万円(うち住居費5万円)

- :%

「いつか結婚したい」という気持ちはずっとありましたが、35歳になった今もまだ「もうすぐ結婚できる」という感じではないです。収入も少ないですし、あまり外に出るタイプでもないですし、出会いもありません。

最近は、このままずっと独身でいることも考えるようになりました。

現在の私の仕事はコンサル業です。顧問先の企業の相談に乗ったり、単発の仕事の依頼があった時に相談に乗ったりしています。ありがたいことに依頼も途切れることなくいただいています。

プライベートでは、休みの日は映画を見たりドラマを見たりアニメを見たり、またゲームをして遊んだりして過ごしています。

根っからのインドア派ということもあって、休みの日に外に遊びに行くことはほとんどありません。

親と同居していますが、「それぞれ好きに生きている」という感じです。互いに干渉しないようにしていて、あまり交流はないです。

休みの日もお互いに好きなことをして過ごしています。

日々、あまりやりがいや生き甲斐と言ったものとは無縁の生活をしています。

なぜなら、日々生きる事で精一杯でやりがいを感じる余裕もないからです。

できたらもっと余裕がある生活をしたいのですが、日々仕事をやって必死に生きているという感じです。

ただ、唯一やりがいを感じることがあるとすれば、企業から相談があった時にその悩みを解決できて感謝された時ですね。

相手の笑顔や感謝の気持ちを受けると、自然と私の気持ちも高揚します。誰もが、そういうものなんでしょうけれど。

1これまでの私

親の購入した家は、「欠陥住宅」だった。

「お金」というキーワードで、これまでの人生で一番印象に残っているのは、私がまだ小さい時に親が家を建てた時に悪質な業者に引っかかってしまったことです。

幼いながらも、「なんでうちの親はこんな業者にひっかかってしまったのか」とかなり不思議な感じがしました。

新築の家を建てることになった時に、親戚から紹介された建築業者に頼んで家を建ててもらおうという話になりました。最初のうちは何の問題はなかったのですが、家を建設し始めてから明らかに契約違反の家を建てていることが発覚したのです。

当然業者と話し合いをしたのですが、なぜかそのまま工事を続行させることになり、更に費用は契約通りに出すことになりました。

数年経って雨漏りが出始めて、天井はカビでどんどん黒く汚れていきました。明らかに欠陥住宅でした。最終的に補修工事をしたのですが、そこでまたかなりの出費になり、両親は「お金がどんどん無くなっていく」と嘆いていました。

──そんな経験をしたことで、私はお金に慎重な性格になりました。

2現在の私

支出を減らしていく工夫を。だけど、ゲームには浪費してしまう。

あまり収入が多くないこともあって、お金は「収入を増やすこと」よりも「支出を減らす工夫」を意識しています。

なんだかんだで一番お金が出ていくのが生活用品や電気代です。

ですので、暖房や冷房を極力使わないようにして、電気代が高くならないように心がけています。

それから、生活用品はスーパーで割引がある日に買うようにするなどして高い日に買うのは避けています。

さらに食費もなるべく減らすようにしていて、総菜や弁当を買う時は値下げされたものを選ぶようにしています。

また、支払いはいつもクレジットカードで買うようにすることでポイント還元を受け、そのポイントを貯めています。

ポイント還元は結構大きいですよね。

日ごろから貯める習慣をつけられたおかげで、ここ数年はお中元やお歳暮の品もすべてポイントで賄えています。

一方で、趣味にお金をかけ過ぎてしまうこともあります。

私はゲームが大好きなんですが、ちょっと気になったゲームが発売されると、まだ遊んでないゲームがあった時でもそれを放置したままで新しいゲームを買ってしまうということが頻繁にあるのです。

そのせいでせっかく生活費を抑えても、浮いたお金をゲームでほぼすべて使ってしまうことがこれまで度々ありました。

将来のことも考えてお金はなるべく貯めたいと思っているんですが、ゲームのこととなると頭のスイッチが変わっちゃうんですよね。

その習慣はなんとか変えたいと思っています。

3これからの方針について

もっとお金について勉強しないと。

将来に向けての資産形成については、今の状況を見るとかなり厳しいと思っています。

また、今の世界情勢を見るとなおさら暗い、不安な気持ちになります。

一応貯金以外に投資信託もやってはいますが、これも「将来大丈夫なんだろうか…」と思いながらやっています。金額も300万程度ですし、多少増えたとしてもどれだけ助けになるかわかりません。

参考:ケイコさんの運用している投資信託ファンド

- 楽天・全世界株式インデックス・ファンド 300万円

もっと資産分散すべきなのでしょうが、どうやるべきか知識がないのでわかりません。

知人で「円を持っておけば安全だ」と言っている人がいましたが、果たしてそうなのか…疑わしいですね。

円の価値だって、急に下がってしまうこともあるでしょうし。

もう少し、お金のことについて勉強しないと…と思っています。

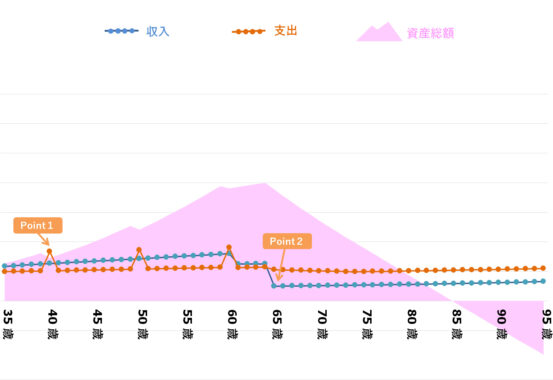

ケイコさんの、「今後の資産」シミュレーション

- Point1

- ケイコさん 40歳|自家用車買い替え(130万円)以後、10年おきに買い替え(60歳まで)

- Point2

- ケイコさん 65歳|退職。その後、年金生活に

※ 上記生涯資産シミュレーションは、ケイコさんの現資産・年収・支出と現在国内における平均的な教育費、養育費、各種税、年金、金利等を加味して独自算出しております。金額・数値についてはあくまで目安としてご覧ください。

※ 支出には収入の各種税(所得税、住民税等)・および保険料(健康保険料、厚生年金保険料等)が含まれています。

※ 65歳以降の収入は、公的年金等に加えて株式や投資信託等による値上がり益や配当金による収入が含まれます。

1級ファイナンシャルプランニング技能士(国家資格)CFP®︎ |住宅ローンアドバイザー平澤 朋樹さんのアドバイス

金融商品や保険などの販売を目的としない中立の立場で、住宅購入と資産運用を中心にアドバイスをしています。

これまで住宅購入と資産運用専門ファイナンシャルプランナーとして累計1,000件超の相談をお受けしてきました。

相談者の希望するライフプランを実現させるため、最大限のメリットを出せるよう様々な提案をしています。

また、上場企業でライフプラン、確定拠出年金、資産運用、住宅購入などのセミナーを行うほか従業員向けの相談を毎月実施しています。

#1 欠陥住宅について

ケイコさんは、今後もご両親が購入した欠陥住宅に住み続けることになるのでしょうか。

その場合、「家のメンテナンス」のことについても検討しておくべきでしょう。当然、費用もかかります。

または、将来賃貸物件に移り住んだり、中古住宅を購入したほうが良いという判断になることもあるかもしれません。今から考えておいた方が良いでしょうね。

中古住宅を探せば、今よりも良い条件の物件を比較的安い価格で見つけられるかもしれません。

このまま数十年先まで今の家に住むのか、そうでない場合はどうすると良いのか、早め早めの検討をしておくことをおすすめします。

#2 現在の収支について

支出のコントロールができているのは良いですね。

一点付け加えるとしたら、自家用車については次回買い替え時に金額を安くした方が、より家計は安定するでしょう(現在のケイコさんの自家用車購入費用:130万円)。

また、ケイコさんはまだお若い年齢ですので、まずは「収入を増やしていく」ことを意識すると良いと思います。現在のお仕事のコンサルタントに「やりがい」を感じているのなら、なおさらそうでしょう。

案件も途切れずにいただけているということで相応の評価をされていると思いますので、収入を上げていくことは決して難しくないはずです。

その際は、一案件ごとの金額(単価)を上げるのか、もしくは取引先を広げて案件数を増やすか、見通しのつく方を選んで行動に移してみてください。

#3 「将来のパートナー」探しについて

「結婚願望はそれほどない」とのことですが、将来的にはパートナーがいたほうが良いと思うようでしたら早めに行動に出たほうが良いでしょう。

相手次第ではありますが、配偶者がいると収入は倍になり、老後の年金支給も相応にプラスされます。

逆に独身でいた場合、今のままでは老後の年金額はあまり期待できません。

パートナー探しをする場合は、まず行動に移すべきです。仕事のペースを少し落とすなどしてうまく両立させながら進めてみてください。

#4 資産運用について

「趣味をほどほどにしたい」と言っていましたが、そのためにも、投資額をもっと増やしていっても良いかもしれません。

どういうことかというと、毎月の収入のうち、予め投資に回す資金を確保する(先取り)ようにするのです。

そうすれば、おのずと余計な出費も減らせられるでしょう。

つまり、「積立投資」ですね。

積立投資の基本は、長期運用と分散投資ですが、今運用されているファンド「楽天・全世界株式インデックス・ファンド」で分散は効いていると思います。

あとは同様にインデックスファンドを1~2本追加しても良いと思います。

もし今使っていないのならつみたてNISAも使い、それから節税にもなるので、事業への投資との兼ね合いも考えiDeCoの活用も検討するといいでしょう。

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。対象となる商品は、一定の投資信託になっています。...

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 人生100年代といわれる今、最近では年金2,000万円問題が話題となり、長い老後を見据えた将来の資金形成に不安を抱いている方も多いのではないでしょうか。少子高齢社会の日本の...

#5 最後に:最も重要なのは「将来どうしたいか」。

「不安の解消のためにお金の勉強」とありましたが、それよりも先に、将来の方針を決めておくと良いでしょう。

例えば、収入アップ、家のこと、それから結婚のこと。

ゲームも息抜きとして良いと思いますが、将来の方針が定まらないままですと無駄に時間を費やしてしまいかねません。まずは行動に移していくことを意識してください。

現金も300万円ほどあるので、それを使ってもっと自己投資に向けてもよいかもしれませんね。仕事への投資もそうですし、もし婚活される場合はそこでも費用が発生します。これらを未来への投資と踏まえて、計画的に行っていくと良いと思います。

実家に住まわせてもらっていることによって、支出を軽減できているアドバンテージをもっと活用するべきです。今のうちに、打開策を見出していきましょう。