「晩酌の酒代が、いつも節約分を上回って…」なししばさん(既婚)のお金事情

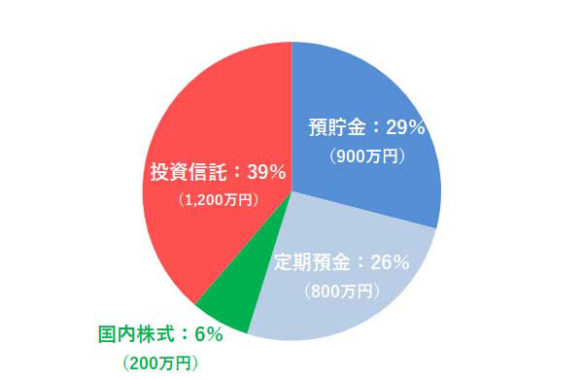

なししばさんの資産ポートフォリオ

FINANCIAL STATUS

年収:650万円

現在の資産額:3,200万円

毎月の出費:35万円(持ち家ローンなし)

- :%

主人と二人共働きです。

子供が欲しいと思っていたのですが結果的に恵まれませんでした。

三年前に私の病気が見つかり手術後、自宅療養のため会社を退職しました。退職後、以前より仕事のペースを落とし、フリーランスとして自宅で仕事をしています。

自宅で仕事ができることと、稼働時間を自分でやりくりできるので、以前よりも食生活や家の掃除など細かく気を遣うことができるようになりました。

主人はずっと会社勤めですので、収入としては安定しています。

ですが、外で仕事をした経験があると、ずっと家にいることへの不満とフリーランスでは不安定な収入面への不満が徐々に高まってきました。

あと1年くらい様子をみたら外へ働きに出ようと思っています。

1これまでの私

「人から金を、借りてはいけない」という父の言葉

私がまだ小学生くらいの頃、父が先物取引で損を出し、毎晩遅くまで父と母が言い合いを繰り返していたことを思い出します。

たまに、歳の離れた兄(当時高校生)が泣きながらそこに同席していて、子供ながらに、何か大変なことが起きているのだと思っていました。

大人になって母から事情を教えてもらいました。

親戚にも一部お金を借りていたように記憶しています。その後の父の口癖は「人から金を借りるなよ」でした。今もその教訓は強く私の中に残っています。

2現在の私

出費を控えつつも、晩酌は控えられず…。

主人は楽観的ですが、私が仕事を辞めたことで収入が減ったため、今まで以上に支出に気を付けるようにしています。

コンビニや外食の利用は控えていますし、ポイント還元や割引クーポンはできるだけ利用するようにしています。

投資信託は2011年からしていますが、最近は低迷しているので追加投資は控えています。

評価益が出ているうちに売ることも検討中です。

参考:なししばさんの投資商品

- ハイグレード・オセアニア・ボンド・オープン(毎月分配型) 400万

- Jリートオープン(毎月決算型)800万円

- 国内 JASDAQ株 200万

消費癖で気にしていることと言えば、主人が大のお酒好きで、…というか私も大好きなのですが、ふたりで毎晩晩酌をしています。

ビール、焼酎が好きで、特にビールはアサヒを飲みます。

在庫を切らしていると、ふたりのどちらかがコンビニで複数個購入して帰ってきたりして。

できるだけディスカウントショップで箱買いをするのですが、家にあるとあっという間に飲んでしまうんですよね。

休日だと、1日で500mlを6缶開けてしまうこともざらにあります。支出の心配だけでなく、身体のことも考えると、なんとか飲む量を減らしたいのですが(特に主人の方)、なかなか難しいです。

3これからの方針について

老後のことを考えると「私も早く働かないと」という焦りが──。

夫婦二人ですので、老後はあまりお金に悩まされることなく、穏やかに過ごしたいですね。

二人で有料老人ホームに入って、最期を迎えることを理想?としています。

子供もいませんので二人が施設に入って貯金をちょうど使いきるか、お葬式代が残るくらいで良いかなと思っています。

老後のためにお金をためる努力として投資などの資産運用も良いのですが、やはり私も外で仕事をすることが一番効率的にお金を増やせる手段だと思っています。

そのためにも、早く体調を戻して復帰したいですね。

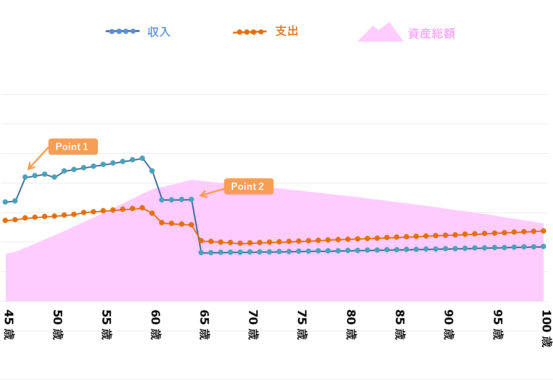

なししばさんの、「今後の資産」シミュレーション

- Point1

- 46歳|なししばさん復職 世帯年収 150万円UP

- Point2

- 65歳|定年退職。年金支給開始。

※ 上記生涯資産シミュレーションは、なししばさんの現資産・年収・支出と現在国内における平均的な教育費、養育費、各種税、年金、金利等を加味して独自算出しております。金額・数値についてはあくまで目安としてご覧ください。

※ 支出には収入の各種税(所得税、住民税等)・および保険料(健康保険料、厚生年金保険料等)が含まれています。

※ 65歳以降の収入は、公的年金等に加えて株式や投資信託等による値上がり益や配当金による収入が含まれます。

1級ファイナンシャルプランニング技能士(国家資格)CFP®︎ |住宅ローンアドバイザー平澤 朋樹さんのアドバイス

金融商品や保険などの販売を目的としない中立の立場で、住宅購入と資産運用を中心にアドバイスをしています。

これまで住宅購入と資産運用専門ファイナンシャルプランナーとして累計1,000件超の相談をお受けしてきました。

相談者の希望するライフプランを実現させるため、最大限のメリットを出せるよう様々な提案をしています。

また、上場企業でライフプラン、確定拠出年金、資産運用、住宅購入などのセミナーを行うほか従業員向けの相談を毎月実施しています。

#1 老後の出費として、「リフォーム資金」、「老人ホームの入居費」は早めにリサーチを

家のローンを完済しているとすれば、今の住居には相応に長く住んでいるということでしょう。

そうすると、老後のリフォーム資金もそれなりに準備が必要かもしれません。

また、「夫婦で老人ホームに入りたい」ということでしたが、こちらも入居費用の目安は早めに持っておくと良いでしょうね。

有料老人ホームには、「介護付き有料老人ホーム」と「住宅型有料老人ホーム」とありますが、それぞれ施設環境やサービス内容等で月額料金は変わってきます。

大体の希望と、それについてお金がどれくらいかかるかを情報収集しておくことをおすすめします。

#2 現在の投資商品については、タイミングを見て適切な商品にシフトを

- ハイグレード・オセアニア・ボンド・オープン(毎月分配型) 400万

- Jリートオープン(毎月決算型)800万円

- 国内 JASDAQ株 200万

上記が現在なししばさんの運用している投資商品ですが、若干偏りがあるように見えます。

まず、「ハイグレード・オセアニア・ボンド・オープン」は「毎月分配型」ですよね。

毎月分配型は、一ヶ月毎にお金が入ってくるのでお得感があるように感じられやすいですが、課税されたうえで現金として払い出しされますので、福利効果が効きません。つまり、中長期の資産形成には向いていないのです。

それから、「ハイグレード・オセアニア・ボンド・オープン」と「Jリートオープン」はどちらもアクティブファンドですね。インデックスファンドと比べて手数料も高めになっていることにご注意ください。

インデックスファンドは、世界経済が成長すればそれに伴い資産を増やしてくれますが、アクティブファンドはそれ以上の利益を目指します(実現するかはともかく)。当然、運用コストは高くなります。

ですので、アクティブファンドを選ぶ場合は、「なぜこのファンドがインデックスファンドを超えることが出来るのか(または出来そうなのか)」についてと、そして過去の実績や投資方針を理解して、そのうえで運用すべきです。

将来の資産形成を目的とする投資にしていくとしたら、税制優遇のあるつみたてNISAやiDeCoからまず始めたほうが良いでしょう。現在の収入で余剰金に回せる分を毎月積み立てるようにすれば、負担なく継続することができるはずです。

また、その際の「分配金」は毎月分配型のものではなく年一回のものにして、かつ「再投資型」にすると良いでしょうね。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。 対象となる商品は、一...

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 人生100年代といわれる今、最近では年金2,000万円問題が話題となり、長い老後を見据えた将来の資金形成に不安を抱いている方も多いのではないでしょうか。少子高齢社会の日本の...

さいごに 「健康」も、ひとつの資産と考えて

なししばさんのご家庭は、ローンも完済しており、かつ収入─支出のバランスも良く順当に資産形成ができているようですね。

「節約しよう」「出費を抑えよう」という意識が強いようですが、現状でそれほど無駄遣いもしていませんし、楽しみに使うお金はそれ程気にしなくても良いのでは、と思いました。

一方で、「健康」には気を遣ったほうが良いかもしれませんね。

夫婦二人の晩酌で相当な量のお酒を飲むとのことですが、50代以降は体調の変化も起きやすくなります。

現在の資産状況は安定していますが、夫婦のどちらかが大病を患ってしまうと、状況も変わってくることでしょう。

また、なししばさんご自身は復職も目指されているということですので、なおさらお酒はほどほどにしたほうが良いと思います。

現在ご家族が元気に生活できていることも「ひとつの財産」だと思って、過ごしてください。