「とにかく収入・年収を増やしたい!」世帯年収アップを目指す際の行動3つ

終身雇用が終わりを告げ、生活スタイルや働き方が目まぐるしく変化し続ける今、現在の収入に対する漠然とした不安を抱いている方は多いのではないでしょうか。

一方で税金や社会保障の負担は増えてきており、今後もその傾向は続くことでしょう。

思うように収入が上がらず悩んでいる方も、または将来目指したいライフプランの実現に向けて行動を起こそうとしている方も、 今後長い人生、お金に悩むことなく、望む人生を実現するために、早い段階から世帯年収を増やすための行動を取ることは大切です。

この記事では、「収入・年収を増やす」ための基本となる考え方と具体的な方法をまとめました。ぜひご覧ください。

Index

1)現在の年齢層別の「平均世帯年収」は

はじめに、現在の国内の「平均年収」はどれくらいなのか見ていきましょう。

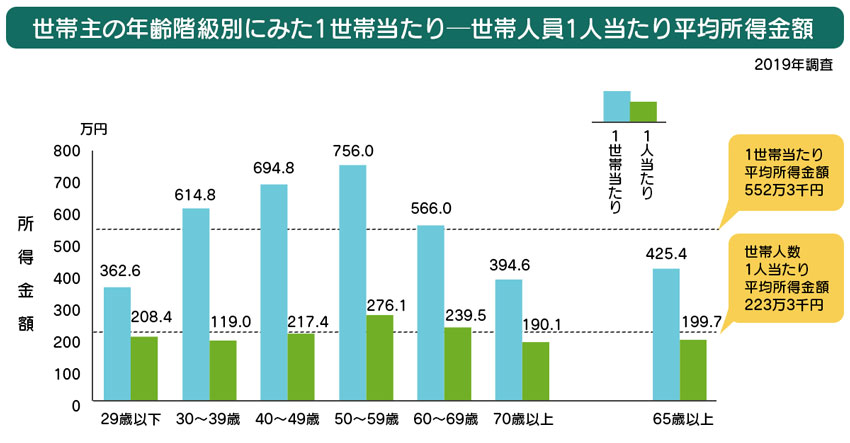

上の表は、2019年度の年齢別「1世帯当たりの平均所得金額」と「世帯人員1人当たりの平均所得金額」です。

20代から50代までの現役世代は、年齢が上がるにつれ一世帯あたりの平均所得金額も上昇しています。60代以降は退職や再雇用となるため、所得は減少していきます。

また、結婚と同時に1世帯あたりの収入は増えますが、30代に結婚出産を迎えたのち妻の働き方が変わる(専業主婦、パート等)ために減ることも多いです。

続いては、地域別、男女別の平均収入についても見ていきましょう。

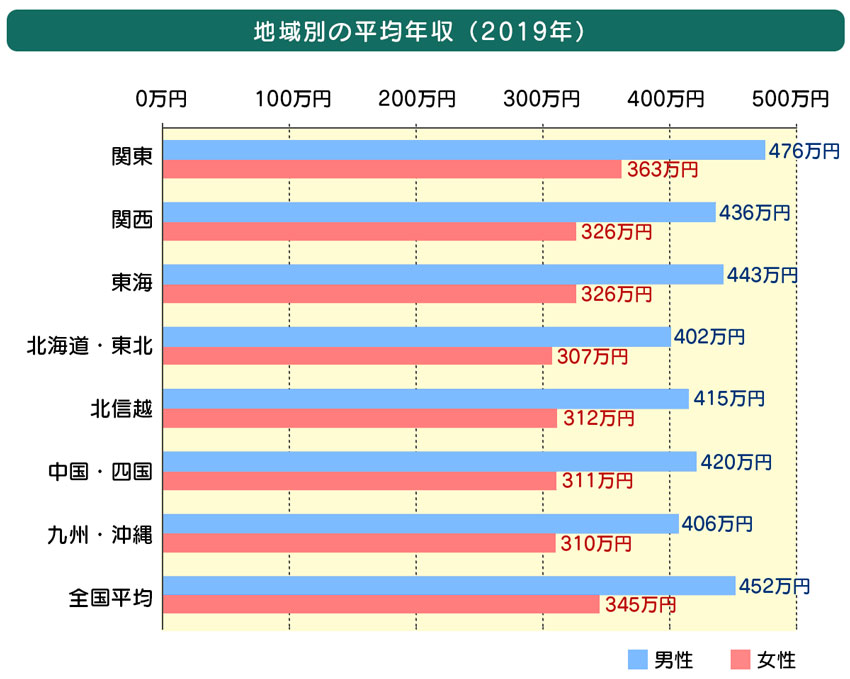

上記表は、2020年度の各地域の平均年収を男性と女性、全体に分けて表わしています。

地域や男女別により、大分開きがあるのがわかりますね。

最も平均年収が高かった地域が、東京都を含む関東で427万円(全体)、低かった地域は北海道・東北で368万円(全体)でした。

現在はリモートワークやテレワークなどが広がりを見せており、また地方は都市部と比較して生活費が安くコスト面でのメリットがある為、一概に「都市部に住んでいた方が、経済的に豊かになれる」とは言えませんが、収入による地域格差は現在もやや大きくあると見ておくべきでしょう。

また、どの地域においても女性より男性の方が30~35%ほど平均年収が高い傾向にあります。

1999年に施行された雇用機会均等法によって今後男女の年収差は縮まることも見込まれますが、現状はまだまだ制度の浸透は遅いことは否めません。

「地域格差」と「男女間の収入格差」のどちらも、今後の社会変化を期待して待つよりは「現在の環境でどうしていけば収入を上げていけるか」を個人で考え実践していくことが大切になるでしょう。

2) 収入を「いつまで」に「どれだけ」上げたい?目安と目標を持っておこう

収入・年収を上げたいなら「いつまで」に「どれだけ」収入を上げたいのか、明確な目標を定めることから始めましょう。

「今すぐ収入を2倍に増やす」という考え方ですと実現は難しいですが、「将来育児や養育費に年間100万弱かかる見込みなので、3年後までに収入を100万円増やそう」「5年後に一戸建てを購入したいので、それまでにローン頭金の500万円を貯めよう」──など、将来実現したい収入イメージと具体的に実現可能なレベルを見据えて目標を掲げると良いでしょう。

例えば私の友人(既婚、子供なし)には、「毎日身体に良くて美味しいものを食べていたいから、毎月の夫婦二人の食費に10万円以上かけられる生活を続けたい」という目標を掲げている人がいます。

目標の良し悪しは当人自身が決めることですし、様々なものあって良いでしょう。何よりご自身が本当に「こうなりたい」と思えるものを掲げておくことがポイントです。

10年後20年後どれくらい収入が増えていれば描いていたライフプランを実現できるか、そのためには今どうすべきなのか、さらに1年後、3年後、5年後どのようにステップアップしていくか考えてみましょう。

収入が増えるということは、自身の目標設定とそのための行動により得られる結果です。

そのためにまず現実的な目標を定め、実践できそうな対策を講じることが大切です。

世帯年収を増やす際の、主な対策3つ

世帯年収を増やすためには、どのような対策をとればよいのでしょうか。

どんな方でも進めやすく、取り組むことができそうな対策として3つの方法を紹介していきたいと思います。

現在の自身の状況を踏まえて、どのように実践すべきか考えてみましょう。

上記の3つの対策は、どのような立場に置かれている方でもチャレンジできる方法です。

3つの対策を簡単に説明にすると、以下の通りです。

「①本業で収入を増やす」は、一番ベーシックな方法です。

現職の仕事で昇進・出世して、役職に就けば基本給は上がり、ボーナスも増額が見込めるでしょう。

「②副業をはじめる」は、本業の仕事以外の仕事をして収入を得る方法です。

副業は、企業による規制が残るなど、まだ皆ができる状況ではありませんが、人材不足の解消や将来の資産形成のため、国が推奨する新しい働き方です。

「③投資をはじめる」は、さまざまな金融商品に投資し、資産運用を行うことです。

投資する金融商品によって、リスクとリターンが異なります。

後ほど①~③について、それぞれ詳細を解説していきます。

いちばん大切なのは「①本業の収入」。「②副業」と「③投資」は時間の余裕とやるべき理由を見出してから

3つの対策のうち、最も大切なのは「①本業の収入を増やすこと」です。

なぜなら、多くの方々にとってここが一番「効果を上げやすい」対策だからです。

②副業と③投資については、特に「これからゼロスタートで始める」という方は過度な期待を持ちすぎず、まずは①の本業でしっかり足固めを意識するべきでしょう。

どんなことでもゼロから始めるのは、リソース(時間、労力、財力、能力、情報等)が必要となり、容易ではありません。

「何となく儲かりそうだから」とか「手っ取り早く収入を増やしたい」という安易な気持ちで副業や投資を始めて、時間やお金を無駄にしてしまったり、本業を疎かにしてしまっては本末転倒です。

本業に支障をきたす恐れはないか、時間や気持ちに余裕が持てる範囲で行えるのか、しっかり考え進めていくようにしましょう。

3) 世帯収入アップの行動①「本業での収入を増やす」

多くの社会人は、1日の大半を本業の仕事に費やしています。

その本業でいかに収入を増やすかで、今後の所得が左右されます。

ここでは、収入を増やす方法として最も重要である「①本業での収入を増やす」には、具体的にどうすればよいのか考えていきたいと思います。

現在の自身の働き方を振り返りながら、今後のビジョンを描いていきましょう。

「今の仕事で、何をすれば何年後にどれだけ収入を上げられるか」を考える

まずは、今の仕事で何年後にどれくらい収入を上げられるか、現実的な数字を考えてみましょう。

現在勤めている企業や業界のモデル年収を確認し、自身の将来の年収イメージを重ねてみてください。

たとえば、現在の年収が450万円、同業界のモデル年収が500万円として、将来、5年後の年収イメージを600万円と想定した場合、現在より150万円収入がアップする計算となります。

ただし、ただ時が経つのを待っているだけで年収が上がるかというとそうではなく、会社に「それだけの給与を支払う人材である」と評価してもらう必要があります。

「評価」というワードを聞いてうんざりする…という方もいらっしゃるかもしれませんが、仕事において「他者からの評価」を意識することは大切なことです。

適切な評価は「どれだけ社会に役立っているか、貢献できているか」を示すひとつの指標にもなりえます。

もちろん「給料が高い人ほど社会の役に立っている」というわけではありませんが、仕事で多くの貢献をしていこうという想いと行動が、最終的にご自身の待遇にも大きく関わってくるということは常に意識しておくべきでしょう。

「自分はこの先どのような行動を取っていけば、年収アップに繋がるか」を考え、具体的な行動を見出していくことをおすすめします。

例えば、営業職など、業務結果が数字で顕著にあらわれる職種であれば、結果(成果)を上げていくことが求められるでしょう。

また、業務に関連した資格取得が、収入アップにつながるケースもあります。

会社によっては昇進条件として資格取得を義務付けていたり、資格手当を別途支給することがありますし、資格で得た知識・技能が本業での成果発揮に大いに役立つことも多いでしょう。

その他、社内の上層部や役員など、権力者に高く評価されることが出世の近道となるというケースもあります。その場合は、コミュニケーション能力を高め、気配りのできる人物像を目指すことを意識すると良いかもしれません。

一時期「市場価値」という言葉が流行りましたが、本業での収入を増やすということは、「自身の市場価値を高める」ことと同義になります。

現在持っているリソース(時間、労力、財力、能力、情報等)を有効活用し、自身に投資していくことを意識して実際に取り組むことによって、本業での収入は自然と上がっていくことでしょう。

「共働き」することの資産効果を知っておく

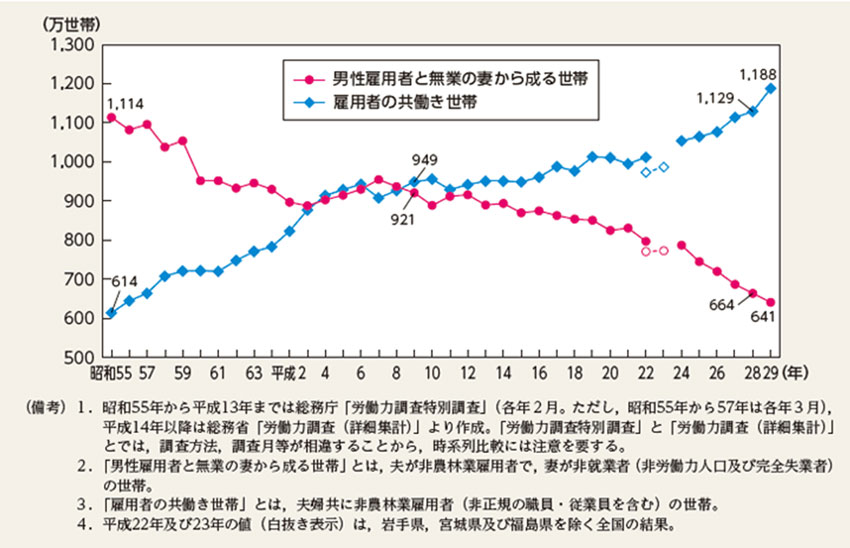

昭和55年以降、共働き世帯は年々増加し、平成9年以降は共働き世帯は専業主婦世帯を上回り、現在(令和2年)においては共働き世帯の方が圧倒的に多くなっています。

共働き世帯の推移(内閣府「男女共同参画局」より)

当然ながら「ダブルインカム」の方が、断然世帯年収はアップします。

共働き世帯と専業主婦世帯では、月々の収入はもちろんのこと、老後の生活の支えとなる公的年金にも差が出ます。

たとえば、以下の表は「共働き世帯の妻」と「専業主婦」の生涯年収(90歳まで)の概算です。

共働き世帯の妻と、専業主婦の妻の生涯年収概算

<算定条件>

- 夫婦と子供1人

- 共働き世帯の妻の収入の平均年収は300万円とし、厚生年金の加入期間を38年間として概算

| 共働き世帯の妻 | 専業主婦 | |

|---|---|---|

| 給与収入 | 300万円×38年=1億1,400万円 | ー |

| 出産時給付金 | 出産育児一時金:420,000円 出産手当金:435,773円 育児休 style=”border-right:solid 1px #d3d3d3;”業給付金:1,505,000円 | 出産育児一時金:420,000円 |

| 児童手当て | 2,100,000円 ※年収制限による手当て金の減額はないものとする | |

| 年金 | 国民年金:781,700円×25年=19,542,500円 ※2020年4月基準 厚生年金:620,000円×25年=15,500,000円 ※年収300万円で38年間働いた場合 および標準報酬月額を用い、独自に算出しています | 国民年金:781,700円×25=15,580,000円 ※2020年4月基準 |

| 合計 (生涯年収) | 1億5,728万3,273円 | 2,188万円 |

※上記表はあくまで概算であり、税金や社会保険料、その他様々な条件を加味すると金額は変わります。

例えば配偶者が「扶養の範囲内」としてパートとして子供が独立するまでの約25間100万円働くだけでも、2,500万円の収入に繋がります。

このように、共働き世帯と世帯主のみ働く世帯とでは生涯年収に大きな差がつきます。

「転職」で収入アップを目指すのはあり?

国内における終身雇用制度は縮小傾向にあり、現在は転職者の数も増えています。

年収アップの方法の一つとして、転職を希望する方も少なくありません。

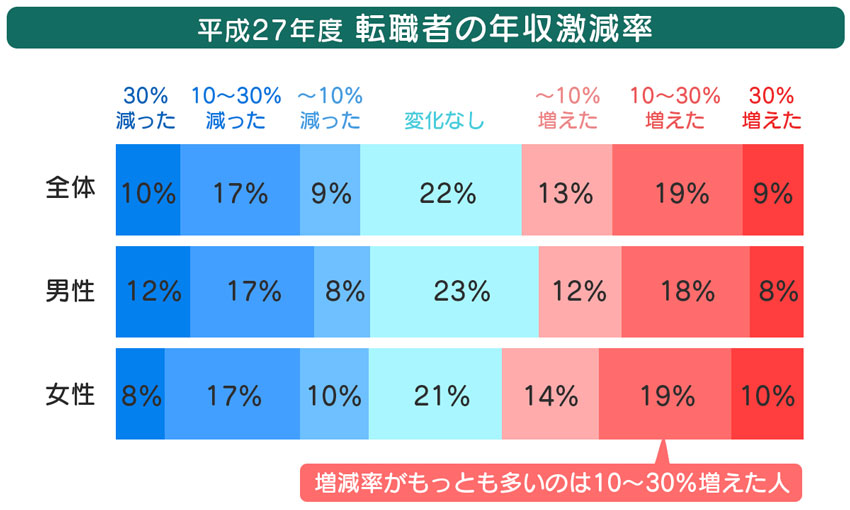

以下は平成27年度の「転職者の年収増減率」をあらわしています。

転職した人の年収が、転職前と転職後でどれだけ増減したか、男女別にグラフ化しています。

転職前後でどのくらい年収に差が出ているのか、参考に見ていきましょう。

参考:厚生労働省「平成27年転職者実態調査の概況」

上記グラフからわかるように、年収の増減率は「10~30%増えた人」の割合が、全体の19%と最も高い結果となりました。

単純に年収の増減を比較すると、転職後に「年収が減った」が36%、「増加した」が41%で、転職後に年収が増えた割合が減った割合を上回っています。転職をした4割以上の人が年収アップに繋がったということになりますね。

さらに男性より女性のほうが、転職で年収が増えた人の割合が高いようです。

ただし、転職で「年収が上がる確率の方が高い」とは言い切れません。

まずは今の年収と転職した場合の想定年収を比較し、自身の能力や経験はどの程度評価されるのか客観的に考えることが大切です。

転職で年収が上がる人は多いですが、一方でキャリアチェンジによる転職で一時的に年収が下がる人もいます。

ですが、最も大切なのは「生涯年収」でしょう。自身の市場価値を高める為に一旦年収を下げてでも新たなスキル・経験を高めていくことも一つの手段です。

年収だけを比較するのではなく、仕事をする意義や目的、将来設計などさまざまな要素を熟考し、転職すべきかどうか慎重に判断すべきでしょう。

4)世帯収入アップの行動②「副業をはじめる」

副業は、本業以外の仕事をして収入を増やすことです。

年々、副業を始める人が増えてきていましたが、2018年1月、政府が掲げる「働き方改革」によって今後さらなる増加が見込まれます。

ちなみに、パーソル総合研究所の2018年に調査したレポートによると正社員で副業をしている人の割合は10.9%、今後副業をしたいと考えている人の割合は41.0%にものぼります。

(パーソル総合研究所 「副業の実態・意識調査」2018年10月調べより)

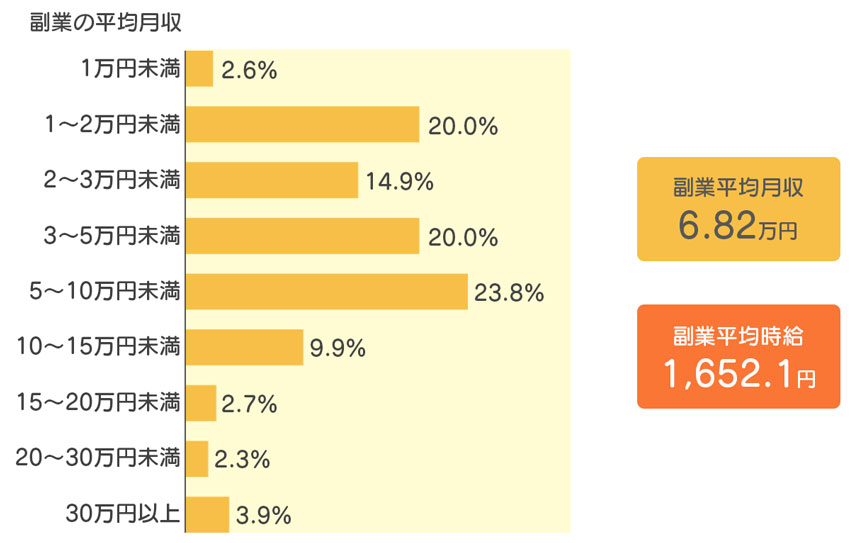

それでは現在副業をしている方は、どれくらい収入を得ているのでしょうか。

下記は、副業者の平均月収をあらわしたグラフになります。

引用元:パーソル研究所「副業の実態・意識調査 調査報告書」(2018年)

上記グラフの通り、副業の平均月収は6.82万円です。

月収5~10万円未満が23.8%と最多で、次いで3~5万円と1~2万円がそれぞれ20%を占めます。

1ヶ月あたりの副業にかける時間は平均40時間、1週間では平均10.32時間となり、平均時給は1,652.1円です。

ただ、月収は「1万円未満~30万円以上」と大分開きがあります。

副業の報酬は、その人の能力や知識、経験で大きく差が出るため、期待とは異なる場合もあります。

また、副業をする場合、当然ながら自身の時間を消費することになります。

副業で時間を使うことが、プライベートの時間や本業にかけるよりも適切かについてはしっかり考え判断しておくことが大切です。

副業には、どんな種類がある?

副業にはどのような種類があるのでしょうか。

厚生労働省の資料「複数就業者についての実態調査」(2017年)によると、サービス業、小売り、飲食業で副業をしている人が多いようです。

併せて、比較的どの人も始めやすいパソコンやスマホを使用した「ネット系」の副業について、紹介していきたいと思います。

「ネット系」の副業は、時間や場所を選ばず仕事ができ、最近ではクラウドソーシングを活用して手軽に始めることができるため、希望する人も多く、人気のある副業です。

主な副業は、以下の通りです。

- ブログ(広告収益)

- 動画配信(広告収益)

- 質問、アンケート調査の回答

- テープ起こし、文字起こし

- ライティング

- データ入力

- 転売、せどり

- Webデザイン、HP作成等

上記のようなネット系の仕事は、専門性の高いものから、誰でもできるような初心者向けのものまで様々です。

あわせて読みたい

-

- クラウドソーシングでの上手な稼ぎ方は?初心者が副業で稼ぐ具体的な方法

- 1)そもそも、クラウドソーシングとはどんなもの?主なお仕事内容は? クラウドソーシングとは、インターネットを通じて仕事の発注者(クライアント)が、不特定多数の人から受注者(...

その副業を長期続けた際のメリット・デメリットを確認する

副業を中長期続けた場合、得られるメリットは収入アップだけではありません。一方で、あらかじめ注意しておくべきリスクやデメリットも存在します。

下記の表は副業を中長期続けた場合の、メリット・デメリットになります。

| メリット | デメリット |

|---|---|

| ・収入が増える ・新しい知識や能力を得ることができる ・経験を積み、可能性が広げることができる ・新しい人脈、人とのつながりができる | ・本業がおろそかになる恐れがある ・趣味や休息の時間が減る ・家族や友人と過ごす時間が減る ・過重労働が健康に悪影響を及ぼす可能性がある |

上記のように、副業はメリットも多い反面、時間的余裕を無くしたり、本業に支障をきたす恐れもあるなどデメリットがあることを知っておく必要があります。

これから副業を始めようと考えている方は、将来的に副業から得られるものは何か事前にイメージしておくことが大切です。

5)世帯収入アップの行動③「投資をはじめる」

収入を増やすための第三の行動としては「投資」があります。

これまで紹介した本業や副業との最大の違いは、投資は「お金に働いてもらう」ことで収入アップを狙うという点でしょう。

ですが、一言に「投資」といってもその種類や商品はさまざまです。

主な投資の種類は以下の通りです。

- 株式投資(日本株、米国株など)

- 投資信託、ETF(株式や債券、REITなどさまざまな金融商品をまとめて一つにしたもの)

- 積立投資(毎月決めた日に決めた金額の投資信託などの金融商品を購入していく)

- 債券(国債、社債、地方債、外国債)

- 不動産投資(実物不動産、REIT)

- 金

- FX

- 仮想通貨(ビットコインなど)

投資は、預金や保険とは異なり、元本保証はありません。生活費以外の「余剰資金」で行うことが原則です。

また、投資を行う商品の仕組みや基礎知識など、あらかじめ身に付けておく必要があります。

投資の目的「何のための投資か」を定める

投資を始めるにあたり、何のために投資をするのか、その「目的」が重要です。

例えば「老後、経済的にゆとりのある生活をする」、「子供の教育資金を確保する」、または「10年後に一戸建てを購入する」など、目的が定まればそのためにどのような投資をしていけば良いかのイメージも付きやすくなります。

そして、投資を行う際はそれら目的・ライフプランに基づいた計画を立てることが大切です。

ここでいう計画とは、「いつまでに(どれだけの期間をかけて)」、「いくらまで投資して」、かつ「どれだけのリターンを目指すか」を定めることです。

大抵の方は、数年~十数年といった中長期間にかかる計画になるのではないでしょうか。

後述の通り、投資は「長期」で、かつ毎月(または一定の期間)一定額の買い付けを行う「積立」で行うことによってリスクを抑えることが可能です。

一方、「短期間の一括投資で、資金を一気に増やしたい」と目論んで投資を行う場合は、高いリスクを負うことになります。

目的を定め「積立」を中心とした投資を中長期にわたって行うことで、着実なリターンを目指していくことをおすすめします。

投資の世界における「リスク」と「リターン」の意味について

投資を始める際、投資の基本概念となる「リスクとリターン」について理解することが大切です。

投資のリスクとは、「値動きのブレ幅(ボラティリティ)」や「不確実性」を表します。

値動き(価格変動)の幅が荒いほどリスクは高く、穏やかな場合はリスクが低くなります。

リターンは「利回り」のことで、「投資で得られるであろう収益(率)」のことをいいます。

投資のリスクとリターンは表裏一体の関係にあります。リスクが高いほどリターンも高く、リスクが低ければリターンも低くなります。

短期間で高いリターンを得ようとした場合、その分リスクも大きくなるということです。

大きく儲かる可能性がある一方で、大きく損してしまう可能性が同じだけあるのです。

過去に大儲けした人を真似て儲けようと思っても出来ないのは、「再現性(偶然的にではなく必然的に同様な結果をまた出せるということ)」が無いからなのです。

「これから投資を始める」という方は、まずは「投資信託」から検討を

「現在の収入を増やそう」という目的で、かつリスクもなるべく抑え、再現性が高い投資をするなら、おすすめは「投資信託の積立」です。

投資信託とは、個人投資家等から資金を集めファンドを形成し、投資の専門家(プロ)がファンドマネージャーとなり運用を行うことをいいます。

さまざまな金融商品(株式、債券等)や国(国内・国外)に向けて投資ができるため、手軽に分散投資が可能です。また少額から積立での投資ができるため、長期運用もしやすく投資初心者にも適した金融商品です。

なぜ「長期運用がおすすめ」なのかというと、途中で相場の下落があっても長い目で見たときに(投資対象の市場が成長している限りは)ゆっくりと資産を増やしていける可能性が高いからです。

また、長期積立投資をすることで、一年あたりの平均の価格のブレ(リスク)が小さくなる効果が期待できます。積立投資は、タイミングを複数回に分けて買うため時間を分散する効果があり、購入価格が平均化してリスクを下げる効果があるのです。

また、資産の分散をすることによって仮にそのうちの一つが値下がりした場合でも、他の資産がカバーし全体のリスクを下げることができます。

この分散投資の効果を説明する際によく用いられるのが、「卵をひとつのかごに盛るな」というメッセージです。

卵を一つのカゴに盛っていると、何かしらのトラブルや不運でそのカゴを落とした場合には、全部の卵が割れてしまいます。

ですが、複数のカゴに卵を分けておけば、そのうちの一つのカゴを落としても、被害を受けるのはそのカゴのみで、他のカゴの卵は影響を受けずに済みます。

同様に、特定の資産に集中的に投資するのではなく、複数の資産に投資を行ったほうが、リスクの分散になります。このことを、「卵をひとつのかごに盛るな」という表現で伝えているということですね。

これら「長期運用」、「分散投資」を実現できるのが積立での投資信託なのです。

長期間の運用であれば5%以上の年平均利回り(1年間に投資額の5%分の利益)を求めることも可能なのです。

投資信託については以下記事で詳しく紹介しています。併せてご覧ください。

あわせて読みたい

-

- 投資信託はやったほうが良い?投資信託がおすすめな人と、おすすめしない人

- 1)そもそも、投資信託とはどんなもの? 投資信託は、「たくさんの投資家から少しずつ集めたお金を運用のプロであるファンドマネージャーが運用してくれる」金融商品です。 ...

おすすめは、「つみたてNISA」と「iDeCo」

投資信託を始める際は、「つみたてNISA」または「iDeCo」の税制優遇制度の活用がおすすめです。

つみたてNISAは、運用益が非課税になる制度です。

本来、投資信託の売却益や分配金には、20.315%(復興特別所得税含む)が課税されます。

例えば、100万円の利益が確定したら、203,150円が税金として引かれてしまうということです。

しかし、つみたてNISAを利用して投資をする場合、年間40万円の投資枠までは、20年間、運用益の税金が免除されます。

あわせて読みたい

-

- つみたてNISAはやったほうが良い?つみたてNISAの特徴とおすすめの人

- 1)つみたてNISAのポイント・特徴 つみたてNISAとは、「長期」「積立」「分散投資」を通じて資産形成を支援する制度です。v 対象となる商品は、一...

一方のiDeCoは「個人型確定拠出年金」の略称で、私的年金の位置づけとなります。

積み立てた資産を自分の判断で運用することができ、投資によって得られた利益は非課税となります。

その年に積み立てた金額は全額所得控除となるため、所得税・住民税・社会保険料の計算の対象外となります。

さらに、受け取るときは退職所得または公的年金等所得として課税されるなど、税制優遇効果が期待できます。

あわせて読みたい

-

- iDeCo(イデコ)はやったほうが良い?iDeCoの特徴とおすすめの人

- 1)iDeCo(イデコ)のポイント・特徴 iDeCoは「老後資金を貯めたい」という際に、是非とも活用したい年金制度 iDeCoは、「老後の資産形成のた...

つみたてNISAとiDeCoのどちらも税制優遇がかなりお得な制度ですが、年間に投資できる額の上限があることに加え、つみたてNISAは運用期間20年まで、iDeCoは60歳まで資産の引き出し不可といった制限があります。

以下は、「つみたてNISA」と「iDeCo」の特徴をまとめた比較表です。

| つみたてNISA | iDeCo(個人型確定拠出年金) | |

|---|---|---|

| 運用商品 | 一部の投資信託とETF | 定期預金・一定の投資信託・保険商品 |

| 運用期間 | 20年間 | 加入から60歳まで |

| 換金性(資産の引き出し) | いつでも可能 | 60歳まで原則不可 |

| 税制の優遇措置 | 運用益が非課税 | 積立時の掛金が全額所得控除 運用益が非課税 受取金額の一定額が非課税 |

| 年間いくらまで投資可能か | 40万円 | 自営業者で年81.6万円、会社員は企業年金制度の有無によって年14.4万円〜27.6万円、専業主婦は27.6万円 |

つみたてNISAはいつでも換金(資産の引き出し)ができるため、マイホーム購入のための資金や、子どもの教育費を貯めるといった目的で収入を増やしたい人に向いています。

一方のiDeCoは原則60歳まで換金不可ですが、運用益非課税、運用中の積立額が所得控除、退職所得または公的年金等所得での受け取りによる減税効果が期待できるので、「老後の資産形成」を目的として投資をしたい方に向いているでしょう。

両制度を併用することも可能ですし、自身のライフスタイルや将来設計を考慮し合う方を選択しても良いでしょう。

まとめ)自分自身の意識や価値を高めことが大切!

世帯年収を増やすために、まずは自分自身の意識を高めることが大切です。

本業で出世する方法を考え行動すること、自分の価値を高め周囲の評価を得ること、副業や投資などにおいては、正しい知識を学び、経験値や能力を上げることなどです。

キャリアアップの実現・人間性の向上を目指すことが、年収アップにつながると思います。

簡単に実現できることではありませんが、まずはできることからコツコツと努力を重ねることが大切です。

10年後20年後の自分の価値(その時の給料)は、今の自分の経験や努力の積み重ねです。

今「収入・年収を増やしたい!」と思えること自体が、向上心の一歩なのです。

今回ご紹介した方法(対策)で実践したいものがあれば、願望だけで終わらせることなく希望の人生を実現できるよう、是非チャレンジしてください。